ОБлигации

Немного про кредитные рейтинги

- 13 ноября 2018, 13:59

- |

Добрый день,

Сегодня вкратце напишу про кредитные рейтинги

Кредитные рейтинги:

Кредитный рейтинг — это мнение рейтингового агентства (далее, РА) о способности эмитента расплачиваться по своим обязательствам.

Кредитный рейтинг может присваиваться как эмитенту, так и ценным бумагам, которые он выпускает. Рейтинги бумаг одного эмитента могут различаться, что обычно является следствием их приоритетности в случае дефолта или/и наличия обеспечения.

Итоговое резюме РА обычно включает следующую информацию: долгосрочный рейтинг (то о чем все говорят и пишут), краткосрочный рейтинг (способность эмитента выполнять обязательства обычно в течение года), долгосрочный прогноз (outlook), и иногда краткосрочный прогноз (watch).

Долгосрочный срок подразумевает период 3-5 лет.

Какие есть нюансы:

Есть разные шкалы и разные валюты. Знаменитая тройка (S&P, Moody's, Fitch) как правило дает свои рейтинги по международной шкале, при чем как в иностранной валюте по отношению к основной валюте эмитента, так и в национальной. Любопытный факт: S&P понизив рейтинг России до «спекулятивного» BB+ в 2015 году по международной шкале в иностранной валюте, сохранил в национальной валюте на инвестиционном уровне (BBB-).

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Как делаются деньги из воздуха

- 13 ноября 2018, 08:52

- |

Напомню, задался вопросом кто покупает долги регионов типа Хабаровска. Сам чуть не попал на Красноярске (летом покупал по 102%, там стоял большой маркет-мейкер с плитой по 101, думал смогу всегда выйти. Потом маркетмейкер резко пропал, я стал быстро выходить еле-как закрыл позицию по 101,8% в общем доходность составила около 5% годовых, что не плохо. Потом цена упала до 96% и там сейчас так и стоит, объемов нет).

Кому нужен такой конский неликвид и риск?

Нашел статью, в которой как раз описывались подобные схематозы. Организаторы выкупают облигации с купоном 8,5%, закладывают их в ЦБ, получают кредит под 7,5%. На халяву берут 1% годовых. Параллельно «вдувают» облигации по 101-103% от номинала «грызунам». За месяц могут распродать. Итого, не вложив собственных денег ни копейки (ну может только при размещении, потом сразу в РЕПО) зарабатывают 1% годовых на полученном кредите (чистая эмиссия денег, здравствуй рубль по 100 — чистая эмиссия — доход из воздуха — банков может быть до 1 млрд только на муниципальном долге), а еще на перепродаже 1-3% от номинала (за месяц это от 12% до 36% годовых, если каждый месяц проводить подобные операции)!

( Читать дальше )

Два года инвестиций в ИИС. Промежуточный результат.

- 12 ноября 2018, 15:34

- |

Друзья, приветствую.

Те, кто следит за моей лентой, помнят, что ещё недавно я бился с возвратом НДФЛ по ИИС за 2017 год. Подробности можно найти по ссылкам ниже. Чудо произошло и «НДФЛ» мне упал на счёт 9.11.2018.

Сегодня я хочу опубликовать мой результат инвестиций с учетом взносов (которые кстати поступали неравномерно на мой счёт ИИС), по аналогии с прошлогодней публикацией.

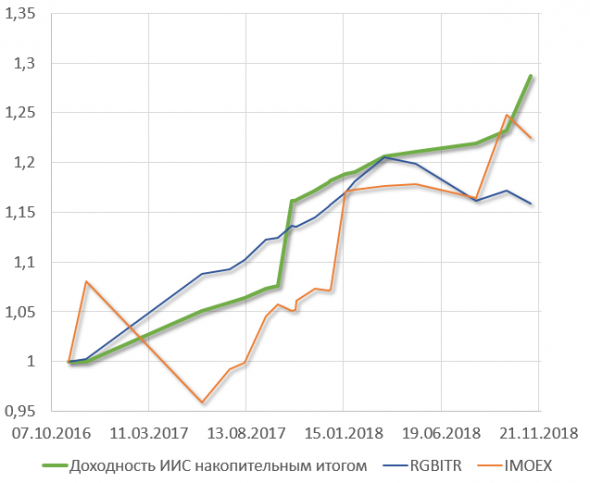

Итак, общая доходность инвестиций за период с 03.11.2016 по 09.11.2018 составила 28,7%, что эквивалентно 13,3% годовых.

На мой взгляд – это отличный результат по нескольким причинам:

- Это больше банковского депозита в любом из топ-20 банков (как сравнение с безрисковой инвестицией)

- Это больше доходности по инвестициям в акции за тот же период (смотрите индекс MOEX) и что гораздо важнее, при многократно меньшей волатильности.

( Читать дальше )

Бонды на Америке

- 12 ноября 2018, 15:16

- |

Спасибо!

Что такое «амортизация облигаций»?

- 12 ноября 2018, 14:15

- |

Сегодня уделю время такому вопросу, как «амортизация облигаций» или «амортизация долга». Амортизация облигаций это особый параметр, означающий, что эмитент, помимо купонных выплат, ежегодно будет гасить часть номинала облигации. По этой причине номинал амортизационной облигации каждый год будет уменьшаться, а вслед за ним уменьшится и купон, ведь он будет начисляться на остаточную номинальную стоимость.

Что это значит?

Например, компания разместила облигационный заём на 5 лет под 10% годовых с амортизацией каждый год в равных долях. Это означает, что через год инвестору, помимо купона 100 рублей. (10% от 1 000 рублей), вернется еще и часть номинала, к примеру, 1/5 (какая часть долга должна вернуться, определяет эмитент еще до начала выпуска).

( Читать дальше )

Сбербанк - инвестиционные облигации под 11,77%

- 12 ноября 2018, 10:56

- |

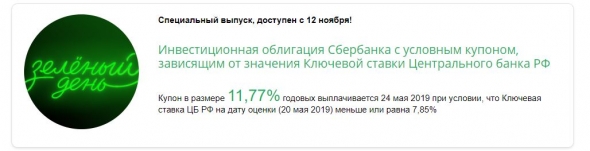

Вчера и сегодня Сбербан празднует 177 день рождения и проводит акцию «Зеленый день». В рамках нее предлагается Специальный выпуск инвестиционной облигации Сбербанка, доступен с 12 ноября

Мне показалось что это скорее типичная структурная нота, но для более простой работы обличенная в вид «облигации».

Пример аналогичной истории годичной давности: СберБ БО2R

Вопрос к знатокам — что это за «зверь», кто нибудь пользовался?

Какие практические плюсы, минусы и риски инвестирования?

Крипта или Мусорные Облигации что надежней?

- 10 ноября 2018, 01:20

- |

Облигации которые я купил Открытие Холдинг 5 на сумму около 2000р. по цене 16% от номинала 12 штук, стоят 1 копейку сейчас, Московская Биржа кинула с НКД, на выходе 0 вышло по НКД, тема мутная но пахнет разводняком https://www.moex.com/n21477

типа Эмитент не представил данные по купонам но владельцы бумаг было известно о продлении погашения купона, Биржа получила данные от Эмитента 06.11.2018, а вступили в силу они 08.11.2018. т.е. Биржа знала что купоны буду известны и все же Разрешила Торги 07.11.2018, так что Кидок засчитан.

На аналогичную сумму потраченную на облигации ОХ 5 были куплены облачный мощности 0,22 TH/s Саш-256 в сервисе hashflare.io, (ой че то про него не говорили) при этом накапало 0.00311748 BTC, да майнинг останавливали но там должно было накапать 0,01 BTC но увы то что есть то есть и что осталось было продано на /yobit.net и получены рубли и уже выведены и потрачены.

( Читать дальше )

Муниципальные долги

- 09 ноября 2018, 12:56

- |

Размещают всякий хлам типа Хабаровска и т.д...

Наткнулся на обзор: https://boomin.ru/biznes-mneniya/artemiy-berezikov/munitsipalnye-dolgi/

Все понятно, супер конечно схема: взять в долг у ЦБ и заработать на этом 1-1,5%, по году с 70 ярдов это 700-900 млн рублей денег из воздуха буквально!

А нам этим бумаги потом впаривают по 101-104% от номинала (при большой дюрации 2-4% «размываются» по годам и доходность рисуется высокая). Сами банкстеры при этом получают 1-4% в месяц!

До сих пор помню как Красноярский край купил по 102,5 и еле вышел по 102, потом он грохнулся до 96 и сейчас там торгуется. Как же мне повезло!

Муниципалы — это конский риск, похуже многих мусорных облигаций.

2 идеи покупки облигаций

- 08 ноября 2018, 18:29

- |

В рублях

Интересным вложением выглядят облигации Ашинского металлургического завода. Я уже писал об этой компании: https://t.me/intrinsic_value/101. Ашинский МЗ – публичная компания с отчетностью, которую аудирует PWC. Бизнес прибыльный с комфортным уровнем долговой нагрузки 2.7х по показателю чистый долг / EBITDA ’LTM. К сожалению, компания не платит и не собирается платить в обозримом будущем дивиденды, поэтому ее акции к покупке не рекомендую. Другое дело, ее облигации серии БО-01. Ставка плавающая: Ключевая ставка ЦБ +1.5%. Погашение в 2024 году. Оферты нет. Фишка в том, что на рынке их можно купить по 81% от номинала. При текущей ставке ЦБ это соответствует годовой доходности в 14% до погашения. Ликвидность минимальная, но в стакане есть крупный продавец (который и обвалил цены). Если кому-то необходимо разместить средства в долгую, стоит присмотрится к этим бумагам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал