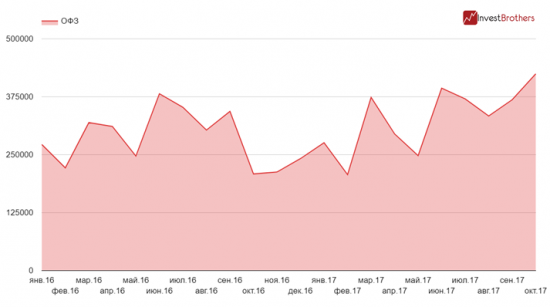

ОФЗ

Доллар/рубль , подтверждение разворота

- 12 ноября 2017, 13:26

- |

как мы знаем рубль укрепляется на трех факторах

— покупке облигаций РФ , 10 летки РФ

— ослаблении доллара , индекс доллара

— нефти

проанализируем эти факторы по циклам

— доходности 10 — ти летних облигаций

годовые циклы низов доходности

прослеживаются 6 — ти летние циклы

месячный график

http://elliottstar.com/index.php?topic=215.msg21706#new

Волновая разметка

Re: Вопросы по инструментам

« Ответ #1937: Октябрь 27, 2017, 16:16:02 16:16 »

10 летки РФ

недельный график

оказывается все подразделения снижения доходностей точно выполнены

пробой 8% означает начало роста доходностей

несмотря на это доллар/рубль не показал низы вместе с доходностями

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 11 )

Лишь 41% средств, полученных от размещения ОФЗ, дошли до бюджета

- 10 ноября 2017, 15:22

- |

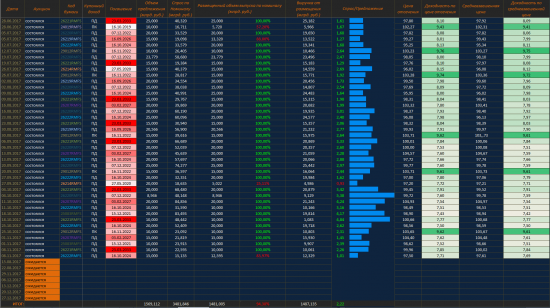

С начала года Министерство финансов привлекло на внутреннем рынке 1,5 трлн рублей, однако лишь небольшая часть из них пошла на финансирование бюджетных расходов.

За первые десять месяцев 2017 г. Минфин выручил от размещения долговых бумаг, в том числе и ОФЗ, 1,5 трлн рублей. Но если учесть погашение ранее выпущенного долга и процентов по нему, то данная сумма окажется гораздо скромнее.

На погашение облигаций министерство потратило порядка 440 млрд рублей. Кроме того, на обслуживание госдолга, включая проценты, Минфин направил еще 448 млрд рублей. В общей сложности, как подсчитали в ведомстве, “чистыми” страна получила лишь 616,6 млрд рублей, что является лишь 41% от общей занятой суммы.

Также напомним, что к концу года планируется погасить бумаги еще на 200 млрд рублей. Учитывая слабый спрос на российские ОФЗ, наметившийся в последние недели, то вполне возможно, что все средства, полученные в ноябре-декабре так и не дойдут до бюджета.

( Читать дальше )

Итоги недели 09.11.2017. Итоги правления Путина. Нефть нацелилась на 76

- 09 ноября 2017, 19:53

- |

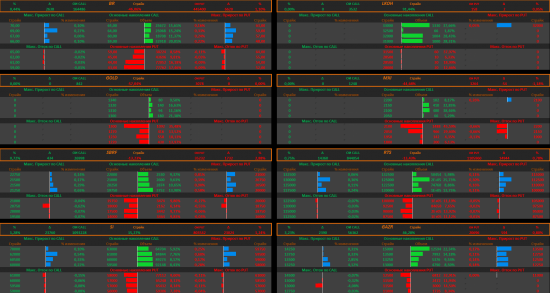

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

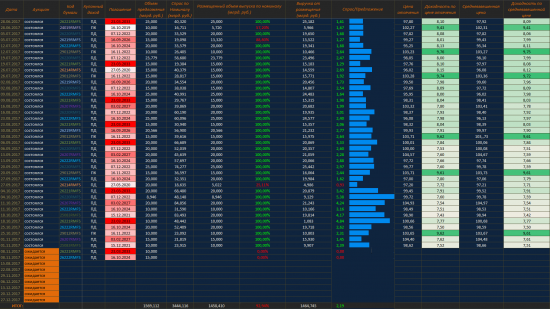

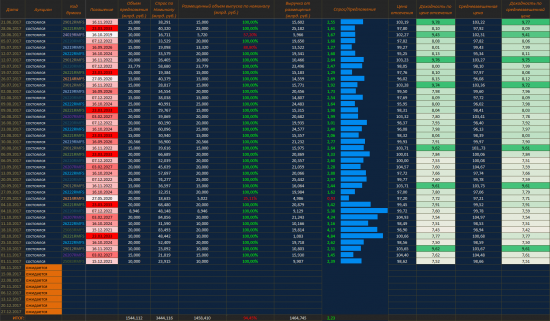

Минфин России 08.11.2017 разместил ОФЗ 26222RMFS и 26221RMFS, объем размещен не полностью.

- 09 ноября 2017, 11:34

- |

Минфин России 08.11.2017 разместил ОФЗ 26222RMFS и 26221RMFS, объем размещен не полностью.

Динамика размещения ОФЗ за 2017 г.

Детали размещения представлены в таблице -http://constantcapital.ru/category/obligacii/

Опционы изменение ОИ по основным инструментам FORTS - http://constantcapital.ru/опционы-изменение-ои-по-основным-инс-152/

( Читать дальше )

Почему инвесторы перестали покупать ОФЗ?

- 09 ноября 2017, 10:04

- |

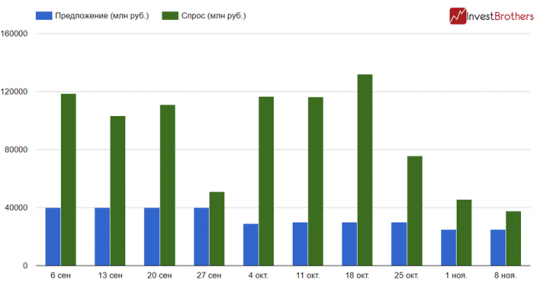

Спрос на российские ОФЗ улетучился – Минфину не удалось разместить долговые бумаги на 25 млрд рублей.

Сегодня состоялись очередные аукционы по размещению облигаций федерального займа. Если по итогам первых “торгов” спрос превысил предложение в два раза, то по итогам вторых спрос с предложением оказались практически одинаковыми. Однако это не позволило Министерству финансов выручить всю сумму. Из 15 млрд второго аукциона Минфин разместил лишь 12,3 млрд.

Таким образом, впервые с сентября 2017 г. ведомству не удалось привлечь всю запланированную сумму. Также стоит отметить, что министерство снижает объем размещаемых ОФЗ уже третий месяц подряд. Если в первый месяц осени он составлял 40 млрд рублей, то к последнему снизился до 25 млрд.

Существенно упал и спрос на бумаги. На протяжении сентября и октября он стабильно держался выше 100 млрд рублей. Для сравнения, сегодняшний интерес к долговым бумагам России достиг лишь 37,7 млрд.

( Читать дальше )

Российский рынок и растущие в мире риски.

- 08 ноября 2017, 14:40

- |

Пока ситуация на всех развивающихся рынках продолжает стремительно ухудшаться, российские инвесторы на этой неделе продолжают радоваться приходу нового капитала на фондовый рынок. Как ни странно, но во многих развивающихся странах наметились свои серьёзные риски, которые отпугивают инвесторов. Например, Бразилия, чей фондовый рынок вчера рухнул на 2.5%. Там растут неопределённости с реформами и будущими выборами. Под давлением находится и турецкий рынок. На Турцию давит влёт цен на энергоносители, плюс риски геополитики. Страховки от дефолта на Турцию продолжают расти, при этом турецкая лира находится под давлением. В ЮАР и Индии тоже есть свои проблемы, которые отпугивают инвесторов, поэтому часть денежных потоков развернулась в сторону России, хотя российский рубль продолжает вместе со всеми валютами развивающихся стран показывать слабость.

Из главных рисков, которые могут реализоваться в ближайшее время, вновь стоит выделить Китай, где власти постепенно убирают из системы избыточную ликвидность, дабы притормозить рост инфляции и чрезмерные темпы кредитования. Все эти меры уже начинают постепенно давить на рынок промышленных металлов. Плюс ко всему, всё внимание на США, где продолжаются баталии вокруг налоговой реформы. Согласно последним слухам, сенат рассматривает вариант, с запуском налогового манёвра только с 2019 года, а это крайне негативно будет воспринято инвесторами. Если в ближайшее время эти слухи подтвердятся, и налоговая реформа действительно будет отложена ещё на год, то это станет хорошим поводом для коррекции всех рисковых активов по всему миру. Ну и конечно не стоит забывать про самый страшный сон для всех валют развивающихся стран и для рынка нефти – это возможная отвязка саудовского реала от американского доллара. Пока об этом говорить рано, но всё явно идёт к этому. Из российских ОФЗ тоже начался выход, поэтому российский рубль впереди ждут непростые времена. Страховки от дефолта также растут по всем развивающимся странам.

P.S. Не забывайте про эти две картинки.

( Читать дальше )

Минфин России 08.11.2017 проведет аукцион по размещению облигаций 26221RMFS и 26222RMFS на сумму 25 млрд. руб.

- 08 ноября 2017, 11:54

- |

Минфин России 08.11.2017 проведет аукцион по размещению облигаций 26221RMFS и 26222RMFS на сумму 25 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26221RMFS (дата погашения 23 марта 2033года) в объеме 10 000 000 000 (десять миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26222RMFS (дата погашения 16 октября 2024 года) в объеме 15 000 000 000 (пятнадцать миллиардов) рублей по номинальной стоимости.

Детали размещения представлены в таблице - http://constantcapital.ru/category/obligacii/

USDRUB

( Читать дальше )

Итоги недели 02.11.2017. Президентские выборы-2018. Курс доллара и нефть

- 02 ноября 2017, 19:55

- |

Президентские выборы-2018

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Динамика размещения ОФЗ за 2017 г.

- 02 ноября 2017, 13:17

- |

Минфин России 01.11.2017 разместил ОФЗ 26207RMFS и 25083RMFS, спрос превысил предложение в среднем в 2 раза.

Динамика размещения ОФЗ за 2017 г. - http://constantcapital.ru/размещение-облигаций/

Детали размещения представлены в таблице

Опционы изменение ОИ по основным инструментам FORTS - http://constantcapital.ru/опционы-изменение-ои-по-основным-инс-148/

( Читать дальше )

Размещение ОФЗ + RGBI

- 01 ноября 2017, 17:21

- |

Было предложено два выпуска, оба с постоянным купонным доходом. ОФЗ-ПД серии 26207 на сумму 15 млрд рублей и ОФЗ-ПД серии 25083 на сумму 10 млрд рублей.

ОФЗ 26207 с погашением 3 февраля 2027 года, купон 8,15% годовых

ОФЗ 25083 с погашением 15 декабря 2021 года, купон 7,00% годовых

Итоги:

ОФЗ 26207

Спрос превысил предложение в 1,5 раза. Итоговая доходность 7,61%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26207 с погашением 3 февраля 2027 года составила 104,4809% от номинала, что соответствует доходности 7,61% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

Всего было продано бумаг на общую сумму 15 млрд рублей по номиналу при спросе в 21,819 млрд рублей по номиналу и объеме предложения 15 млрд рублей по номиналу, то есть спрос превысил предложение почти в 1,5 раза. Выручка от аукциона составила 15,93 млрд рублей.

Цена отсечения была установлена на уровне 104,40% от номинала, что соответствует доходности 7,62% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал