Обзор Акций

Топ-10 бумаг способных кратно обогнать индекс в 2025 году

- 01 апреля 2025, 16:09

- |

Хэдхантер $HEAD

Конкуренция за рабочую силу на рынке РФ продолжит способствовать росту выручки компании. После редомициляции Хэдхантер намерен регулярно выплачивать дивиденды. Также действует программа выкупа собственных акций. У компании низкая долговая нагрузка, поэтому она менее зависима от влияния высоких процентных ставок.

«Позитивный» взгляд. Потенциал роста — 92%.

Озон Фармацевтика $OZPH

На фоне ухода иностранных фармкомпаний с российского рынка позиция Озон Фармацевтики значительно улучшилась. Темпы продаж фокусных препаратов (дженериков) растут быстрее, чем у оригиналов. Компания лидирует в РФ по количеству регистрационных удостоверений на препараты и планирует сохранять свои позиции.

«Позитивный» взгляд. Потенциал роста — 85%.

Промомед $PRMD

У компании амбициозные планы на 2025 г. — нарастить выручку на 75%, что позволит увеличить чистую прибыль в два раза год к году. Также в этом году Промомед планирует ввести на рынок восемь новых препаратов. Уход иностранных конкурентов из РФ и сокращение ими клинических исследований открывают для компании существенные возможности на горизонте нескольких лет.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

📊 Дивиденды и мультипликаторы компаний Индекса Мосбиржи

- 01 апреля 2025, 10:38

- |

В данной таблице посчитал ожидаемые дивиденды за 2024й год (без учета уже выплаченных промежуточных) и прикинул прогнозы на 2025й год по P/E и див. доходности. По некоторым компаниям были пересмотрены целевые цены из-за сильного изменения вводных.

Если убрать компании, где шансы на то, что будут выплаты 50/50 (Газпром, Аэрофлот, Ростелеком и некоторые другие), то с fwd див. доходностью > 9% выбор бумаг вообще невелик + fwd p/e 2025 < 5 тоже буквально у нескольких компаний (на хаях 2021 года такого добра и то было куда больше).

👆 При этом, на операционном уровне далеко не все компании растут (взять ту же нефтянку), в прибыли тоже далеко не всё будут расти (по крайней мере в 2025м году).

✅ Из более-менее стабильного и нормально оцененного можно выделить: Мать и Дитя, Сбер, Лукойл, Роснефть, ИнтерРАО, Префы Сургута, Транснефть, БСП + более рисковые Яндекс, Астру, Позитив, Хэдхантер. В остальном долги, либо конъюнктура рынка на ближайшие 1-2 года не располагает, либо к корпоративному управлению есть вопросы.

( Читать дальше )

Рынок нашел в себе силы на отскок. К чему готовиться инвестору

- 01 апреля 2025, 09:09

- |

Пресс-секретарь президента РФ Дмитрий Песков заявил об отсутствии конкретики в диалоге РФ-США по украинскому урегулированию. При этом Дмитрий Песков обратил внимание на то, что американские компании проявляют интерес к совместным с Россией проектам по добыче редкоземельных металлов.

Также Трамп пригрозил «большими проблемами» Владимиру Зеленскому, если Украина не примет сделку по редкоземельным металлам. Администрация Трампа, пользуясь уязвимостью Украины, навязывает кабальные условия добычи стратегических ресурсов, при этом не обещая даже минимальных гарантий безопасности.

Геополитика остаётся главным движущим фактором для рынка. Таким образом, сейчас рынок торгуется ниже тех значений, которые были до старта переговорного процесса.

( Читать дальше )

Как не поддаваться панике? Серединный путь инвестора на фоне волатильности без ликвидности

- 31 марта 2025, 16:58

- |

Панические распродажи набирают обороты. К чему готовится инвестору

- 31 марта 2025, 08:46

- |

Новость о том, что Трамп пригрозил 25–50% тарифами на российскую нефть, если не удастся достичь мира на Украине обрушила торги выходного дня. Охватившая паника не оставила в рынке покупателя все встали в очередь на продажу, что в моменте в менее ликвидных бумагах привело к пустым стаканам.

От Украины США стремятся взять под контроль все крупные будущие инвестиции в инфраструктуру и добычу полезных ископаемых на Украине. Соглашение даст штатам огромный контроль над железными дорогами, портами, шахтами, нефтью и газом, а также над добычей критически важных минералов. Что тоже не способно привести к скорому миру, так как Зеленскому этот обновлённый договор пришелся не по нраву.

Что по технике? Основные цели коррекции взяты — закрыли февральский гэп и сделали ретест круглой цены 3000 пунктов. Вот только события выходного дня не оставляют шанса закрепиться над поддержкой. Заявления Трампа увеличивают на скором горизонте коррекцию в область 2880 пунктов.

( Читать дальше )

✅Еженедельный обзор рынка (30.03.25)

- 30 марта 2025, 15:57

- |

Рассмотрел основные инструменты: природный газ, ртс, ммвб, usdrub, cnyrub, драг. металлы, американские индексы, биткоин. Обзор публичных стратегий

Всем хорошей торговой недели!

Можно посмотреть в ютубе или ВК видео: territoryoftrading.com/tpost/1h6hynkp21-obzor-rinka

Утренний обзор рынка

- 28 марта 2025, 11:22

- |

Пару слов по Индексу ММВБ🔽

🕯В основную сессию вчера закрылись в красной зоне, теряя 1,98%, и на вечерке закрыли гэп 3060, как и говорил в посте ниже, с района 3050-3060 мы пока наблюдаем небольшой отскок. Если не удержим уровень 3059, можем уйти ещё ниже до 3000. Хорошо было бы для подтверждения отскока, закрепится над EMA50.

Поддержите меня подпиской на мой тг: t.me/younginvotrade2010

🛢 ЭсЭфАЙ (SFIN) | Какие дальше перспективы и сколько дивидендов будут платить?

- 28 марта 2025, 09:25

- |

▫️ Капитализация: 75,8 млрд ₽ / 1507₽ за акцию

▫️ Опер. прибыль 2024: 43,3 млрд (+23,9% г/г)

▫️ Чистая прибыль 2024: 20,9 млрд (+7,2% г/г)

▫️ P/E 2024: 3,6

✅ SFI в 2024м году полностью продал свою долю в Русснефти, поэтому оценка стоимости долей владения в компаниях выглядит следующим образом:

▫️ Европлан (87,5%) = 73,7 млрд р

▫️ М.Видео (10,4%) = 2,3 млрд р

▫️ ВСК (49%) ≈ 11 млрд р

▫️ Другие активы ≈ 2 млрд р

Итого около 89 млрд р. SFI сейчас торгуется с дисконтом к активам во владении почти 15%. Также у компании есть казначейский пакет акций в 4,6% от уставного капитала.

👉 Несмотря на высокие ставки, 2024й год закончился неплохо, но прибыль от страховой деятельности упала до 5,5 млрд р (-11,3% г/г). По Европлану делал отдельный обзор, поэтому здесь расписывать не буду.

✅ В отличии от АФК Системы, у ЭсЭфАй нет больших расходов на обслуживание корпоративного центра. Расходы на персонал у корпоративного центра в 2024м году составили412 млн р (+7,7% г/г). Будет здорово, если компания продолжит делиться прибылью с миноритарными акционерами, выплачивая дивиденды.

( Читать дальше )

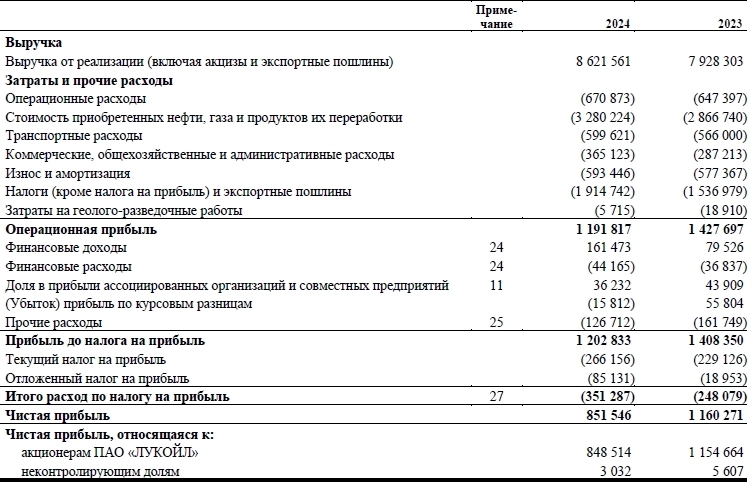

🛢 Лукойл (LKOH) | Самая интересная компания в секторе?

- 27 марта 2025, 11:32

- |

▫️Капитализация: 4878 млрд ₽ / 7200₽ за акцию

▫️Выручка 2024: 8622 млрд (+8,7% г/г)

▫️Опер. прибыль 2024: 1192 млрд (-16,5% г/г)

▫️Чистая прибыль 2024: 849 млрд (-26,5% г/г)

▫️скор. ЧП 2024: 864 млрд (-21,3% г/г)

▫️ скор P/E: 5,6

▫️ Дивиденды 2024: 14,7%

❗️ Несмотря на то, что средняя цена на нефть в рублях во 2п2024 не упала, прибыль за период сильно снизилась на всех уровнях. Существенное влияние оказали рост налога на прибыль и операционных издержек.

👉 Компания не раскрывает операционные показатели, но по динамике выручки видно, что добыча и переработка здесь снизились немного сильнее, чем у Роснефти.

👉 Компания в 2024м году потратила на выкуп акций 99,6 млрд рублей. Пакет казначейских бумаг увеличился до 2,2%, высока вероятность, что они пойдут на программы мотивации.

✅ Чистая денежная позиция Лукойла выросла до 1046 млрд р (21% от капитализации), благодаря ей получено 92 млрд р чистого % дохода.

❌ Как будут использовать кубышку — неизвестно. Будет здорово, если состоится выкуп акций у нерезидентов, которого ждут уже 2 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал