Облигации

Общий объем торгов на рынках Московской биржи в декабре 2024 года составил 142,3 трлн рублей — Итоги торгов

- 14 января 2025, 10:05

- |

Рынок акций

Объем торгов акциями, депозитарными расписками и паями составил 3,8 трлн рублей. Среднедневной объем торгов – 170,9 млрд рублей.

В 2024 году на Московской бирже состоялось 13 первичных (IPO) и четыре вторичных (SPO) размещения акций общим объемом 87,5 млрд рублей. Также вторичный листинг на Московской бирже получили две российские компании.

За 2024 год биржевая продуктовая линейка пополнилась 25 новыми биржевыми паевыми инвестиционными фондами, инвестирующими в акции, облигации и инструменты денежного рынка. Всего на Московской бирже инвесторам доступны 79 биржевых фондов 17 управляющих компаний. Наибольшую популярность по итогам года продемонстрировал сегмент фондов денежного рынка, стоимость чистых активов которых за год увеличилась в 4,4 раза и превысила 1 трлн рублей.

Рынок облигаций

Объем торгов корпоративными, региональными и государственными облигациями достиг 4,3 трлн рублей. Среднедневной объем торгов – 196,2 млрд рублей.

В декабре на Московской бирже размещено 130 облигационных займов на общую сумму 3,3 трлн рублей, включая размещение однодневных облигаций на 264,5 млрд рублей.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Календарь первички ВДО и розничных облигаций (АПРИ, купон 34% | ТК Магнул Ойл, купон 34% | ЛАНДСКЕЙП КОНСТРАКШН ХАБ купон 31%)

- 14 января 2025, 10:03

- |

АПРИ БО-002Р-08 (BBB–|ru| / BBB-.ru, 450 млн руб., ставка купона 34% на 1 год до оферты, YTM 39,85%, дюрация 0,86 года) размещен на 81%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

( Читать дальше )

Видим высокие риски для технической коррекции индекса RGBI к отметке 102,5 п. Триггером могут стать данные по инфляции, которые будут опубликованы в среду - ПСБ

- 14 января 2025, 09:57

- |

В понедельник индекс RGBI продолжил консолидацию под уровнем 106 пунктов; объемы торгов индексным портфелем остаются низкими (5-6 млрд руб. последние 3 торговых сессий) – инвесторы заняли выжидательную позицию после ралли конца декабря.

По-прежнему видим высокие риски для технической коррекции (к отметке 102,5 п.) после столь стремительного роста индекса. Триггером могут стать данные по инфляции в начале года (будут опубликованы завтра вечером) – хотя кредитование остается под давлением (в декабре в сегменте розничного кредитования небольшой рост выдач после расширения лимита льготных программ показала только ипотека), инерционный рост цен может сохраниться. Другой потенциальный фактор для локального охлаждения позитива на рынке – отсутствие быстрого результата по снижению геополитических рисков после 20 января.

Пока рекомендуем сохранять осторожность, однако долгосрочно (до конца года) сохраняем ожидания по дальнейшему восстановлению рынка ОФЗ.

( Читать дальше )

ТОП-7 коротких облигаций с доходностью выше 27% (зима 2025)

- 14 января 2025, 08:29

- |

В 2025 году сложилась уникальная ситуация — ставки по банковским депозитам приносят высокую РЕАЛЬНУЮ доходность (гораздо выше официальной инфляции). Но у депозитов есть и минусы: порог входа обычно не ниже 50 тыс. ₽, отсутствует денежный поток, чаще всего при досрочном закрытии вклада весь накопленный доход сгорает.

💰Поэтому лично я комбинирую депозиты с облигациями, в том числе и короткими (до 2 лет). Такие облигации не только придают комфортную гибкость портфелю, но и позволяют зафиксировать доходность выше стандартного банковского вклада. А если их покупать на ИИС, то эта повышенная доходность даже налогами не будет облагаться. Красота!

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Сегодняшние критерии такие:

● Погашение от 6 мес. до 2 лет;

● Доходность YTM не ниже 27%;

● Кредитный рейтинг не ниже A;

● Статус квала не нужен;

● Без амортизации и оферты.

❗Подчеркну: смотрим только на доходность К ПОГАШЕНИЮ! Для любителей высокой ТЕКУЩЕЙ доходности и огромных купонов — будет отдельный выпуск😉

( Читать дальше )

Держатели одного из выпусков облигаций компании О’кей могут получить право погасить их досрочно по номинальной стоимости в результате сделки по продаже сети гипермаркетов – Ведомости

- 14 января 2025, 08:18

- |

26 декабря 2024 года компания O’key Group S.A. объявила о продаже гипермаркетов «О’кей» менеджменту. Сделка ожидает одобрения российскими властями, и при ее реализации держатели облигаций компании могут получить право на досрочное погашение.

На данный момент на Мосбирже обращается пять выпусков облигаций «О’кей» на сумму 29,5 млрд руб. Основной выпуск, эмитентом которого является «О’кей финанс», содержит условие, по которому держатели могут требовать досрочного погашения при утрате контроля со стороны материнской компании над более чем 50% уставного капитала. После сделки с менеджментом такой сценарий возможен, что приведет к повышению доходности облигаций до 32% годовых.

Эксперты ожидают, что эта сделка не будет считаться реорганизацией, но ее последствия для финансовых показателей могут быть негативными из-за высокой закредитованности «О’кей». По прогнозам, долг/EBITDA может остаться высоким, что повлияет на кредитное качество и спреды облигаций.

( Читать дальше )

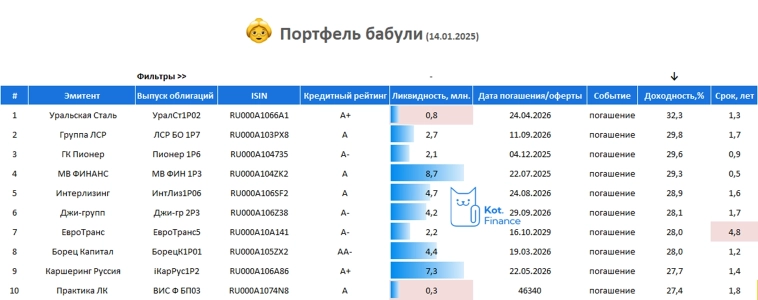

⭐️Портфель облигаций бабули👵 🤶 (январь)

- 14 января 2025, 07:52

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!🤟

Мы придумали портфель бабули, чтобы предлагать простые и надежные решения, не требующие много времени. Кредитный рейтинг А- и выше – золотая середина (компромисс) между риском и доходностью.

Правила портфеля просты:· Без оферт, потому что бабуля может пропустить их· Высокая надежность (А- и выше), потому что толерантность к риску низкая· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало· Высокая ликвидность (легко купить/легко продать)Портфель бабули не предполагает ребалансировку, ведь главное правило — максимально простой портфель. Но мы эксперименитируем с ребалансом в другом проекте

✅Что мы выбрали:

• Уральская сталь 🆕

• ЛСР

• Пионер

• М.Видео

• Интерлизинг

• Джи Групп

• Евротранс 🆕

• Борец 🆕

( Читать дальше )

Тактика доверительного управления Иволги. Заработки в серой зоне

- 14 января 2025, 06:57

- |

0️⃣ Базовые предположения

• В декабре фондовый рынок России, и акции, и облигации, побывал в полноценной панике. Рост котировок после панических продаж (как и снижение облигационных доходностей) обычно имеет трендовую природу.

• Банки перестали галопировать по ставкам депозитов, рост доходности денежного рынка остановился вслед за приостановкой повышения ключевой ставки. Этого должно быть достаточно для смены тенденции перетока денег с фондового рынка в денежные инструменты.

• Инфляция, как представляется, теперь не главный макроэкономический индикатор для властей.

1️⃣ВДО

• Доходности снизились, но остаются высокими. Средняя доходность к погашению облигаций, входящих в наши портфели ВДО – около 35%, в 1,65 раза выше ключевой ставки. Это, как минимум, обеспечивает достаточный поток платежей. И покрывает упомянутую инфляцию.

• Мы вернулись к операциям покупки новых выпусков на первичном рынке и продаже их с премией на вторичном. Таких спекуляций мы избегали в течение второго полугодия 2024.

( Читать дальше )

Статистика, графики, новости - 14.01.2025 - триллионы накоплений у граждан РФ!

- 14 января 2025, 05:56

- |

— Говорят, что нефть рванула на санкциях. Но предпосылки были гораздо раньше. При хороших раскладах дорога на 97$.

— В период с 2010 по третий квартал 2024 года цены на жилье в ЕС выросли на 54,1%, а арендная плата — на 26%. Где хауз-инвесторам не фартануло?

— У соотечественников одних финансовых активов на 167 трлн ₽. Рассмотрим подробнее структуру.

— Прут доходности американских облигаций.

Доброе утро, всем привет!

Рабочая неделя продолжается.

( Читать дальше )

📌Защита от девальвации рубля

- 14 января 2025, 01:29

- |

Пополнил портфель на 60 000 ₽, плюс вечером прилетел небольшой купон от РЖД (RU000A106ZL5). Дивиденды от Роснефти и Диасофта пока жду.

💼Что купил: немного «золотых облигаций» Селигдара (RU000A106XD7), юаневых Русала (RU000A1089K2) и Газпромнефти (RU000A108PZ2), пару лотов Сургута и юаней на сдачу.

В целом, планирую наращивать долю бумаг с «защитой» от девальвации рубля до ~20% портфеля. После погашения Газпромовских замещаек (RU000A105C51) в ноябре этот «пробел» ничем пока не восполнил. Хотя, докупал префов Сургута, так что можно сказать, пополнил немного и валютную кубышку. А деньгами от погашения ноябрьских замещаек пополнял ИИС — взял дальних ОФЗ и фондов денежного рынка.

moexme — маленькими шагами к большим целям. Делюсь личным опытом

Инфляция РФ 2022, 2023, 2024

- 13 января 2025, 21:24

- |

Это, конечно, неправильно так суммировать, не учитывается сложный процент, но общую картину отражает.

2022

2023

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал