Отчёт

Втб, отчет рсбу 2020, стратегия, риск-менеджмент

- 05 марта 2021, 02:35

- |

Чисто поржать

как втб Анализирует риск-факторы на рынке

очень показательный пример отсутствия у персонала банка аналитической компетенции

оригинал — п.4.7 отчета рсбу за 2020.

там много смешного:)

<a href=«funkyimg.com/view/3aPq5» target="_blank"><img src=«funkyimg.com/i/3aPq5.png» alt=«Free Image Hosting at FunkyIMG.com» border=«0»></a>

- комментировать

- Комментарии ( 0 )

Отчет по криптопортфелю — февраль

- 23 февраля 2021, 16:17

- |

После неплохой январской встряски, изнурительный рост крипторынка продолжился в феврале. В этом месяце на биржах Kraken и Huobi залистили интересный проект от создателей легендарной DeFi-игры CryptoKitties, направленный на дельнейшее развитие этого направления (так называемые NFT-токены) — #FLOW. Принял решение сократить долю биткоина в портфеле до 40% от начальных вложений, инвестировав высвободившиеся средства в этот стартап:

- BTC — 40% (0.03456 BTC),

- LTC — 10% (2.00 LTC),

- WHITE — 10% (0.0523 WHITE),

- ETH — 10% (0.256 ETH),

- SNX — 10% (23.42 SNX),

- WOZX — 10% (54 WOZX),

- FLOW — 10% (25,71 FLOW)

- UNI — 2,71 UNI (стейкинг)

- 1INCH — 120 (стейкинг)

Дальнейшее снижение доли биткоина в портфеле не планирую. Эквити продолжает свой уверенный рост, следуя за общей динамикой рынка:

(Доходность публичного криптопортфеля август 2020–февраль 2021.)

Доминирование капитализации биткоина над оставшимися криптовалютами и токенами продолжает неуклонно падать. Я рассчитываю на снижение этого показателя до 30% уже летом текущего года. В этот момент представляется рациональным фиксировать позиции в альткоинах/токенах и перекладываться в первую криптовалюту. Ждем развития ситуации в ближайшие месяцы:

( Читать дальше )

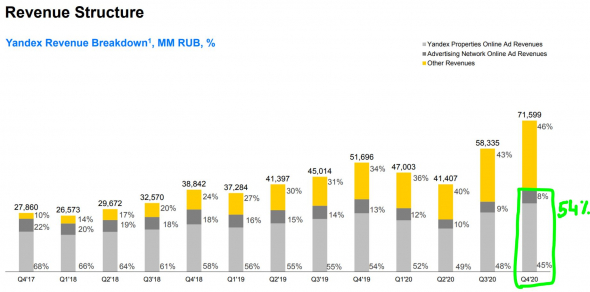

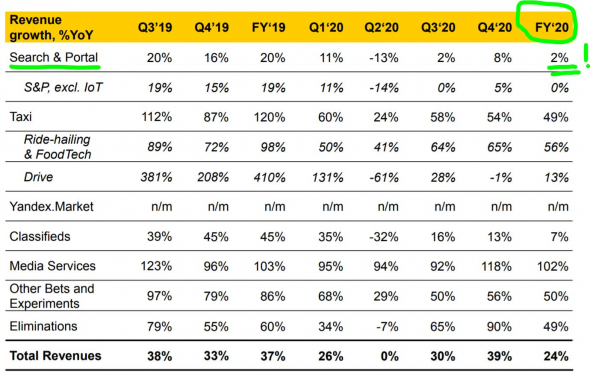

Яндекс - отчёт за 4Q2020 и полный 2020 год в цифрах

- 16 февраля 2021, 16:13

- |

1. Выручка в 4кв2020 составила 71,6 млрд ₽, сравнивать её с предыдущими периодами бессмысленно, ибо здесь зачтён результат по Я.Маркету, которого ранее не было (это бывший совместный со Сбером «Беру»).

2. Доля поискового бизнеса в выручке составляет 54%, он всё ещё превалирует, но это наименьшее значение за всё время существования Яндекса (например, в 4кв2019 поиск давал 67% всей выручки, а в 4кв2017 — 90%).

( Читать дальше )

🔥ЧИСТАЯ ПРИБЫЛЬ РОСНЕФТИ ПО МСФО

- 12 февраля 2021, 14:10

- |

ЧИСТАЯ ПРИБЫЛЬ РОСНЕФТИ ПО МСФО В 2020 ГОДУ СОСТАВИЛА 147 МЛРД РУБ ПРОТИВ 705 МЛРД ГОДОМ РАНЕЕ

КАПЗАТРАТЫ РОСНЕФТИ ПО МСФО В 2020 ГОДУ СОКРАТИЛИСЬ НА 8,1%, ДО 785 МЛРД РУБ

РОСНЕФТЬ В 2020 ГОДУ СОКРАТИЛА ДОБЫЧУ НЕФТИ И КОНДЕНСАТА НА 11,2% — ДО 204,51 МЛН ТОНН ИЗ-ЗА ОГРАНИЧЕНИЙ В РАМКАХ СДЕЛКИ ОПЕК+

ПОКАЗАТЕЛЬ EBITDA «РОСНЕФТИ В 2020 Г. СНИЗИЛСЯ НА 42,6%, ДО 1,2 ТРЛН РУБЛЕЙ ИЗ-ЗА РОСТА НАЛОГОВОЙ НАГРУЗКИ И ДЕМПФЕРА

ДОБЫЧА УГЛЕВОДОРОДОВ „РОСНЕФТИ“ В 2020 Г. СНИЗИЛАСЬ НА 10,4%, ДО 5,18 МЛН БАРРЕЛЕЙ НЕФТЯНОГО ЭКВИВАЛЕНТА В СУТКИ НА ФОНЕ СДЕЛКИ ОПЕК+

»РОСНЕФТЬ" ПЛАНИРУЕТ ЗАПУСТИТЬ ГАЗОВЫЙ ПРОЕКТ «РОСПАН» В I КВАРТАЛЕ 2021 ГОДА

ДОБЫЧА ГАЗА «РОСНЕФТИ» В 2020 Г. СНИЗИЛАСЬ НА 6,2%, ДО 62,8 МЛРД КУБ. М, НО В IV КВАРТАЛЕ ВЫРОСЛА НА 7,5%, ДО 16,08 МЛРД КУБ. М

ПРОЕКТ «ВОСТОК ОЙЛ СМОЖЕТ НАЧАТЬ ДОБЫЧУ И ПОСТАВКУ СЫРЬЯ С 2024 ГОДА

( Читать дальше )

"СИБУР" ПО МСФО В 2020 Г.

- 11 февраля 2021, 16:15

- |

СКОРРЕКТИРОВАННАЯ ЧИСТАЯ ПРИБЫЛЬ «СИБУРА» ПО МСФО В 2020 Г. СНИЗИЛАСЬ НА 0,4%, ДО 93 МЛРД РУБ.,

EBITDA ВЫРОСЛА НА 5,4%, ДО 179,2 МЛРД РУБ.

СИБУР СНИЗИЛ ОЦЕНКУ ИНВЕСТИЦИЙ В АМУРСКИЙ ГХК, ОНИ НЕ ПРЕВЫСЯТ $10 МЛРД

СИБУР СОКРАТИЛ СРОКИ РЕАЛИЗАЦИИ АМУРСКОГО ГХК НА 6 МЕСЯЦЕВ, ПЛАНИРУЕТ ЗАВЕРШИТЬ ПРОЕКТ В СЕРЕДИНЕ 2024 ГОДА

ЧИСТЫЙ ДОЛГ СИБУРА ПО МСФО В 2020 ГОДУ УВЕЛИЧИЛСЯ НА 11,3%, ДО 403,2 МЛРД РУБ

СИБУР В 2020 ГОДУ СОКРАТИЛ КАПЗАТРАТЫ НА 25%, ДО 112,9 МЛРД РУБ

ЧИСТАЯ ПРИБЫЛЬ СИБУРА В 2020 Г СОСТАВИЛА 25,6 МЛРД РУБ ПРОТИВ 141,4 МЛРД РУБ ГОДОМ РАНЕЕ — ОТЧЕТ ПО МСФО

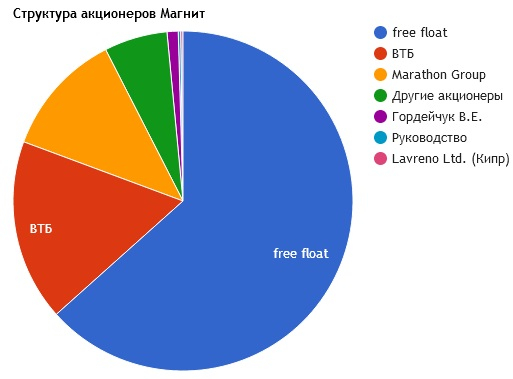

Магнит (MGNT) рвётся к власти

- 04 февраля 2021, 19:11

- |

Компания Магнит (MGNT) завладевает умами и сердцами покупателей, стараясь захватить самый большой кусок пирога, готовясь, будто бы, уже диктовать условия жизни своим конкурентам.

Магнит (MGNT) – это холдинговая компания, занимающаяся торговлей через розничные магазины, которые на 31 декабря 2020 года насчитывали уже 21564 шт, куда входят магазины «у дома», «семейные» и гипермаркеты. Всё это полчище размазано вкусным слоем по территории Российской Федерации в 3752 населённых пунктах. Да что я стесняюсь. Сам грешен. Нет, нет, да и прикуплю там мороженку.

( Читать дальше )

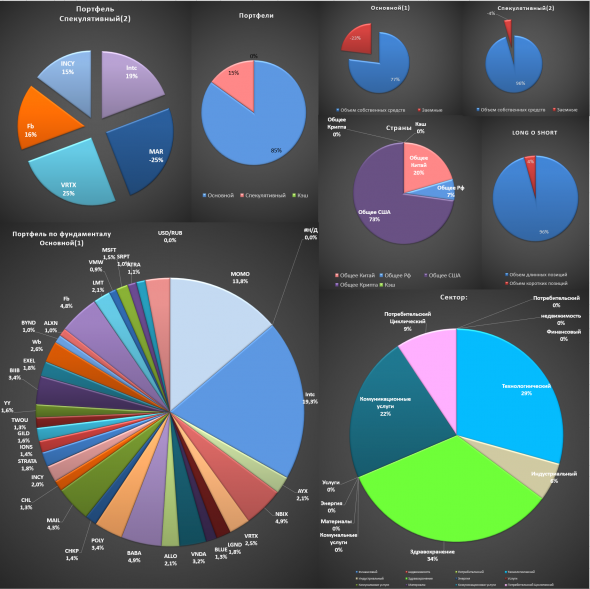

Отчет по портфелю за январь 2021: небольшой плюс, несмотря на коррекцию на фондовых рынках

- 01 февраля 2021, 11:32

- |

Закончился первый месяц нового года. После ралли на фондовых рынках в первой половине январь завершился коррекцией. Тем не менее по всему портфелю получил небольшой доход.

Что произошло за месяц:

✅ Завершилась предвыборная кампания в США. Инаугурация Джо Байдена.

✅ ФРС США оставила ключевую ставку на уровне 0-0,25%.

✅ Индекс акций США S&P500 в январе обновил исторический рекорд, но в итоге снизился за месяц на 1%.

✅ Индекс Мосбиржи также обновил рекорд, но в итоге снизился за месяц на 0,4%.

Напомню, что моя долгосрочная стратегия держится на следующих принципах:

✔️ Диверсификация активов.

✔️ Периодическая ребалансировка.

✔️ Активный выбор акций.

✔️ Минимум спекулятивных сделок.

✔️ Удержание издержек (налогов и комиссий) на минимальном уровне.

( Читать дальше )

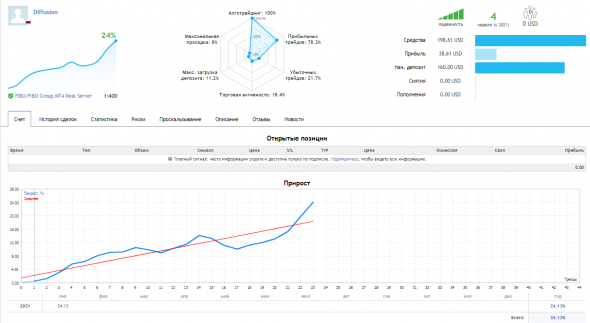

Борьба за Грааль. Итоги января 2021 г.

- 30 января 2021, 13:19

- |

У меня аж ручонки начинают трястись от одного этого слова.

Раз на рынке протекает немарковский случайный процесс, то, значит, Он есть. Его не может не быть...

МетОды изъятия наличных с рынка могут быть разными, но они не могут быть представлены в виде решения дифференциального уравнения для марковских процессов даже с учетом сноса (дрифта). Запомните это.

А раз тут принято публиковать отчеты о торговле, то и я туда же. Ибо негоже отставать от местных миллионеров.

Вуаля!

М-да....

До Грааля еще далеко, но жажда узреть Его неутолима.

До встречи, друзья мои.

Toddler.

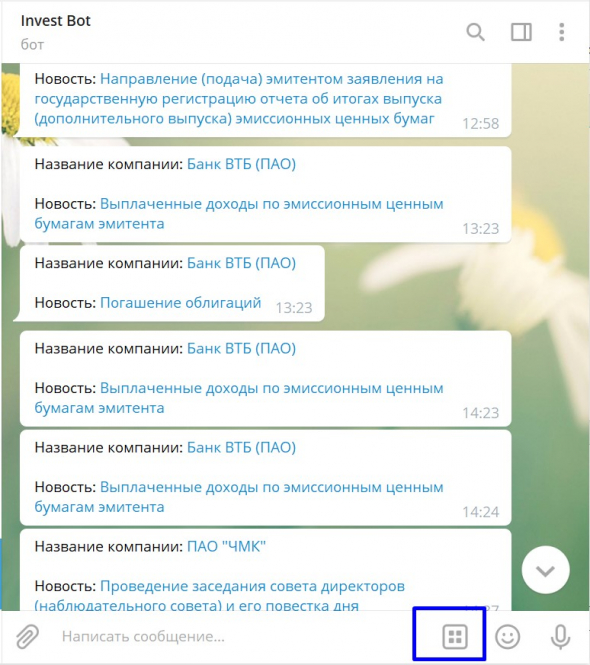

Автоматизируем e-disclosure.ru

- 29 января 2021, 12:14

- |

Добрый день читатели данного форума. Я сам являюсь инвестором и торгую на фондовой бирже, в частности на ММВБ.

Всегда читаю отчеты и новости компаний на e-disclosure.ru и постоянно мониторить сайт я устал.

Полученная во время новость по Распадской 13.11.2020г. дала бы заработать 7%.

Теперь парсер сайта работает автоматически, а время освободилось, не нужно постоянно мониторить этот сайт, а все новости с задержкой не более 5 минут приходят в телеграмм бота.

Сейчас бот находится в тестовом режиме, еще 10 дней. Буду рад, если зайдете, потестируете и дадите обратную связь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал