Оценка

Планка в 10 миллионов преодолена!

- 12 октября 2021, 15:00

- |

Манул Кот и Клуб Любителей Котов поздравляют вас с окончанием бабьего лета в Москве и желают вам прибылей и процветания в год быка!

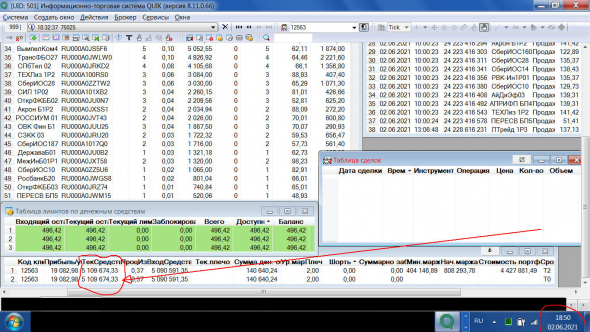

А также имеют удовольствие сообщить, что вчера, 11 октября 2021 года, произошло знаменательное событие. В результате дурного безумного дикого невиданного и неслыханного, изнуряюще-затяжного роста российского рынка акций, а также благодаря набросу в Распаде портфель котов пересек, наконец, круглую цифру в 10 000 000 руб. Ну вот, и достигнута важная веха!

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 71 )

О факторе 'домашнего поля' применительно к оценке компаний

- 19 августа 2021, 15:15

- |

Намедни на смартлабе был пост о том, что лучше быть здоровым в богатой стране, чем больным в не вполне богатой. Что если перевести внимание с уровня домохозяйств на уровень публичных компаний?

Гипотеза заключается в том, что среднестатистическая американская публичная компания стоит раза эдак в полтора-два дороже точно такой же европейской или азиатской компании, только из-за того, что она американская. Американцам, понятное дело, совершенно незачем педалировать эту тему. Заготовлены дежурные объяснения, мол, женщин и представителей меньшинств в советах директоров больше, поэтому и управляются эти компании лучше, выше качество рабочей силы, углеродный след меньше, поэтому премия за экологичность и diversity, наконец, «страновой риск». Но ведь организатор игры имеет определённое преимущество просто по определению.

Конечно, нельзя вот так в лёгкую сравнивать компании между собой и говорить, что эти две абсолютно идентичны. Да и с кем сравнивать тот же NFLX. Однако так или иначе должен присутствовать некий фактор 'своего поля' и небезынтересна его количественная оценка. Сколько там набегает, десять или все сто процентов - большая разница! Проводились ли вообще такие исследования и есть ли контрпримеры?

( Читать дальше )

«– Миллион! Понимаете, целый миллион»…

- 03 июня 2021, 15:41

- |

Манул Кот и Клуб Любителей Котов поздравляют вас с наступившим летом и желают вам прибылей и процветания в год быка!

А также имеют удовольствие сообщить, что вчера, 2 июня 2021 года, произошло знаменательное событие. В результате изнуряюще-затяжного роста российского рынка акций портфель котов пересек, наконец, круглую цифру в 9 000 000 руб. Ну вот, и достигнута следующая веха!

( Читать дальше )

Магнит+Дикси

- 19 мая 2021, 09:55

- |

Вчера Магнит объявил о покупке 100% акций компании DIXY Holding Limited, управляющей розничной сетью «Дикси». Сделка оценивается в ₽92 млрд. Это примерно на четверть больше, чем стоимость Дикси перед делистингом в 2018 году (₽40 млрд капитализации + ₽34 млрд долга).

Зачем Магниту нужна сделка? Ритейлер пытается догнать лидера рынка X5 по общему объему продаж. Дикси даст ₽300 млрд выручки. В сумме с самим Магнитом продажи объединенной компании в 2020 году составили бы около ₽1,81 трлн. У X5 — ₽1,97 трлн.

Помимо этого, Магнит увеличит присутствие в Москве и Петербурге, где у компании исторически было слабое присутствие.

₽92 млрд за Дикси это дорого или дешево? По мультипликатору EV/EBITDA сеть оценена примерно на уровне 4-4,5x — то есть дешевле, чем сам Магнит, у которого мультипликатор составляет 6x. На первый взгляд, покупка выглядит удачным приобретением.

Но насколько Дикси — качественный актив? Среди крупнейших российских ритейлеров Дикси всегда отличался наименьшей эффективностью. В 2016-2017 годы компания первой в секторе показала спад в продажах и убытки. В конечном счете, это привело к делистингу с Мосбиржи. С тех пор Дикси не публикует отчетности, однако, судя по всему, закрытие магазинов и финансовые трудности ритейлера продолжились.

( Читать дальше )

Вопрос - как в инфографике определяется числовая оценка по показателю?

- 07 апреля 2021, 17:45

- |

В аналитических обзорах, когда указывается P/E или дивидендная доходность, мне всегда не хватало пояснений — а насколько этот уровень высокий или низкий? Ведь само по себе знание, что компания имеет P/E в 15 ничего не говорит об оценке. Рыночные условия быстро меняются — сегодня это очень дешевый мультипликатор, а три года назад такие значения были средними для рынка.

Как, например, быстро понять P/E у Nvidia в 79 это дорого или очень дорого?

Несколько лет назад в обзоре у кого-то из иностранных брокеров я увидел, что рядом со значением индикаторов стоит перцентиль. В статистике это показатель, который указывает, какой процент значений в выборке находится ниже, чем у рассматриваемой метрики.

80-й перцентиль для P/E в 40, например, будет означать, что 80% компаний на рынке имеют показатель ниже или равный 40, а 20% — больше. По нему можно быстро понять, насколько дорого стоит компания относительно рынка.

( Читать дальше )

50 американских компаний, показавших лучшую доходность за 15 лет

- 07 апреля 2021, 11:46

- |

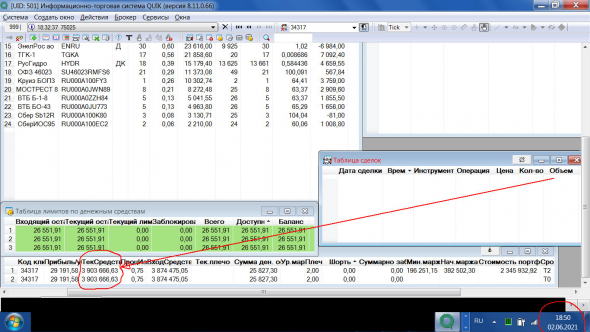

Таблица лучших американских акций по доходности за полтора десятилетия от портфельного менеджера Джо Франкенфилда. Они принесли инвесторам более 19,7% годовых против 8% у индекса S&P500. Несколько наблюдений:

1) В 2006 году многие лидеры рынка еще не изобрели продукты, благодаря которым, в будущем вырастет стоимость их акций. Netflix, ставший первым по доходности со среднегодовым результатом в 38,7%, тогда рассылал DVD-диски по почте. До презентации первого iPhone от Apple оставался год. Amazon только начал коммерческое тестирование облачных сервисов.

2) Чтобы оказаться в лидерах необязательно быть всем известной компанией IT-сектора. 4-е место по доходности занимает калифорнийская Align Technology, разработавшая устройство выравнивания зубов без брекетов.

TransDigm Group со среднегодовой доходностью как у Apple разрабатывает и производит инженерные компоненты для авиакосмической отрасли.

( Читать дальше )

РусГидро. Как дела? - История последней допки - анализ новостей vs. теханализа

- 07 марта 2021, 13:13

- |

Спецы по графикам строят свои стратегии вокруг перепроданностей/перекупленностей/дивергенций/боллинджеров и т.п....

На примере последней допки в Русгидро видно, что график/рынок управляется другими обстоятельствами, а не индикаторами теханализа. В особенноси, когда речь идет о неликивдных инструментах, как акции… русгидро

20180621 — решение СД о допки, котировки +3,5%

20180625 — Дата, на которую определяются лица, имеющие право на осуществление прав по ценным бумагам эмитента: 01 июля 2018 года — нейтрально

20180705 — подача заявления на государственную регистрацию дополнительного выпуска ценных бумаг и проспекта ценных бумаг — нейтрально

20180807 — Корректировака Дата, на которую определяются лица, имеющие право на осуществление прав по ценным бумагам эмитента: 02 июля вместо 01 июля 2018 года — падение ниже 20180621 (объявления допки)

( Читать дальше )

Банки. Оценка по капиталу. Красивый самообман

- 04 марта 2021, 21:13

- |

smart-lab.ru/blog/681322.php#comment12299202

да. поддреживаю!

Оценка Тинькоффа плавно подтягивается под размер кредитного портфеля, т.е под активы.

В этом плане он действительно ближе к айти (финтех).

капитал там служит для бизнеса и регуляторных целей, само собой, а излишки капитала для… выплаты Олегу хороших дивидендов.

Это к вопросу, зачем банку излишний запас капитала гораздо выше нормативного

Сбер — особый фрукт. почти 90% его капитала — это нераспределенная прибыль. Он ниже её и не торгуется. А если торгуется, то надо сразу покупать и не думать.

Потому что нераспределенка — это гранитная основа оценки банка.

Конечно, если акционеры к примеру вдруг решат распределить её большую часть среди себя любимых… Но это такая необчная мера… И к тому же требует решения ОСА… И должны быть действительно веские причины. Для сбера это должны быть причиный весьма… глобального плана.

У втб нерасрпеделенка ужасная. Такое ощещение, что это банк-start-up. всего лишь 20% от капитала.

Народ долго думал и ржал, почему же я с 2018года писал, что втб идёт на 2.7 копеек...

Мне всего лишь надо было правильно оценить размер нераспределенки, при которой она встретится с котировками. Но это отдельная тема.

… лан, не примите это за грааль

ибо на любой грааль найдется найдется подделка

Банки и мульипликатор Р/Е

- 04 марта 2021, 14:10

- |

есть ряд банков, которые торгуются как их 2-3 годовые прибыли. Это касается не только российских эмитентов

втб относится к этой же группе, например. или тот же БСПБ.

некотрые утверждают, что это офигенно низкое значение и банки поэтому сильно недооцененны, поскольку нормальный р/е, напрмер для российских эмитентов, это 7-12

но фокус в том, что для банков мульипликатор Р/Е не имеет особого смысле, так как, принцип работы банка — это 8-10 плеч на капитал

в то время как индустриальные компании работают с капиталом без плеча

поэтому для банка надо смотреть ROE вместо Р/Е

кстати, у АйТИ компаний вообще капитал имеет вторстепенное значение.

Поэтому там метрика р/е выглядит сумасшедшей на фоне индустриальных компаний 30...50 и более.

Конечно, можно сравнить компании из одного сектора друг с другом, используя Р/Е.

Но на мой взгляд, для банков лучше вообще это не делать.

И вообще, если вы видите у банка длительное время поддреживается

( Читать дальше )

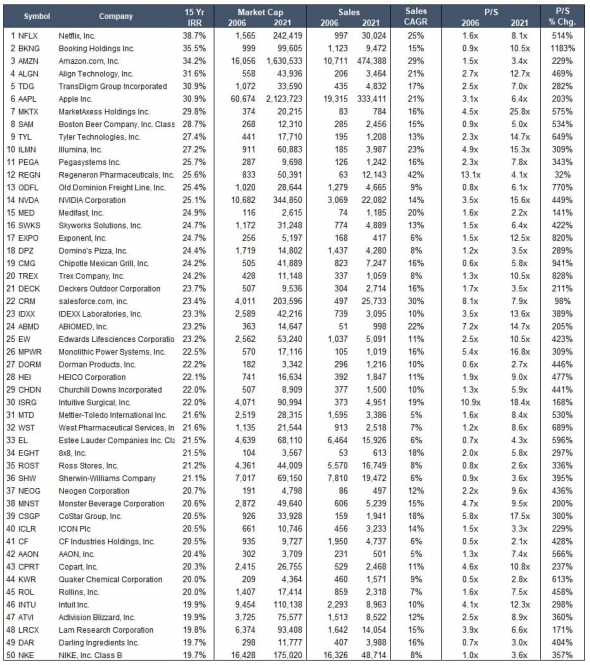

АФК "Система" (быстрая оценка)

- 19 февраля 2021, 20:39

- |

Из нее я возьму две составляющих:

1) Доля самой Системы в активах;

2) Пассивы головного офиса;

3*) «справедливый» дисконт к СЧА.

Разбор на составляющие

Самое главное — Система является управляющей компанией со своими активами, то есть мы можем сами купить данные активы (кроме непубличных) и не платить за это «прослойке» в виде Системы. В данном варианте мы покупаем акции Системы и через них получаем % в других эмитентах.

Поэтому, чтобы оценить саму компанию разделим на составляющие ее активы.

Я не буду смотреть на справедливую стоимость представленную коллегами, т.к. я не знаю какую ставку дисконтирования они применяли и остальные нюансы.

Я сделаю все просто — посмотрю на то, как рынок оценивает их сейчас и какая при этом цена у Системы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал