ПКБ

НАО "Первое коллекторское бюро" - 2021 - Рейтинг

- 14 мая 2022, 07:44

- |

Ежедневный финансовый анализ предприятий за 2021 год на fapvdo.ru с оценкой риска дефолта в краткосрочной и долгосрочной перспективе.

НАО «Первое коллекторское бюро» — компания, которая работает с деньгами и это должен учитывать инвестор. Как правило у финансовых контор нет ничего, что могло бы гарантировать возврат средств инвестору, если что-то пойдёт не по плану. Однако на то правила и существуют, чтобы среди них находить исключения. Именно ПКБ и является таким исключением. Весь заёмный капитал компании обеспечен собственными резервами с запасом. Тем не менее, компания есть и будет финансовой, со всеми вытекающими отсюда последствиями. Однако как по мне, лучше вложиться в такую «рискованную» контору, как ПКБ, чем в «производственного середняка» и тем более в магазины и телекомы.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Коротко о главном на 18.03.2022

- 18 марта 2022, 09:21

- |

Ставка купона, новая программа и кредитный рейтинг:

- «Группа Астон» установила ставку 3-4-го купонов коммерческих облигаций серии КО-П04 на уровне 17% годовых.

- Банк России зарегистрировал программу облигаций «Главстрой» серии 002Р объемом 3,3 млрд рублей. Регистрационный номер — 4-00611-R-002P. Облигации в рамках бессрочной программы могут размещаться на срок до пяти лет. Бумаги предназначены для квалифицированных инвесторов.

- S&P Global Ratings понизило долгосрочный кредитный рейтинг ПКБ с B до CCC-.

- «ОР» (прежнее название «Обувь России», входит в OR GROUP) исполнила в срок и в полном объеме обязательства по выплате дохода за 3-й купонный период по облигациям серии 002Р-04 в объеме 1 315 000 рублей.

- «ЮЛКМ» сообщила о том, что «Дядя Дёнер» не раскрыл информацию о дефолте по выплате купонного дохода за 24-й купонный период по облигациям серии БО-П02. Размер неисполненных обязательств — 554,8 тыс. рублей. Причина неисполнения — недостаточность денежных средств в необходимом объеме.

( Читать дальше )

Коротко о главном на 10.12.2021

- 10 декабря 2021, 08:31

- |

Старт размещения, новый выпуск и ставка купона:

- Сегодня «Первое коллекторское бюро» начинает размещение четырехлетних облигаций серии 001Р-03 объемом 1,5 млрд рублей. Регистрационный номер — 4B02-03-32831-F-001P. Ставка купоны установлена на уровне 12,25% годовых на весь срок обращения бумаг. По выпуску предусмотрена амортизация. Организаторы: ITI Capital, Sber CIB, Синара Инвестбанк, Совкомбанк, ИФК «Солид».

- «Брусника. Строительство и девелопмент» установила ставку купона облигаций серии 002Р-01 объемом не более 4 млрд рублей со сроком обращения 3,5 года на уровне 11,85% годовых на весь срок обращения бумаг. Регистрационный номер — 4B02-01-00492-R-002P. По выпуску предусмотрена амортизация. Техразмещение состоится 14 декабря. Организаторы: Альфа-банк, BCS Global Markets, Газпромбанк, инвестбанк Синара, банк «ФК Открытие» и «ВТБ Капитал».

- Московская биржа зарегистрировала дебютный выпуск облигаций «Петербургснаб» серии 001P-01. Регистрационный номер — 4B02-01-00600-R-001P. Бумаги включены в Третий уровень котировального списка.

( Читать дальше )

Коротко о главном на 09.12.2021

- 09 декабря 2021, 16:28

- |

Старт размещения, новые выпуски и ставки купонов:

- Сегодня ГК «Пионер» начинает размещение выпуска четырехлетних облигаций серии 001P-06 объемом 3 млрд рублей. Регистрационный номер — 4В02-06-67750-Н-001P. Ставка купона установлена на уровне 11,75% годовых, купоны ежеквартальные. По выпуску предусмотрена амортизация. Организаторы: Альфа-банк, банк «ФК Открытие», BCS Global Markets, банк «ДОМ. РФ», ИБ «Синара» и Россельхозбанк.

- «Первое коллекторское бюро» установило ставку купона четырехлетних облигаций серии 001Р-03 объемом 1,5 млрд рублей на уровне 12,25% годовых. Регистрационный номер — 4B02-03-32831-F-001P. По выпуску предусмотрена амортизация. Купоны ежеквартальные. Техразмещение запланировано на 10 декабря. Организаторы: ITI Capital, Sber CIB, Синара Инвестбанк, Совкомбанк, ИФК «Солид».

- Московская биржа зарегистрировала выпуск облигаций «АРЕНЗА-ПРО» серии БО-01. Регистрационный номер — 4B02-01-00433-R. Бумаги включены в Третий уровень котировального списка и сектор ПИР.

( Читать дальше )

ПКБ размещает облигации на 1,5 млрд под 12%

- 08 декабря 2021, 10:55

- |

Ориентир купона — 12,25-12,50%

Срок обращения — 4 года

Купонный период -квартал

Минимальная заявка — 1,4 млн рублей

Амортизация — по 10% номинала с 7 по 16 купон

Рейтинг компании НАО "Первое коллекторское бюро"

- 11 ноября 2021, 10:02

- |

Больше рейтингов на fapvdo.ru

Рейтинг-статистика финансового состояния компании с 2017 года. Финансовые показатели, уровень инвестиционного риска и рейтинг предприятия рассчитывался по данным бухгалтерской отчётности предоставленной в ФНС России. С подробным финансовым анализом предприятия по годам, можно ознакомиться перейдя в раздел НАО «ПКБ»

Рейтинг НАО «Первое коллекторское бюро»

Рейтинг НАО «Первое коллекторское бюро»ИНН: 2723115222

Организация: НАО «Первое коллекторское бюро»

Ниже отслеживается динамика изменения основных финансовых показателей и рейтинга предприятия по годам. Рейтинг напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике

( Читать дальше )

Коротко о главном на 23.09.2021

- 23 сентября 2021, 11:59

- |

Новые программы, ставки купонов и оферта:

- Сегодня МФК «КарМани» начнет размещение трехлетних облигаций серии 01 объемом 400 млн рублей. Ставка купона – 12,75%. Московская Биржа включила выпуск в Сектор ПИР, облигации предназначены для квалифицированных инвесторов. Организаторы: ИФК «Солид», ИК «Риком-траст» и «Универ капитал».

- «Первое коллекторское бюро» установило ставку купона четырехлетних облигаций серии 001Р-02 объемом до 1,5 млрд рублей на уровне 10,75% годовых на весь период обращения. По выпуску предусмотрена амортизация: 10% от номинальной стоимости будет гаситься в дату выплаты купона начиная с 7-го купона, купоны ежеквартальные. Техразмещение запланировано на 24 сентября.

- «Брусника. Строительство и девелопмент» утвердило программу биржевых облигаций серии 002Р объемом до 30 млрд рублей включительно или эквивалент этой суммы в иностранной валюте. Бумаги планируется разместить по открытой подписке. Срок погашения облигаций в рамках бессрочной программы – не более 10 лет.

( Читать дальше )

Коротко о главном на 15.09.2021

- 15 сентября 2021, 10:56

- |

Новая программа, поручительство и залог:

- Московская биржа зарегистрировала выпуск четырехлетних облигаций «Первого коллекторского бюро» серии 001Р-02. Бумаги включены в раздел Третий уровень.

- «Татнефтехим» утвердил программу биржевых облигаций объемом 2 млрд рублей. Бумаги смогут размещаться на срок до 10 лет.

- «Ай-Теко» привлек в качестве поручителя «Развитие систем связи и энергетики» по двум кредитным сделкам с «Сбербанк России» на общую сумму 2 млрд рублей.

- «Быстроденьги» стал поручителем и залогодателем по кредитному соглашению между микрокредитной организацией «Турбозайм» и АО «Экспобанк». Компания предоставило обеспечение по облигациям в объеме 400 млн рублей.

( Читать дальше )

Облигации с доходностью выше 10% годовых – обзор эмитента Первое коллекторское бюро.

- 15 сентября 2021, 10:53

- |

Хотя предпочитаю инвестировать только в акции и заработал на этом 135% за последний год, эксперты обычно рекомендуют долю портфеля держать в инструментах с фиксированной доходностью. И чем старше возраст и более консервативный подход, тем больше может быть облигаций. С данного поста начну разбирать облигации с доходностью более 10% годовых, за бизнесом которых слежу. При этом подход будет с упором на анализ надежности, а не перспектив роста, так как это облигации, а не акции. Хотелось бы показать, что среди высокодоходных облигаций есть не только какие-то непонятные заводы, у которых отсутствует кредитный рейтинг, высокая задолженность и бизнес которых прогнозировать сложно, но и известные, крупные и более-менее надежные компании.

Первый в списке таких облигаций конечно же – Первое коллекторское бюро (ПКБ).

Факторы в пользу надежности облигаций Первое коллекторское бюро:

( Читать дальше )

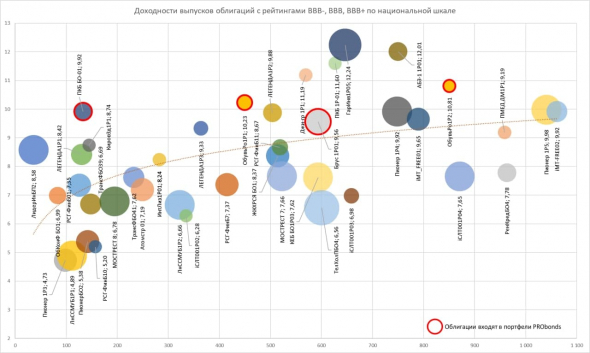

PRObondsмонитор. Карта рынка рублевых облигаций рейтингов BBB-, BBB, BBB+

- 14 января 2021, 08:19

- |

В следующий вторник стартует размещение облигаций ООО «Обувь России» (1,5 млрд.р., 4 года, купон/доходность 11%/11,57%). Насколько оправдана доходность в сравнении с другими облигациями аналогичного кредитного качества (ОР имеет кредитный рейтинг BBB (RU) от Эксперт РА) и в сравнении с обращающимися выпусками самого эмитента?

Взглянем на доходности облигаций, обладающих рейтингами группы BBB по национальной шкале (включая BBB- и BBB+). В выборке выпуски размером от 1 до 5 млрд.р. 2 рыночных выпуска «Обуви России» показывают доходности 10,2 и 10,8%, что немного выше средних ставок для соответствующих сроков обращения. Впрочем, то же справедливо для ПКБ и «Брусники», как и ОР, входящих в публичные портфели PRObonds. Предстоящий выпуск с эффективной доходностью 11,57% даст небольшую премию к торгующимся выпускам, но не тоже останется вблизи средних величин доходностей для данной группы рейтингов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал