Пионер Лизинг облигации

Компания «Пионер-Лизинг» выплатила 24-й купон по 5-му выпуску облигаций, доступному только для квалифицированных инвесторов

- 27 мая 2024, 17:16

- |

27 мая 2024 года ООО «Пионер-Лизинг» выплатило очередной купон по 5-му выпуску облигаций (ПионЛизБР5), доступному только для квалифицированных инвесторов. Купонный доход 24-го купона на одну облигацию составил 18,47 руб., исходя из ставки купона 22,47% годовых.

Общая сумма выплат 24-го купона составила 7,38 млн руб. Выплата 25-го купона состоится 26 июня 2024 года. Купонная доходность 5-го выпуска облигаций со 2-го по 120-й купоны определяется на основании следующей формулы: Срочная 6-месячная ставка RUONIA + 7,00% годовых.

7 июня 2022 года эмитент начал размещение пятого выпуска ценных бумаг номинальным объемом 400 млн руб. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Компания «Пионер-Лизинг» выплатила 63-й купон по 2-му выпуску биржевых облигаций

- 17 мая 2024, 17:09

- |

17 мая 2024 года ООО «Пионер-Лизинг» выплатило очередной купон по 2-му выпуску биржевых облигаций (ПионЛизБП2). Купонный доход 63-го купона на одну облигацию составил 18,29 руб., исходя из ставки купона 22,25% годовых.

Общая сумма выплат 63-го купона составила 5,48 млн руб. Выплата 64-го купона состоится 16 июня 2024 года.

15 марта 2019 года эмитент начал размещение второго выпуска ценных бумаг номинальным объемом 300 млн руб. с погашением 21 января 2029 года. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

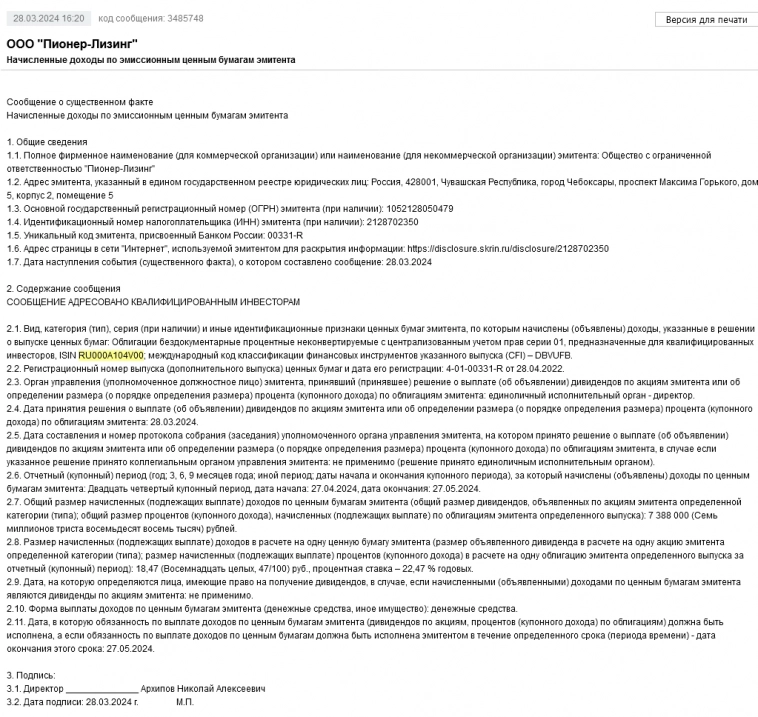

Пионер-Лизинг объявил размер 24го купона ПионЛизБР5. 22,47% годовых

- 28 марта 2024, 17:45

- |

Размер 22го купона ПионЛизБР5 увеличтися до 17,07 руб

- 29 января 2024, 17:20

- |

Сумма выплаты составит 17,07 руб на одну облигацию, или 20,77% в относительном исчислении.

Подробности на e-disclosure.ru

Размер 21го купона ПионЛизБР5 увеличтися до 15,99 руб

- 29 декабря 2023, 21:28

- |

Сумма выплаты составит 15,99 руб на одну облигацию, или 19,45% в относительном исчислении.

Подробности на e-disclosure.ru

Размер 20го купона ПионЛизБР5 составит 14,85 рубля

- 29 ноября 2023, 19:17

- |

Купон ПионЛизБР5 16,78%

- 02 ноября 2023, 10:03

- |

Определен размер семнадцатого купона ПионЛизБР5

- 01 сентября 2023, 15:07

- |

Последствия действий ЦБ: ПионЛизБР5 увеличивается следующий купон

- 02 августа 2023, 13:59

- |

ГК Пионер. оценка компании

- 17 июля 2023, 17:42

- |

Об организации

1- ГК «Пионер» — строительная компания, которая более 20 лет работает на российском рынке.

2- Специализируется на строительстве многофункциональных комплексов, жилой и коммерческой недвижимости в Москве и Санкт-Петербурге с последующим управлением и сервисным обслуживанием

3-выпуски облигаций:

RU000A104735

RU000A102KG6

RU000A1016F5

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения

1-Выручка: 20,0 млн.руб.

2-Прибыль: 11,438 млн.руб

Оценка

Общая динамика

1-Динамика выручки: 11,1% (YoY)

2-Динамика прибыли: 1347,8% (YoY)

3-Динамика долговой нагрузки: -25,7% (*)

4-Динамика активов: -19,8% (*)

Оценка по коэффициентам: -1,1 из 5

Кредитный рейтинг:

ruA-

Вывод: прибыль компании и выручка восстановились с начала прошлого года имеет большое количество проектов недвижимости.

За год компания нарастила прибыль в 1347,8%, что говорит о восстановлении финансовой составляющей компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал