Портфели

Обзор портфеля "Январь 2022". Нападения не было, а падение было

- 03 февраля 2022, 08:25

- |

Всем привет!

После предыдущего поста об итогах 2021 года народ интересовался о том как же поживает мой портфель в январе 2022. Что ж, давайте смотреть.

Российский портфель

Российский портфельЗа январь 2022 индекс Мосбиржи полной доходности упал на 6.36% (в пике -14,69%). При этом инвест.часть российского портфеля упала на 1.05%, а общий результат с учетом спекулятивной части -5.95%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«САРЕ» Вселенная для тех, кто до сих пор верит профессору Шиллеру

- 16 января 2022, 14:27

- |

Не буду тратить время на рассказ про Shiller CAPE ratio. В интернете материала более чем достаточно. Скажу лишь, что тема эта для хардкорных долгосрочников, готовых ждать результата на больших временных горизонтах от 5 лет. Я к таковым себя отношу, раз. И профессору верю, два :).

Верю, несмотря на то, что Шиллер последние годы совсем не в моде, и доверие у многих инвесторов растерял. Не сказать, что много кто разорился полагаясь на его CAPE философию, но то, что инвесторы могли упустить много прибыли – это факт.

Тем не менее, я CAPE уважаю, и в течение 2021 года постепенно распродал свои ETFы на S&P500, значительно отклонившиеся от среднего Шиллеровского P/E.

Распродав и оказавшись с энным количеством кэша, я попробовал найти что-то взамен. Посетив известный сайт с CAPE расчетами (starcapital.de) я обнаружил, что сайт … умер, и удобные диаграммы для поиска недооцененных стран больше недоступны. Почитав в интернете отзывы CAPE-инвесторов недовольных смертью звездного ресурса, я подумал, что негоже в современном мире страдать от недостатка информации и сделал на своем сайте скромную САРЕ Вселенную.

( Читать дальше )

10 наиболее интересных тенденций в сфере портфельных инвестиций и распределения активов в 2021

- 08 января 2022, 11:36

- |

1. Стратегии FOMO и TINA еще один год принесли двузначную прибыли на фондовом рынке.

2. Акции США продолжают доминировать. Большинство других крупных международных рынков также показали положительную доходность, но отстали от роста индекса Morningstar US Market за первые 11 месяцев года.

3. Облигации трансформировались от образа героя к нулю. Тенденция начала меняться в 2021 году благодаря тревожным тенденциям инфляции и растущему осознанию рынком того, что ФРС в конечном итоге придется начать повышение процентных ставок.

( Читать дальше )

вопрос к любителям индексов

- 30 октября 2021, 13:50

- |

Недавно в встречался с другом школьным. он тоже на бирже работает. говорит- сторонник индексного инвестирования.

Он честно мне объяснил- не хочет человек терзаться идеями (=стресс, нервы) правильно ли он вошел в позицию или выше и не надо ли было купить пятёрочку вместо магнита брать.

Но мне кажется отказ такой от выбора это в таком инвестировании скорее личина научности и защищённости, а скорее упрощение и отчасти самообман

Вот критерий (не проиграть индексу)- разве он не произволен? это не риск/доходность, не доходность за N лет, а просто некий список бумаг. Говорят мол 80 % управляющих проигрывают индексу, но позвольте- если так, не значит ли это что 20% управляющих нехило так обыграли его (имея суммарно игру с нулевой суммой). и грубо говор выбрав произвольно (вспоминаем случай с обезьянкой) 100 бумаг мы можем (полагая что индекс- это среднее) с равными шансами индексу и уступить и обыграть. ну а проигрывали управляющие бы индексу стабильно- было бы здорово. лонг индеса, шорт на то во что они вкладываются -но поскольку они стабильно уступают покупая худшие бумаги мы в плюсе вне зависимости от того куда идёт рынок. что может быть лучше?

( Читать дальше )

О действительно полезном регулировании рынка

- 03 октября 2021, 15:53

- |

В связи с недавними событиями по введению квалов и неквалов, подумал: «А можно ли административным вмешательством в работу трейдеров и инвесторов действительно принести пользу рынку?»

И, к своему же удивлению, нашёл как минимум один пример, когда административное вмешательство принесёт огромную пользу.

Смотрим:

1. Все участники рынка делятся на спекулянтов и инвесторов.

2. Всех спекулянтов государство обязывает создавать спекулятивные портфели не менее чем из 30-50 инструментов.

Смысл: избыточная ликвидность, собранная сейчас в РТС, Бренте, Си, Газпроме и Сбербанке, равномерно растечётся по всем акциям, фьючерсам на акции и валютным парам — и мы получим несколько десятков инструментов с ликвидностью уровня Норникеля.

А доля Ри или Сбербанка в спекулятивном портфеле любого трейдера не сможет превышать 2-3%, например.

От этого фондовый и срочный рынки только выиграют.

И мы, наконец, получим большой выбор ликвидных инструментов для алго-спекуляций.

Набиуллина, если ты это читаешь — ход за тобой.

Как самостоятельно собрать портфель по Asset Allocation

- 02 сентября 2021, 14:13

- |

Всем привет!

В первой и во второй частях была необходимая теоретическая база. Эта часть является практической. В ней пошагово пройдем через этапы создания пассивного или индексного портфеля. Почему используется именно пассивная стратегия — подробно рассказывал в прошлых статьях. Все описанное в статье не является инвестиционной рекомендацией и используется лишь в качестве примера.

Переходим к составлению портфеля на основании знаний о своем риск-профиле и присвоенному ему максимальному значению волатильности портфеля. Я использую следующую процентовку по профилям риска:

— консервативный: волатильность или риск портфеля до 5%;

— умеренно-консервативный: волатильность или риск портфеля от 5% до 8%;

— умеренный: волатильность или риск портфеля от 8% до 11%;

— умеренно-агрессивный: волатильность или риск портфеля от 11% до 15%;

— агрессивный: волатильность или риск портфеля от 15%.

Численные значения волатильности будут ограничителем при составлении портфеля.

( Читать дальше )

Золото

- 14 августа 2021, 07:26

- |

По итогам недели золото прибавило чуть меньше 1%. Недельная свечка на графике сформировалась с большим хвостом снизу, так как в начале недели оно сильно падало.

( Читать дальше )

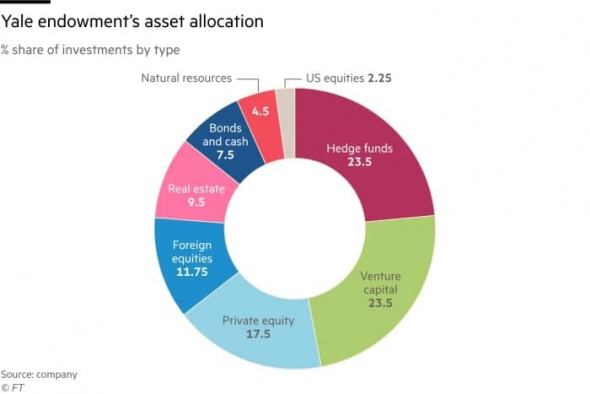

Йельский портфель

- 10 мая 2021, 13:32

- |

"К сожалению, уходят лучшие, те, на опыте которых нужно учиться и думать, как его можно использовать. Два года назад мир потерял Джона Богла, а позавчера скончался легендарный Дэвид Свенсен, CIO эндаумента Йельского университета.

Лично для меня эти два человека являются гораздо более масштабными величинами в мире инвестиций, чем всем известный Баффетт, хотя их имена, возможно, не так «раскручены».

Богл придумал индексные фонды, которые и стали прототипом современных ETF- наиболее подходящих инструментов для 90% обычных людей (не профессиональных управляющих и не трейдеров). Свенсен показал преимущества использования альтернативных классов активов для больших институциональных портфелей. Он первым начал использовать хедж-фонды, фонды прямых инвестиций и венчурного капитала и не побоялся «связаться» с криптой, когда она была в режиме стремительного падения и под обстрелом критики от многочисленных теоретиков, не нюхавших пороху.

( Читать дальше )

Пример подхода Asset Allocation на практике

- 30 марта 2021, 18:07

- |

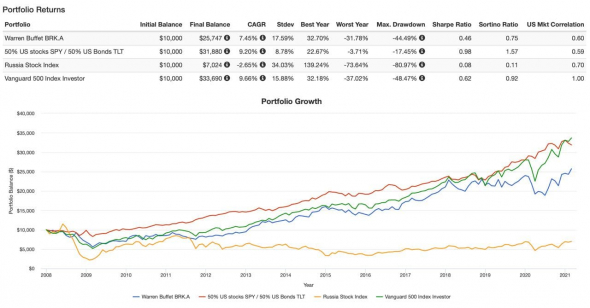

Сравним 4 портфеля с 2008 года, с захватом крупного кризиса.

⁃ Уорен Баффет — акции Беркшир Хатауэй (BRK.A) — синий.

⁃ Пример самого простого портфеля Asset Allocation: 50% акций США / 50% гособлигаций США (ETF SPY/TLT) — красный.

⁃ Портель из 100% акций России в долларах США (ETF RSX) — желтый.

⁃ Портфель из 100% рынка акций США (ETF VOO) — зеленый.

Картинка с результатами выше.

Доходности в % годовых за 12 лет:

7.45% — Баффет

9.20% — Наш портфель 50/50

-2.65% — Акции России😭 (выводы сделали?)

9.66% — Акции США

Максимальные месячные просадки портфеля:

-44% — Баффет

-17% — Наш портфель 50/50

-80% — Акции России😭 (выводы сделали?)

-48% — Акции США

Какие можно сделать выводы:

1. Наш портфель и рынок США уделали по доходности Баффета.

2. Наш портфель в три раза меньше проседает, чем Баффет и рынок США.

3. Наш портфель лучше акций США и Баффета по коэф. риску/доходность. (Sharpe)

4. Инвестиции в Российский рынок акций — 😭.

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал