Портфель инвестора

⭐️Портфель облигаций бабули👵❄️ (ноябрь)

- 15 ноября 2024, 08:03

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!🤟

Мы придумали портфель бабули, чтобы предлагать простые и надежные решения, не требующие много времени. Кредитный рейтинг А- и выше – золотая середина (компромисс) между риском и доходностью.

Правила портфеля просты:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

· Высокая ликвидность (легко купить/легко продать)

Портфель бабули не предполагает ребалансировку, ведь главное правило — максимально простой портфель. Но мы эксперименитируем с ребалансом в другом проекте

✅Что мы выбрали:

• М.Видеоспойлер: в портфеле внучков пальму первенства займет Самолет✈• ЛСР 🆕• Пионер• Интерлизинг• Евротранс• Джи Групп 🆕• Сэтл• Каршеринг Руссия• Брусника 🆕• Балтийский 🆕🆕- изменения относительно прошлого выпуска

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 17 )

Кто обул инвесторов и какие акции не покупать в портфель

- 14 ноября 2024, 16:47

- |

К сожалению, часть эмитентов некорректно ведет себя с частными инвесторами. Методы разные: кто-то сдает недостоверную отчетность, кто-то создает ложные обещания, кто-то ущемляет права через несправедливые корпоративные действия. Инвестору необходимо знать подобные кейсы.

Во-первых, чтобы видеть эти ошибки в будущем.

Во-вторых, чтобы не быть в розовых очках и критически мыслить.

На днях посмотрела видео Вредного инвестора про манипуляции эмитентов, где раскрывались последние кейсы, из-за которых инвестор терял капитал. Героев надо знать в лицо.

- Глобалтранс. Обещал дивиденды после перерегистрации. Но после переезда из Кипра в ОАЭ не выплатил, в итоге был делистинг с Московской биржи по цене 520 руб. — ниже среднерыночной цены за 6 мес.

❓Почему верили инвесторы? Рост денег на счетах, аналитики повышали таргет, операционный бизнес весь в России, технически была возможность выплатить дивиденды.

я писала, что надо быть аккуратными и удачно вышла из позиции

- Ламбумиз. Оферта по облигации. Инвесторы подали на оферту, но компания не приняла заявления и отказалась выкупать под надуманным предлогом недостатка данных в заявлениях. Части инвесторов удалось урегулировать выплаты. IPO у компании выкупили 500 физ. лиц, на 800 млн.руб. — есть предположение, что техническая сделка, самое незаметное IPO.

( Читать дальше )

⚡️Обновление в модельном портфеле

- 14 ноября 2024, 16:06

- |

Закрываем идею по стоп-лоссу:

Сбербанк, обыкновенные акции

Убыток: 2,3%

На рынке акций вновь усилилось давление продавцов, вызванное смешанными внешними сигналами. Цены на нефть так и не могут оттолкнуться от минимумов, а опасения относительно дальнейшего ужесточения ДКП усиливаются после вчерашних цифр по инфляции.

Учитывая текущую неспособность индекса МосБиржи удержаться выше 50-дневной средней, предпочитаем сократить риски по ключевым «фишкам» — закрываем позицию по акциям Роснефти по текущим ценам (475 руб).

Акции ТКС Холдинга и Хэдхантера в портфеле удерживаем.

Не является инвестиционной рекомендацией.

#нашпортфельБольше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

КИТ Финанс: Модельный портфель: ребалансировка на 14 ноября 2024г.

- 14 ноября 2024, 14:52

- |

Комментарий:

На фоне проблем в строительном секторе и заявлений вице-премьера России Марата Хуснуллина о том, что власти не допустят банкротства девелоперов, но при этом новых льготных программ по ипотеке пока не будет, убираем из модельного портфеля облигации застройщиков: Брусники и ЛСР.

Включаем в портфель:

• Облигации ГМК Норильский никель, БО-001P-02 с долей 4%

• Облигации Металлоинвест, БО-10 с долей 4%

А также увеличиваем долю в фонде ликвидности БПИФ Ликвидность УК ВИМ до 6%, в облигациях Акрона до 3% и НОВАТЭК — до 3,1%.

Промежуточные результаты портфеля голубых фишек

- 14 ноября 2024, 10:50

- |

В середине сентября мы собирали портфель, состоящий из голубых фишек российского рынка. Пришло время подвести промежуточные результаты.

Как показывает себя портфель

На графике приведена сравнительная динамика портфеля голубых фишек (с учетом дивидендов и без них) в сравнении с IMOEX.

На текущий момент портфель (-2,7%) показывает себя хуже индекса (-0,42%). Причина — более высокая бетта, за счет которой портфель будет расти сильнее рынка в моменты общей восходящей динамики, но может показывать себя хуже бенчмарка в случае спада.

При этом весомым плюсом голубых фишек является то, что многие из этих бумаг приносят неплохие дивиденды, которые способны оказать поддержку даже на падающем рынке.

С момента создания портфеля состоялись уже четыре отсечки. С учетом имеющегося количества бумаг они принесли:

- Яндекс — 400 руб.

- Татнефть — 649,4 руб.

- НОВАТЭК — 426 руб.

- ММК — 1047,48 руб.

Ожидаем, что в будущем дивиденды продолжат оказывать поддержку портфелю.

( Читать дальше )

Из каких дивидендных акций я бы составил инвестиционный портфель сейчас, если бы заново начал инвестировать с "0"!

- 14 ноября 2024, 09:40

- |

Я уже почти 5 лет инвестирую в российский фондовый рынок. В этой статье, с учетом своего 5-летнего опыта, попробую составить идеальный дивидендный портфель, диверсифицированный по отраслям рынка, который может стать хорошим ориентиром как для новичков, так и для «бывалых» инвесторов.

Время перемен

У китайцев есть поговорка "Не дай вам бог жить в эпоху перемен". Это русская адаптация, в первоисточнике она звучит так: "Лучше быть собакой в эпоху спокойствия, чем человеком в эпоху хаоса"!

Её суть понятна, перемены-это трудное время из-за рисков и неопределенности. Но мы с вами — российские инвесторы и нам перемены не помешают, потому что наш рынок акций снижался последние полгода.

Однако, неделю назад, после победы Дональда Трампа на выборах президента США, лёгкий ветерок перемен повеял!

Наш рынок

За 6 месяцев, на фоне высокой ключевой ставки и геополитических рисков, индекс Мосбиржи упал на -21% (а в пике падение доходили до -28%!):

( Читать дальше )

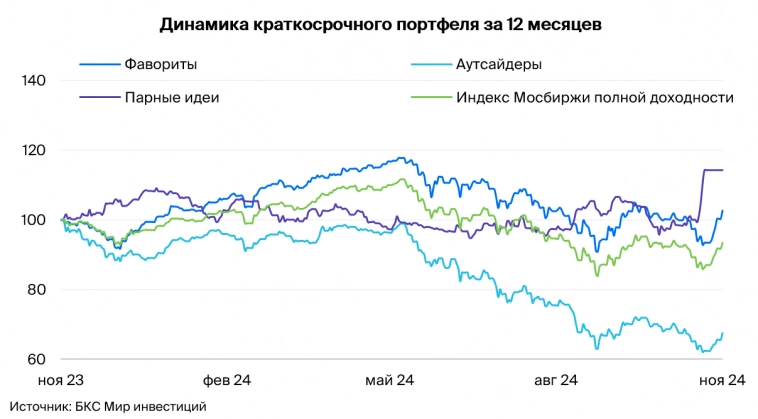

Портфели БКС. В списке фаворитов новая бумага — Хэдхантер

- 13 ноября 2024, 17:59

- |

Ближайшая отметка по Индексу МосБиржи — 2800 пунктов. Считаем, что этот уровень станет следующим сопротивлением. Вероятно, с первого раза преодолеть его будет сложно, поэтому возможен технический откат после нескольких дней роста. Тем не менее полагаем, что шансы вернуться к уровню 2900 пунктов по-прежнему высокие.

Главное

• Добавили в фавориты Хэдхантер, а в аутсайдеры вернули Распадскую.

• Динамика портфеля за последние три месяца: динамика котировок фаворитов не изменилась, Индекс МосБиржи снизился на 1%, аутсайдеры упали на 11%.

Изменения — убрали Сбер и НЛМК, добавили Хэдхантер и Распадскую

В фаворитах Сбер меняем на Хэдхантер, учитывая несколько катализаторов до конца года и привлекательную оценку. Хэдхантер в пятницу раскроет финансовые результаты за III квартал, в связи с чем ждем сильных показателей, в особенности по чистой прибыли.

Кроме того, 17 декабря закроется реестр под специальные дивиденды с дивдоходностью 21%. У компании также действует программа выкупа акций с рынка для поддержания котировок. Несмотря на краткосрочные катализаторы и привлекательные долгосрочные перспективы бизнеса, акции Хэдхантера торгуются с невысокой оценкой — с мультипликатором P/E 9x к прогнозному значению прибыли на 2025 г.

( Читать дальше )

Продолжаю инвестировать в фондовый рынок Российской Федерации 🇷🇺. Брокерский счёт ИИС на 2 млн рублей.

- 13 ноября 2024, 06:26

- |

Брокерский счёт ИИС на 2 млн рублей.

Здравствуйте уважаемые коллеги, инвесторы и друзья!

Индекс на этой неделе делал попытки преодолеть 2800 пунктов. Но по итогу 2745 пункта сегодня есть.

Моему ИИС уже 4 года.

За это время состоялось 4 пополнения по 400 тыс рублей.

А выплат по налоговому вычету было всего три. В общей сложности получено 156 тысяч рублей.

Уже после нового года буду оформлять в налоговом органе вычет по ИИС и по семейной страховке от Сбербанка.

По ИИС всё те же 52 тыс рублей, а по семейной страховке около 45 тыс рублей.

Эти средства будут инвестированы обратно на ИИС, дабы усилить работу сложного процента.

Помимо выплат, ИИС генерирует прибыль в виде дивидендов.

На ближайшие 12 месяцев должно поступить около 250 тыс рублей.

Получается ИИС практически полностью себя пополняет.

Состояние счёта...

На ИИС представлено всего пять компаний.

✔️Лукойл

✔️Татнефть

✔️ТМК

✔️Ставропольэнергосбыт

✔️Газпромнефть

Этот счёт показывает прибыль 446861 руб, что составляет 28,15% доходности от вложенных средств. Но этот показатель не объективный. Так как пополнения и покупки размывают доходность портфеля.

( Читать дальше )

Результаты портфельной стратегии на акциях АЛЬФА СКАКУНАХ AНTRUST (END DATE 2024-10-31)

- 12 ноября 2024, 11:36

- |

( Читать дальше )

КИТ Финанс: Модельный портфель: ребалансировка на 11 ноября 2024г.

- 12 ноября 2024, 09:53

- |

Важные события и данные:

На прошлой неделе состоялись выбора президента США, на которых победил Дональд Трамп, а также состоялось заседание ФРС на котором была понижена ставка на 0,25%.

ЦБ опубликовал резюме обсуждения ключевой ставки. Регулятор рассматривал различные варианты, обсуждая масштаб повышения ключевой ставки, большинство участников выступили за ее повышение до 21,00% годовых. В то же время были высказаны предложения о более умеренном повышении — до 20,00% годовых и о более резком повышении — до 22,00% годовых.

По данным Росстата с 20 октября по 5 ноября (8 дней) ИПЦ вырос на 0,19%, против 0,27% и 0,20% в предыдущие 2 недели. Вышедшие данные, по мнению ряда аналитиков, означают, что темпы роста цен в октябре могли составить ≈ 10% mm saar.

Все это привело к росту по индексу Мосбиржи >5% до уровня 2800 пунктов и на долговом рынке.

Стратегия: проводим разбалансировку портфеля с увеличением доли акций с сильным моментум. Считаем разумным начинать увеличивать долю акций в портфеле на уровнях 2700-2800 по индексу Мосбиржи. Снижаем доли в портфеле: Европлан на 1,5%, Система на 1%, ММК на 1,5%. Увеличиваем доли в ТКС на 1,0%. А также включаем в портфель акции Северстали с долей 1,5% и HeadHunter с долей 1,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал