Прогноз по акциям

Отчет Полюса за 2023 год. Дивиденды. Перспективы

- 07 марта 2024, 16:20

- |

Слежу за компанией, так как в моем портфеле золотодобытчик занимает вполне себе ощутимую долю в 7,9%. Цифры, которые предоставил Полюс, хорошие, но есть один немаловажный нюанс.

Цифры за 2023 год

Добыча золота – 2,9 млн унций (+14% г/г)

Выручка – 670 млрд руб (+60% г/г)

Чистая прибыль – 151 млрд руб (+35% г/г)

Свободный денежный поток составил 134 млрд руб

Общий долг – 623 млрд руб.

Чистый долг/EBITDA ниже 2,5х, что, в принципе позволяет выплатить дивиденды

Ожидаемый дивиденд

Дивидендная политика Полюса подразумевает дивиденды каждые полгода по 30% от EBITDA, если отношение чистого долга к EBITDA будет меньше 2.5х

Прогнозный дивиденд может составить 800 рублей на акцию.

Летом 2023 года компания выкупила 30% акций и меня как миноритарного акционера волнует судьба этих акций и дальнейшие действия мажоритариев.

Существует хороший и плохой сценарии.

Начнем с хороших вариантов. Компания в ближайшее время выплачивает дивиденды или использует этот пакет для своего развития. Как вариант, покупка перспективных добывающих или перерабатывающих активов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Акции Полюса по-прежнему недооценены - Промсвязьбанк

- 07 марта 2024, 16:18

- |

Считаем, что, несмотря на рост котировок, в текущих реалиях акции компании всё ещё сильно недооценены.Головинов Алексей

«Промсвязьбанк»

( Читать дальше )

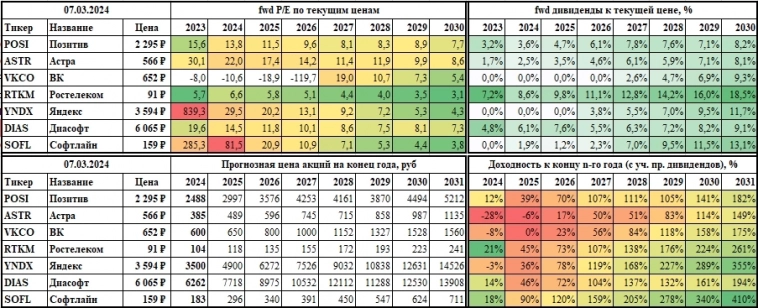

📊 Сводка прогнозов по ИТ-компаниям РФ

- 07 марта 2024, 16:07

- |

✅Компания | Справедливая цена | Потенциал (%)

1. Софтлайн 🎯 183 📈 15,4%

2. Ростелеком 🎯 104 📈 13,9%

3. Позитив 🎯 2488 📈 8,4%

4. Диасофт 🎯 6262 📈 3,3%

5. Яндекс 🎯 3500 📈 -2,5%

6. ВК 🎯 600 📈 -8%

7. Астра 🎯 385 📈 -31,8%

👆 Если прикинуть среднегодовую доходность акций данных компаний по текущим ценам к 2030 году, то получится, что даже с учетом дивидендов доходность выше 15% годовых могут дать только Софтлайн, Яндекс и Ростелеком (кстати, говоря эта потенциальная доходность выше только из-за рисков, так как чистая маржа Яндекса и Софтлайна до сих пор крайне низкая). Что касается Ростелекома, то он пока ИТ-компания лишь на 11% от выручки и маржа там будет намного меньше, чем у того же Позитива или Астры. В остальном,среднегодовые доходности к 2030-2031 году лишь на 2-3% выше, чем по длинным ОФЗ.

( Читать дальше )

🛬 Аэрофлот (AFLT) восстановил загрузку до уровней 2021г и вышел на чистую прибыль

- 07 марта 2024, 15:51

- |

▫️ Выручка 2023: 612,2 млрд ₽ (+48,1% г/г)

▫️ EBITDA 2023:318,3 млрд ₽ (х2,8 г/г)

▫️ Чистый убыток 2023: -8,9 млрд ₽ (против убытка 50,4 млрд годом ранее)

▫️ скор. ЧП 2023: 9,8 млрд ₽ (против убытка в 41,4 млрд)

▫️ P/E ТТМ: 16,1

▫️ fwd дивиденд 2023:0%

▫️ P/B: -0,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

📊 Фин. результаты отдельно за 4кв 2023:

▫️ Выручка:171 млрд ₽ (+72,5% г/г)

▫️ EBITDA:144 млрд ₽ (против убытка в 14,8 млрд годом ранее)

▫️ Оп. прибыль:111,7 млрд ₽ (против убытка в 43,5 млрд годом ранее)

▫️ скор. ЧП: 8,3 млрд ₽ (против убытка в 39,7 млрд годом ранее)

✅ Операционные результаты группы восстановились до уровней 2021г — начала 2022г:

▫️Пассажиропоток 123,4 млн пкм (+25,4% г/г и +23,3% относительно результатов 2021г) — максимум с 2020г

▫️Пассажиропоток 47 331 тыс. чел (+16,3% г/г и +3,3% относительно результатов 2021г) — максимум с 2020г

▫️Занятость кресел 87,5% против 83,6% годом ранее — исторический рекорд

( Читать дальше )

Обратил внимание на отстающего игрока рынка - НорНикель ⛏️

- 07 марта 2024, 15:40

- |

👉 Показатель EBITDA снизился на 21%, но при этом рентабельность EBITDA осталась на высоком уровне, составив 48%

👉 Чистый долг Норникеля в 2023 году снизился на 18%. При этом соотношение чистый долг/EBITDA составило 1,2x.

👉 Свободный денежный поток увеличился в шесть раз

Несмотря на то, что результаты по выручке связаны с падением цен на один из основных металлов — Палладий, динамика Норки и Палладия пришла к паритету, что вероятно, остановит снижение цен на акции 🤷♂️

При этом потенциальный Сплит акций, а так же линия поддержки и разворотные тенденции по индикаторам, могут свидетельствовать, о вероятной остановке падении акций и представляют интерес к набору позиции 🚀

* не является ИИР

🔥 покупаю

👍 держу

💩 продаю

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Обзор результатов Positive за 2023 год. Ждем решения о допэмиссии

- 07 марта 2024, 15:12

- |

Результаты за 2023 год

📌 Отгрузки (выручка) = 25,3 млрд руб. (за 2022 год = 14,5 млрд руб.)

📌 Чистая прибыль = 8,5 млрд руб. (за 2022 год = 6,1 млрд руб.)

Я прогнозировал чистую прибыль в диапазоне от 8,5 до 11,9 млрд руб. за 2023 год, прошли по нижней границе. Отгрузки выросли на 74%, чистая прибыль — на 39%. Причина в том, что сильно нарастили затраты.

9 апреля Positive представит итоговую отчетность, посмотрим, по каким статьям их нарастили.

Я прогнозировал выручку в 2024 году на уровне 35 млрд руб., НО нашел прогнозы компании по отгрузкам, и у них в планах на 2024 год = 40-50 млрд руб., на 2025 – 70-100 млрд руб. Это очень амбициозно, при этом план на 2023 год Positive выполнила.

📊 Мои новые прогнозы на 2024 год:

Отгрузки = 40-50 млрд руб. (доверимся компании)

Чистая прибыль = 12-15 млрд руб. (закладываю маржинальность в 30%)

💸 Дивиденды

В середине марта совет директоров рекомендует первую часть дивидендов за 2023 год, а 9 апреля собрание акционеров утвердит это решение.

( Читать дальше )

Акции Полюса по-прежнему недооценены

- 07 марта 2024, 14:52

- |

Акции Полюса по-прежнему недооценены

С начала марта бумаги золотодобытчика прибавили 7,7% на фоне обновления золотом исторических максимумов. Кроме того, Полюс недавно опубликовал финансовую отчётность по МСФО за 2023 год.

📍Считаем, что, несмотря на рост котировок, в текущих реалиях акции компании всё ещё сильно недооценены.

В прошлом динамика цен на золото и стоимости акций Полюса в долларах была очень похожей. Однако с лета 2022 г. активы сильно разошлись в цене, и на данный момент спред продолжает увеличиваться.

Безусловно, на это есть причины.

Прежде всего, это санкции против компании, а также рост финансового долга из-за проведённого байбэка, который может помешать выплате дивидендов.

В то же время у Полюса нет проблем со сбытом и самые низкие затраты на производство среди конкурентов.

Если говорить про оценки мировых аналогов, их средний коэффициент P/E составляет 18х, в то время как у Полюса он сейчас – 10,4х, а форвардный – 7,9х.

Сильное отставание бумаг Полюса от цен на золото, дисконт к другим компаниям, а также возможная выплата дивидендов позволяет нам повысить целевую цену.

( Читать дальше )

В кейсе Татнефти сохраняется дивидендная интрига - Финам

- 07 марта 2024, 14:43

- |

Отметим, что более слабая динамика чистой прибыли может быть связана с отсутствием значительных положительных курсовых разниц, завысивших от прибыли в первом полугодии. В то же время позитивная динамика финансовых результатов в целом вызвана ростом рублёвых цен на нефть во втором полугодии. Сдерживающим фактором для «Татнефти» является отсутствие демпферных выплат за сентябрь.

Основной интригой в кейсе «Татнефти» остаётся будущая норма выплат дивидендов. Напомним, что по итогам третьего квартала компания неожиданно выплатила 102% прибыли по РСБУ в виде дивидендов. Если «Татнефть» окончательно перешла на выплату 100% прибыли по РСБУ (а финансовое положение компании позволяет это сделать), то дивиденд за четвёртый квартал может составить 29,1 руб. на акцию (3,9% доходности на ао и 4,0% на ап). В то же время не исключено, что рост нормы выплат по итогам третьего квартала был временным или что по итогам года дивиденд будет рассчитываться исходя из прибыли или FCF по МСФО.

( Читать дальше )

📱 Ростелеком: цифровое будущее все ближе

- 07 марта 2024, 14:39

- |

📊 Структура бизнеса Ростелекома представляет из себя интересную комбинацию трех сегментов. Один из них генерирует стабильный денежный поток, второй постепенно отходит в прошлое, а третий бурно развивается и является ключевым драйвером роста в будущем.

📞 Первый сегмент — это стандартные телеком-услуги, включающие в себя мобильную связь (+13% по выручке г/г), проводной интернет (+5%) и цифровое ТВ (+9%). Все стабильно и скучно. Рост есть, но он не сильно выше уровня инфляции в среднем, что уже хорошо.

☎️ Второй сегмент — это фиксированная телефония, которая постепенно уходит в историю (-6% г/г).

📲 И третий сегмент — это цифровые сервисы, растущие на 28% г/г. Именно с ними инвесторы и аналитики связывают главные перспективы Ростелекома. Поэтому, предлагаю покопаться в этом сегменте поглубже.

📈 Самое быстрорастущее направление внутри цифрового сегмента (+44% г/г) — это ЦОД и облачные сервисы. В структуре сегмента направление приносит 41% доходов, а в общей выручке Ростелекома занимает 9%. При этом, ЦОД и облачные сервисы имеют отличную маржинальность и генерирует 87% OIBDA всего сегмента, что автоматически ставит его на первый план.

( Читать дальше )

HeadHunter подтвердил планы по переезду и отчитался за 2023 год

- 07 марта 2024, 13:51

- |

Результаты компании за 2023 год:

• Выручка: 29,4 млрд руб. (+62,8% г/г)

• Скорректированная EBITDA: 17,4 млрд руб. (+89,7% г/г)

• Маржа скорр. EBITDA: 59% (+8,3 п.п. г/г)

• Чистая прибыль: 12,4 млрд руб. (+236% г/г)

HeadHunter — главный бенефициар дефицита кадров. Высокий спрос на персонал обеспечил рост новых клиентов (+40% г/г новых компаний на платформе). Число платящих клиентов выросло на 24,9% г/г. Драйвер выручки — сегмент объявлений о вакансиях (доля — 47%) вырос на 76,9%. На росте прибыли положительно сказался как приток новых клиентов и рост бизнеса в целом, так и положительный эффект от курсовых разниц.

Среди главных статей расходов HeadHunter — затраты на персонал (+17,3% г/г) и маркетинг (+33,1% г/г), что связано с ростом бизнеса.

Ключевое для компании сейчас — смена юрисдикции. Менеджмент объявил, что в планах на 2024 год — получение листинга на МосБирже и создание условий для возобновления выплат дивидендов. 27 марта ГОСА рассмотрит вопрос о редомициляции с Кипра в Калининградский САР. Кроме того, в рамках первого этапа реструктуризации МКАО «Хэдхантер» получило 72,7% акций HeadHunter PLC.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал