Прогноз по акциям

Акции Южуралзолото привлекательны для долгосрочных инвесторов, учитывая рост цен на золото, возможное ослабление рубля и увеличение производства - ГПБ Инвестиции

- 21 апреля 2025, 16:31

- |

Южуралзолото — одна из крупнейших российских золотодобывающих компаний, раскрыла консолидированные финансовые показатели за 2024 год.

🔸 Выручка по итогам 2024 года увеличилась на 11,9%, до 75,9 млрд рублей, вследствие роста цен на золото и ослабления рубля.

🔸 Чистая прибыль выросла с 0,7 млрд рублей в 2023 году до 8,8 млрд рублей в 2024 году на фоне роста выручки и уменьшения убытков по курсовым разницам с 10,1 до 2,6 млрд рублей.

🔸 Чистая прибыль без учета курсовых разниц в 2024 году составила 11,4 млрд рублей, что на 5,8% превышает показатель предыдущего года.

🔸 Чистый долг увеличился на 21,4%, до 76,3 млрд рублей, на фоне ввода в эксплуатацию ГОК «Высокое», выхода на проектную мощность ЗИФ «Коммунар», увеличения лизинговых платежей за карьерную технику для интенсификации горных работ, а также из-за переоценки валютных обязательств.

🔸 Долговая нагрузка в части показателя «Чистый долг / EBITDA» (прибыль до налогов, амортизации и уплаты процентов) на конец 2024 года составила 2,22 по сравнению с 2,03 на 31 декабря 2023 года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

МТС Банк: Идея под снижение ставки!

- 21 апреля 2025, 15:34

- |

МТС Банк ранее представил финансовые результаты за четвертый квартал и весь 2024 г, давайте глубже погрузимся в цифры и оценим, что они означают для инвесторов.

📈 Несмотря на непростые рыночные условия, чистая прибыль банка по МСФО в 2024 году составила 12,4 млрд рублей, сохранившись на уровне предыдущего года. Это свидетельствует о стабильности и устойчивости бизнеса банка в условиях повышенной волатильности. Более того, скорректированная чистая прибыль выросла на 26,6%, достигнув 15,8 млрд рублей, что указывает на эффективность внутренних процессов и способность менеджмента адаптироваться к изменяющейся среде.

💰 Чистые процентные доходы выросли на 15,8%, достигнув 41,6 млрд рублей. Однако снижение чистой процентной маржи с 9,2% до 8% не может не вызывать обеспокоенности. Это снижение связано с ростом стоимости фондирования вследствие сохраняющейся жесткой монетарной политики Банка России. Банк оказался между молотом и наковальней: с одной стороны, необходимость поддерживать прибыльность, с другой — растущие расходы на привлеченные средства.

( Читать дальше )

В ближайшей перспективе Норникель вряд ли поделится с акционерами высокими дивидендами, мы не рекомендуем бумаги к покупке - Т-Инвестиции

- 21 апреля 2025, 14:46

- |

Металлург опубликовал производственные результаты за первый квартал 2025 года.

В первом квартале 2025-го производство никеля находилось на пониженных уровнях из-за плановых профилактических ремонтов. Прогноз на текущий год предполагает сохранение объемов производства ключевых металлов примерно на уровнях прошлого года.

Аналитик Т-Инвестиций Александр Алексеевский не рекомендует покупать акции Норникеля. Торговые войны негативно влияют на спрос и цены на основные производимые компанией металлы. К тому же, в ближайшей перспективе компания вряд ли поделится с акционерами высокими дивидендами.

Источник

Яндекс: Прогноз финансовых результатов (1К25 МСФО)

- 21 апреля 2025, 14:31

- |

21 апреля 2025 года аналитик ИК «ВЕЛЕС Капитал» Артем Михайлин представил прогноз результатов компании «Яндекс». Аналитик считает, что компания продемонстрировала высокие темпы роста доходов и EBITDA по итогам отчетного периода. Согласно последнему прогнозу компании, выручка в 2025 г. должна вырасти не менее чем на 30% г/г, а EBITDA составит как минимум 250 млрд руб.

Рекомендация эксперта ИК «ВЕЛЕС Капитал» для акций компании «Покупать» с целевой ценой 5 727 руб. за бумагу.

Более подробно с перспективами компании вы можете ознакомиться в полной версии аналитического обзора: veles-capital.ru/analytics/article/yandeks_prognoz_finansovykh_rezultatov_1k25_msfo/

Не является индивидуальной инвестиционной рекомендацией.

#ВЕЛЕС_Капитал_экспертиза #Яндекс

Будем признательны вам за отзывы о нашей аналитике.

Нейтрально смотрим на акции ЮГК. Текущая цена уже включает рост производства золота, бумаги могут быть интересны только при значительном превышении прогнозов - Market Power

- 21 апреля 2025, 14:04

- |

ЮГК отчитался по МСФО за прошлый год:

— выручка: ₽75,9 млрд (+12%);

— EBITDA: ₽34,4 млрд (+11%);

— чистая прибыль: ₽8,8 млрд (рост в 12 раз);

— чистый долг: ₽76,3 млрд (+21%);

— чистый долг/EBITDA: 2,22х (против 2,03х на конец 2023 г.).

Учитывая, что «операционка» уже была известна, отчет вполне неплох. Примерно на такие цифры и рассчитывали аналитики Market Power.

Выручка растет вслед за ценами на золото, как и EBITDA. А рост прибыли объясняется эффектом низкой базы: прибыли за прошлый год у компании практически не было (₽0,7 млрд), а в этом году она выросла даже несколько выше финансовых расходов.

В 2025 году мы ожидаем, что все показатели компании будут расти за счет увеличения производства золота (в прошлом году оно снизилось на 17%). По прогнозам, минимальный рост производства составит 12%. Кроме того, цена на металл сейчас сильно выше, чем в прошлом году, и котировки продолжают расти. Однако крепкий рубль выступает помехой компании.

Пока сложно сказать что-то определенное по поводу дивидендов. В прошлом году ЮГК, несмотря на наличие денег, не стала делиться с инвесторами, посчитав возможную выплату слишком низкой. Вероятно, если дивиденды и будут, то доходность их окажется невысокой.

( Читать дальше )

ЮГК — золото или пустышка? Разбираем отчёт с пристрастием

- 21 апреля 2025, 13:42

- |

ЮГК отчитались за 2024 год, и на первый взгляд цифры радуют: выручка 75,9 млрд (+12%), EBITDA 34,4 млрд (+11%), а чистая прибыль и вовсе взлетела до 8,8 млрд против жалких 0,7 млрд в прошлом периоде. Но, как всегда, дьявол кроется в деталях.

Основной бизнес не показал взрывного роста — операционная прибыль поднялась на 23%, что неплохо, но не объясняет скачка чистой прибыли. Всё дело в курсовых разницах, которые искусственно раздули цифры. Если отбросить этот фактор, картина не такая радужная, особенно на фоне роста цен на золото.

Проблемы начались осенью: приостановка добычи ударила по показателям, а капекс, вопреки обещаниям, так и не снизился. Обещают исправиться в 2025-м, но верится с трудом. Чистый долг вырос на 21% — ещё один тревожный звоночек.

Тем не менее, я держу ЮГК и пока не собираюсь продавать. Да, это рискованная ставка, но потенциал роста здесь перевешивает риски. Если золото пробивает $3000, а рубль слабеет до 90–100 за доллар, ЮГК может дать серьёзный доход. Летом возможен пересмотр гайденса по добыче в сторону увеличения — это станет дополнительным драйвером.

( Читать дальше )

Новый бизнес Европлана снизился на 61% в 1 кв. 2025 года! Что делать инвесторам?

- 21 апреля 2025, 12:02

- |

Новый бизнес Европлана в 1 кв. 2025 = 21,7 млрд руб.

В 1 кв. 2023 = 41,7 млрд руб.

В 1 кв. 2024 = 56,1 млрд руб.

Это сильное падение нового бизнеса + Европлан дал прогноз о динамике нового бизнеса — минус 40-50% по лизингу в РФ в 2025 году при условии сохранения жесткой ДКП до конца года.

Акции сегодня отреагировали снижением на зеленом рынке на 3%.

💬 Мои мысли:

Я полагал, что снижение нового бизнеса будет в пределах 20-30% (на уровне 3-4 кв.), -61% по новому бизнесу это хуже моих ожиданий и ожиданий рынка, поэтому мы видим снижение котировок.

Встает вопрос, стоит ли продавать акции?

Тут каждый решает сам. Я не продаю и объясню вам свою логику.

1️⃣ Снижение нового бизнеса даже на 50% в 2025 году — НЕ означает снижения прибыли Европлана на 50%. Дело в том, что Европлан получает доходы с лизингового портфеля (договоры заключаются на 3-4 года), и замещаться будут истекшие договоры трехлетней давности, а не договоры прошлого года, которые продолжают приносить доход. Поэтому я жду динамику по лизинговому портфелю даже с учетом снижения нового бизнеса -15%.

( Читать дальше )

Ozon: паника или повод для спокойствия? Разбираем скрытую сделку 🕵️♂️

- 21 апреля 2025, 11:48

- |

В СМИ просочилась интересная информация — структура «Восток Инвестиции», владевшая 27,64% Ozon (активы перешли от Baring Vostok), ещё в 2024 году продала этот пакет за 38,2 млрд рублей неизвестному российскому публичному покупателю. И сразу возникает вопрос: стоит ли бить тревогу?

Факт продажи со значительным дисконтом к текущим котировкам может насторожить. Но тут важно понимать контекст — Baring Vostok был ранним инвестором Ozon, вложившимся задолго до IPO. Возможно, это просто логичный выход первого инвестора после многолетнего владения. Есть версия, что сделка связана с подготовкой переезда компании — но это пока лишь предположения.

Главный успокаивающий фактор — другой крупный акционер Ozon, АФК «Система», известен своей прозрачной стратегией управления активами. Их участие в капитале ритейлера создаёт определённую стабильность.

Вывод: несмотря на загадочность сделки (кто покупатель? почему дисконт?), фундаментальных причин для паники нет. Бизнес Ozon продолжает работать, а смена акционеров — обычная практика на рынке. Главное — следить за дальнейшими раскрытиями информации. Пока что ситуация выглядит скорее нейтрально, чем негативно.

( Читать дальше )

После редомициляции ожидаем рост спроса на акции Эталона. Долгосрочный кейс позитивен, но высокие ставки снижают рентабельность девелоперов, отстающих от рынка - АТОН

- 21 апреля 2025, 11:15

- |

ГК «ЭТАЛОН» ПОЛУЧИЛА СОГЛАСИЕ КИПРСКОГО РЕГИСТРАТОРА НА РЕДОМИЦИЛЯЦИЮ В РОССИЮ

Группа «Эталон» получила официальное согласие кипрского регистратора на проведение процесса редомициляции в Россию. Компания предоставила комплект документов на регистрацию в форме международной компании публичного акционерного общества (МКПАО «Эталон Груп») в специальном административном районе (САР) на острове Октябрьский Калининградской области. Российские регуляторы должны завершить государственную регистрацию МКПАО в течение 35 рабочих дней.

Мы ожидаем, что после редомициляции аппетит инвесторов к акциям «Эталона» вырастет. Хотя мы позитивно оцениваем долгосрочный инвестиционный кейс «Эталона», сохраняющиеся высокие процентные ставки неблагоприятно сказываются на рентабельности девелоперов, из-за чего сектор отстает от рынка.

🔎 АФК Система (AFKS) | Долги продолжат оставаться проблемой еще не один год

- 21 апреля 2025, 11:02

- |

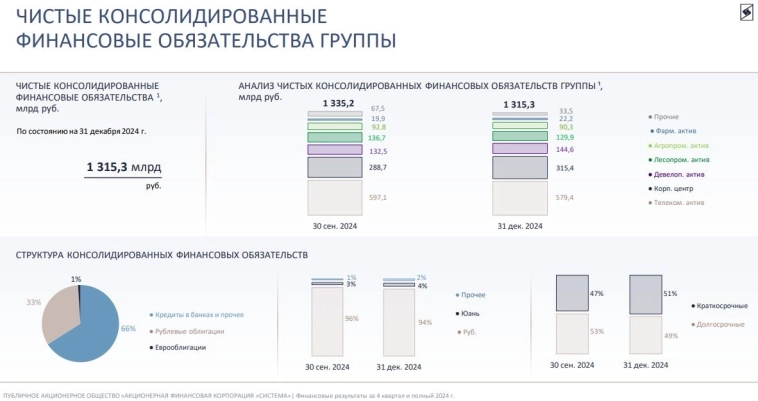

▫️ Капитализация: 146 млрд / 15,1₽ за акцию

▫️ Выручка 2024: 1232 млрд (+18% г/г)

▫️ Опер. прибыль 2024: 167 млрд (+45% г/г)

▫️ Убыток акционерам 2024: -25,6 млрд

✅ Динамика выручки и OIBDA хорошая, ключевые активы компании продолжают расти неплохими темпами, а перспектива выхода еще ряда дочерних компаний на IPO сохраняется, что может поддержать цену акций.

Больше из позитивного отметить нечего.

❌ Чистые обязательства корпоративного центра выросли до 315,4 млрд р (+27% г/г). Долг дорогой в обслуживании, а средневзвешенная ставка по облигационному портфелю (54% от суммы) уже составляет 14,8% годовых.

👆 Чистые консолидированные обязательства на конец 2024 года составили1315 млрд р. Сильное и быстрое снижение ставки может резко улучшить ситуацию в компании и её активах, но вероятность такого исхода довольно низкая + долги по итогам 1п2025 почти гарантированно еще вырастут.

❌ Сегежа планирует провести доп. эмиссию по закрытой подписке на общую суммудо 101 млрд рублей (1,8 рубля за акцию), полученные средства пойдут на погашение долга. Уже известно, что в допэмиссии будет участвовать АФК Система. Конкретная доля участия Системы до сих пор неизвестна, но ничего позитивного для акционеров холдинга в этом нет (плюсы только для держателей облигаций Сегежи).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал