Прогноз по акциям

Ритейл отчеты за 2 квартал. Трафик уходит, цены растут

- 28 июля 2022, 12:48

- |

Практически все публичные ритейлеры выпустили операционные отчеты за 2-ой квартал. Результаты вышли неплохие на фоне высокой инфляции.

Выручка всех компаний росла двузначными темпами:

Отдельно стоит выделить Магнит, у которого рост составил 38,7%, такой результат — это влияние покупки Дикси. Сделка была закрыта 22 июля, после этой даты динамика выручки начнет снижаться. Тем не менее, даже без учета Дикси у Магнита лучшая динамика +19,7%.

Единственный кто сумел сохранить трафик — X5, остальные его теряли.

Стоит выделить компании, где доля больших форматов в общем результате выше. Их динамика хуже:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 18 )

РусАгро: бенефециар роста цен на продовольствие

- 28 июля 2022, 12:09

- |

📈 Выручка компании с апреля по июнь увеличилась на 17% (г/г) до 67 млрд руб., благодаря росту цен на продовольствие. При этом основные сегменты продемонстрировали смешанную динамику:

✔️ Реализация масложировой продукции сократилась на 11,6% (г/г) до 716 тыс. т.

✔️ Объём продаж сахара вырос сразу на 62% (г/г) до 260 тыс. т. Сахарный бум, начавшийся в феврале текущего года, продолжается до сих пор. В народе уже активно ходят шутки, что сахарный песок стал твердой валютой в России 😄.

✔️ Продажи свиноводческой продукции выросли на 16% (г/г) до 73 тыс. т. Мелкие фермерские хозяйства жалуются на слабый рост цен реализации на свинину и резко подорожавшие корма, что в итоге съедает маржинальность бизнеса. При этом для холдингов (в том числе и для РусАгро) ситуация вполне приемлемая, и возможно мы уже скоро увидим, как крупный бизнес будет вытеснять мелких конкурентов и наращивать свою рыночную долю. Поэтому для крупных игроков этот фактор может сыграть в итоге позитивную роль!

( Читать дальше )

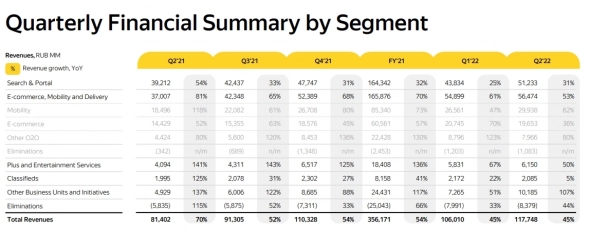

💻 Яндекс (YNDX) - краткий обзор отчета компании за 2кв2022

- 28 июля 2022, 09:31

- |

▫️Выручка 2кв2022: 118 млрд (+45% г/г)

▫️скор. EBITDA 2кв2022: 25,7 млрд (+345% г/г)

▫️Чистая прибыль 2кв2022: 8 млрд (против убытка 4,6 млрд р)

▫️ Скор. чистая прибыль 2кв2022:13,1 млрд р (х13 г/г)

▫️ fwd p/e 2023: 15

👉 Все обзоры: t.me/taurenin/651

👉Рост выручки по сегментам за 2кв2022:

▫️Search and Portal: +31% г/г (ускорение роста)

▫️E-Commerce, Mobility and Delivery: +53% г/г (ускорение роста)

✅ Похвально, что компании вообще отчиталась финансово. Темпы роста выручкине замедлились относительно предыдущего отчетного квартала — это большой позитив. Именно существенного сокращения рекламной выручки боялись многие инвесторы, хотя оснований для таких опасений особо не было. Собственно, мои ожидания по финансовым результатам компании вполне оправдываются. Ранее писал о них здесь: t.me/taurenin/648

( Читать дальше )

Казатомпром: Котировки соответствуют состоянию рынка - Синара

- 27 июля 2022, 23:05

- |

Мы полагаем, что отличные фундаментальные показатели (24%-ная доля на мировом рынке природного урана, рентабельность по EBITDA свыше 50%, чистая денежная позиция) и привлекательная дивидендная политика компании уже нашли отражение в капитализации при текущих ценах, что мы взяли за свой базовый сценарий (М2М).Таченников Кирилл

Мордовцев Василий

Синара ИБ

Вместе с тем новое ценовое ралли на сырьевых рынках и деэскалация напряженности могут сильно повысить оценки справедливой стоимости.

( Читать дальше )

Сheniere: Убыток по деривативам платежом красен - Синара

- 27 июля 2022, 22:31

- |

Оценка: по методу DCF с горизонтом 12 месяцев.

( Читать дальше )

Текущий квартал Магнит мог закончить с очень сильной денежной позицией - Велес Капитал

- 27 июля 2022, 15:46

- |

Магнит представит свои финансовые результаты за 2К 2022 г. в четверг 28 июля. Мы полагаем, что квартал стал удачным для ритейлера, а темп роста продаж составил более 36% г/г, или 19% г/г, если не учитывать Дикси. Мы думаем, что темп роста торговой площади замедлился относительно 1К, так как в середине мая компания, по сути, перестала открывать новые торговые точки в ожидании снижения ставки. Рост сопоставимых продаж при этом, напротив, мог ускориться, отражая более высокую продовольственную инфляцию в стране. Рентабельность, как нам представляется, улучшилась на уровне валовой маржи и незначительно выросла на уровне EBITDA, если сравнивать с сопоставимым периодом прошлого года.

( Читать дальше )

«Обзор ситуации на рынке металлургии». Выпуск 27.07.2022

- 27 июля 2022, 14:29

- |

По данным World Steel Association (WSA, worldsteel), в июне 2022 г. производство стали в 64 странах, которые подают свою статистику в эту организацию, составило 158,1 млн тонн, что на 5,9% меньше г/г. За первое полугодие 2022г. мировая выплавка стали составила 949,4 млн тонн (-5,5% г/г). Индия по-прежнему остается единственной страной из первой десятки мирового рейтинга, которая увеличила производство стали за 1 полугодие до 63,2 млн тонн (+8,8% г/г). Показатели по производству стали за 6 месяцев 2022г. в Китае составили 526,9 (-6.5% г/г), в России — 35,4 млн тонн (-7,2%). Ссылка: https://worldsteel.org/media-centre/press-releases/2022/june-2022-crude-steel-production/

Главным событием в российской экономике стало решение ЦБ о снижении ключевой ставки сразу на 150 базисных пунктов — до 8%. Следующее заседание совета директоров ЦБ РФ, на котором будет рассматриваться вопрос о ключевой ставке, запланировано на 16 сентября. Ссылка: https://www.interfax.ru/business/853420

( Читать дальше )

Газпром

- 27 июля 2022, 14:21

- |

Вчера в Ведомостях вышла очень любопытная статья. В ней приводятся цифры натурального и денежного экспорта российского газа в мае и июне текущего года. «Экспорт газа из РФ в июне в рублёвом выражении составил 633 млрд рублей, что на 40% меньше, чем в мае, когда продажи газа за рубеж превышали 1 трлн рублей. В натуральном выражении поставки газа в мае составили 12 млрд м3, в июне — 10,9 млрд м3» — пишут Ведомости.

В одном из последних постов я приводил цифру июньского экспорта газа по Северному потоку, Турецкому потоку, трубе через Украину – 5 млрд.кубов. Таким образом, опираясь на данные Ведомостей, на альтернативный ЕС+Турция рынок ушла вторая половина объёмов. Но самое интересное – это средняя цена реализации. В моей модели индикативной выручки, которую я публиковал недавно, средняя цена реализации на рынки стран ЕС заложена в размере 60000руб./1000 кубов. Судя по всему, по факту цифра существенно больше. Если экспорт составил 633 млрд при 10.9 млрд.объёме поставок, то значит средняя цена реализации по всему портфелю составляет 58 000 рублей за 1000 кубов. Скорее всего, европейскую половину объёмов в июне продавали за ~100 000 рублей/1000 кубов. Маловероятно, что вторая половина объёма экспорта продаётся существенно дороже 20 000/1000 кубов.

( Читать дальше )

Полиметалл. Анализ

- 27 июля 2022, 14:04

- |

Золотодобытчики, традиционно считающиеся защитным активом, в данный момент переживают сложные времена. Потеряв традиционные рынки сбыта золота из-за введения различных санкций и торгового эмбарго, золотодобывающие компании столкнулись со сложностями в реализации своей продукции. Недавно Союз золотопромышленников России сообщил, что сегодня добываемое в стране золото главным образом остается внутри страны.

В России ежегодно добывается около 330 тонн золота, что составляет примерно 10% мировой добычи. Однако металл имеет невысокий спрос на внутреннем рынке, который оценивается примерно в 30-35 т/год для ювелирной промышленности и 25-40 т/год — со стороны физ лиц. При текущем объеме производства золота в размере 330 тонн в год, компании могут реализовать на внутреннем рынке не более 75 тонн в год. Остаток ранее экспортировался на зарубежные рынки, или продавался Центральному Банку России.

Однако сегодня экспорт столкнулся со сложностями, а ЦБ занял не очень дружественную позицию по отношению к производителям золота. Как сообщает Союз золотопромышленников России, на фоне прекращения поставок золота на рынки недружественных стран Банк России ввел «непонятный» дисконт на покупку металла на свой баланс. С учетом резкого укрепления рубля сегодня цена ЦБ на покупку золота находится ниже себестоимости у большинства компаний отрасли. По этой причине акции золотодобытчиков находятся под серьезным давлением.

( Читать дальше )

НМТП - орел или решка?

- 27 июля 2022, 10:30

- |

Ошибка восприятия всегда сопутствовала деятельности инвесторов в России. С началом СВО этот фактор только усилился. Искаженная информация публикуется не только в СМИ, но и в инвестиционных пабликах. Да и сами компании не раскрывают отчетность, чем затрудняют принятие решения.

К чему это я? Последние месяцы в сети активно пиарится информация, что портовики заметно приросли в грузообороте. Этому способствуют новости о переориентации на Восток и дополнительной загрузке портов. Так ли это можно понять из отчетов самих компаний. А пока они умалчивают информацию, на помощь частному инвестору приходит официальный сайт Ассоциации морских торговых портов, которая любезно опубликовала отчет за 6 месяцев.

Итак, грузооборот морских портов России за январь-июнь 2022 года уменьшился на 0,5%. Объём перевалки сухих грузов упал на 5,4%, в том числе угля на 4%. СМИ нас продолжают уверенно пичкать информацией о том, что импорт угля в Европу из России резко вырос, причем в основном морем. Объем перевалки наливных грузов прибавил всего 4,1% до 220,0 млн тонн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал