Риски

Топ-7 главных заблуждений новичка касаемо фондового рынка

- 15 января 2025, 18:16

- |

Придаёте значение движению котировок

Классический инвестор покупает акции для того, чтобы получать по ним регулярные дивиденды. А облигации покупает для того, чтобы регулярно получать купонные выплаты. Как видите, все просто. В этом смысл инвестиционного процесса.

Ценные бумаги следует тщательно и осмысленно выбирать и затем долгое время получать от них пользу в виде регулярного денежного потока. И не имеет значения, как меняются их котировки, так как инвестор всё равно не планирует продавать ценные бумаги, а держит их долгое время.

Продажи рассматриваются только при условии, если дела у компании пошли плохо и возникают трудности в развитии бизнеса и с выплатой дивидендов.

Воспринимаете, как обещания прогнозы и публичные заявления

Одно из базовых правил инвестиций говорит, что на бирже никогда ни в чём нельзя быть уверенным на 100%. Надо быть морально готовым к любому повороту событий. Нет гарантии прибыли. Нет гарантий сохранности Ваших денег.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Проблемных ВДО-эмитентов становится больше

- 08 января 2025, 07:25

- |

В таблице – крупнейшие эмитенты высокодоходных облигаций в 2024 году (к ВДО относим розничные облигации с кредитным рейтингом не выше BBB). 14 позиций по убыванию суммы привлеченных за год облигационных займов.

В выборке только те, кто занял на рынке 1 млрд р. и больше. Раньше подобное ранжирование говорило о супер-способности отдельных эмитентов или организаторов привлекать деньги.

Сегодня – и о накоплении проблем или на рынке облигаций, или в сегменте ВДО.

• №1, Сегежа Групп, понижение рейтинга с BBB до BB+, raexpert.ru/database/companies/1000030355/.

• №2, ФПК Гарант-Инвест, отзыв лицензии у сестринского банка, обвал котировок облигаций, cbr.ru/press/pr/?file=638707999552828562BANK_SECTOR.htm.

• №4, Славянск ЭКО, понижение рейтинга с BBB до BBB- с негативным прогнозом, www.acra-ratings.ru/ratings/issuers/307/.

• №8, МФК Быстроденьги, понижение рейтинга с BB до BB-, raexpert.ru/database/companies/mag_malogo_credit/.

Есть в таблице и повышения кредитных рейтингов, и рост показателей. На этих фактах не останавливаемся. Обычно у активно занимающей на рынке компании всё в порядке и становится лучше. Это норма. 4 из 14 топ-имен в рамки нормы уже строго не вписываются.

( Читать дальше )

Дефолты 2024. Эмитенты, которые не смогли

- 27 декабря 2024, 17:00

- |

Несмотря на рост процентных ставок, дефолтов в 2024 году было не так много, и связаны они были, как правило, с другими проблемами. Вспоминаем, как это было, и какие эмитенты выглядят рискованными сейчас.

Дефолты 2024

Дефолт наступает, когда компания не может платить по своим долгам. Факт дефолта, как правило, фиксируется спустя 10 дней после того, как компания пропустила платёж по облигациям. После этого её облигации сильно падают в цене, а инвесторы с тревогой ждут, что будет дальше.

Подробнее: Что такое дефолт по облигациям: разбор и советы экспертов

В 2024 году объём новых дефолтов можно оценить в 4,2 млрд руб., и ещё 12 млрд руб. составляют обязательства Росгеологии, которые когда-нибудь, вероятно, будут погашены.

Полноценные дефолты допустили пять эмитентов, ещё четыре компании допускали технические дефолты. В условиях высоких ставок, вероятно, в 2025 году количество дефолтов увеличится, но их объём не обязательно будет большим: в основном риски сконцентрированы в сегменте компаний малого и среднего бизнеса (МСП) с небольшими объёмами выпусков. Впрочем, ряд крупных компаний также вызывают беспокойство у участников рынка, и дефолт даже одного из них может сильно изменить статистику.

( Читать дальше )

Облигации Гарант-Инвеста рухнули. Что думаем и делаем?

- 27 декабря 2024, 07:19

- |

• Вчера Банк России отозвал лицензию у КБ Гарант-Инвест.

• Причины и последствия банковской драмы – например, и в нескольких штрихах здесь.

• У другой компании в одноименной группе, АО Коммерческая недвижимость ФПК Гарант-Инвест, торгуются 6 выпусков облигаций номинальной суммой 14,5 млрд р. Рейтинг эмитента – BBB. Реакция облигаций – на графике.

• Выводы:

• Если у одной или нескольких связанных компаний, не у самого эмитента, возникает явная проблема, велика вероятность, что она теперь и проблема эмитента. В облигациях сложно много заработать. Но легко разово много потерять. Мы в подобных случаях покидаем бумаги, не считаясь с котировками.

• Представители эмитента, пока его бумаги летят вниз, могут проявлять оптимизм и говорить о восстановлении. Иногда оказываются правы. Но, во-первых, шансы на восстановление, по умолчанию, ниже шансов на продолжение деятельности без падений. Во-вторых, есть объективная логика последствий. Сегодня или в ближайшие дни рейтинговые агентства, вероятно, понизят кредитный рейтинг или его прогноз. Возврат на рынок облигаций для рефинансирования уже вчера из категории рабочих инструментов перешел в категорию надежд. Без рефинансирования обслуживать облигационный долг можно, но до поры.

( Читать дальше )

Как собрать низкорискованный портфель 💼? Нассим Николас Талеб на Megacampus Summit Dubai 03.12.2024.

- 12 декабря 2024, 20:30

- |

Часть 2.

Талеб пишет не ради будущего, а использует фундамент на века.

Что делать с портфелем, чтобы защитить его от рисков?

Все модели защищённости — искусственные.

🦉Низкорискованный портфель —

лучше быть ближе к 0 по рисками, при этом комбинировать это со сверхриском.

В этом месте все теоретики зачесались знатно 😂

Не акции топ и не акции так себе,

Не акции и облигации на одном рынке.

👉 Денежный рынок/вклады и крипта, например (Aromath).

Не является Индивидуальной Инвестиционной Рекомендацией.

Важны некоррелирующие между собой активы.

ПАРФА (Принцип Активно Ребалансируемых Фондов Аромат) как раз ровно об этом 💯

Портфель — как штанга, посередине ровно, по бокам тяжело и может упасть.

Все это противоречит типа общим правилам, это сверхконтринтуитивно.

Люди и финсоветники/консультанты, которые не торговали, нихрена вообще не понимают в рынке.

Это дословный перевод.

Если вы стоматолог — не зарабатывайте, пожалуйста, на рынке, даже не пытайтесь.

Если вы специалист в чем-то — не надо вам торговать на рынке.

( Читать дальше )

Шокирующие прогнозы на 2025 год. Что из этого может реализоваться?

- 04 декабря 2024, 14:21

- |

Saxo Bank ежегодно готовит «шокирующие прогнозы». На этот раз его аналитики предрекают возможный крах доллара, а также рост популярности электромобилей, из-за которого альянс ОПЕК станет попросту не нужен.

Ежегодные прогнозы Saxo Bank предупреждают о событиях в мировой экономике, недооценка которых может быть разрушительной, а их последствия — шокирующими для общества. Эксперты датского банка подготовили на 2025 год восемь событий:

Обрушение курса доллара

В связи с переизбранием Дональда Трампа на пост президента США в 2025 году будут введены высокие тарифы на импорт, а дефицит бюджета сократится. Это приведёт к росту крипторынка до $10 трлн, снижению курса доллара по отношению к основным валютам на 20% и к золоту на 30%.

NVIDIA по капитализации станет как две Apple

NVIDIA — «главный продавец лопат» во время золотой лихорадки ИИ. Компания разработает новый инновационный чип, благодаря которому ее капитализация вырастет до $7 трлн.

Китай выделит 50 трлн юаней

( Читать дальше )

Рутинная работа. Риски в 25г

- 03 декабря 2024, 19:40

- |

1)Официальное участие в конфликте на Украине солдат НАТО в окопах и прямое столкновение с пехотой РФ. Дело в этот раз не ограничится санкциями-СВО начнется с новой силой и полноценным призывом в РФ с соответствующими постановлениями по поводу заморозки курса рубля, секвестора бюджета и ограничений в биржевых торгах в РФ

2)Конфликт в Северной Корее. Неиминуемый азиатский кризис и падение цен на нефть в итоге в 2-3 раза

3)Взаимные санкции Китай-США. Протекционизм имеет свою цену-замедление мировго ВВП, урезание бюджетов развития в странах по всему миру, начало реализации плана «в век ИИ и роботов пустят не все страны». Проблемы у стран экспортеров, особенно Китая

4)Цены на российские акции находятся вблизи «почти самого дешевого уровня за 25 лет», будут корелировать с ценами на нефть и новостями с СВО

( Читать дальше )

Опцион на случай ядерной войны

- 21 ноября 2024, 15:54

- |

Предупреждение — Текст длинный, форматирование слетело, поправить форматирование не удалось :(

Что такое опцион? Простыми словами.Опцион — это страховка. Тот, кто продаёт опционы, фактически продаёт другим участникам рынка страховки от роста или падения цен на активы в определённую дату.

А страховка должна быть надёжной и максимально дешёвой, т. к. страховка — это в 99% случаев выброшенные деньги. Если страховка стоит дорого, значит, вы что-то делаете не так.

Выше была теория. Теперь практика.

При покупке страховки на машину имеет смысл брать не полную страховку, по которой будет оплачена каждая царапина, а страховку с франшизой 50–90 тыс. руб., при этом сумма страховки примерно падает на сумму франшизы. Логика такая: если будет повреждение машины на 50–90 тыс. руб., то я его сам оплачу из сэкономленной суммы, без беготни по страховым компаниям, а если не будет, то я эту сумму сэкономлю. Т. е. мне нужна страховка на самые фатальные случаи, типа угона или серьёзного повреждения машины, такая страховка стоит существенно дешевле.

( Читать дальше )

Как банкомат стырил 300 тысяч, и что было дальше

- 17 ноября 2024, 14:02

- |

Поделюсь небольшим приключением, было со мной на днях. Пошел относить деньги из пункта А в пункт Б через точку В. Конкретно, с счета ИП на брокера, но если делать перевод напрямую, там какая-то лютая комиссия, брокер всем хорош, но комиссия лютая. Поэтому делается на кривую. Один из путей с нулевой комиссией: пихнуть денег через банкомат, так вышло, что это был банкомат Альфа-банка. Ближайший был в супермаркете.

Пошел. Пихнул 300 тысяч. Железная гадина заскрипела и написала, чтобы я убрал мятые купюры и почему-то добавила, что не принимает купюры в 5 рублей (хотя там были только 5-тысячные). Я потянулся, но ящик не открылся. Ящик поскрипел и написал, что все, он не работает. Денег на карту не зачислил. Наличные не отдал. За минуту я вроде как потерял 300 тысяч. Вот если бы потерял эти деньги в рынке, было бы плевать, а так ой.

Звоню в техподдержку банка. Но все железки в тот вечер были заодно. Робот на той стороне ответил, выслушал и… положил трубку. Потом я уже выяснил, что это не заговор роботов, это сдох звук телефона (вот ровно в тот самый момент), но первое чувство было, что издевается банк.

( Читать дальше )

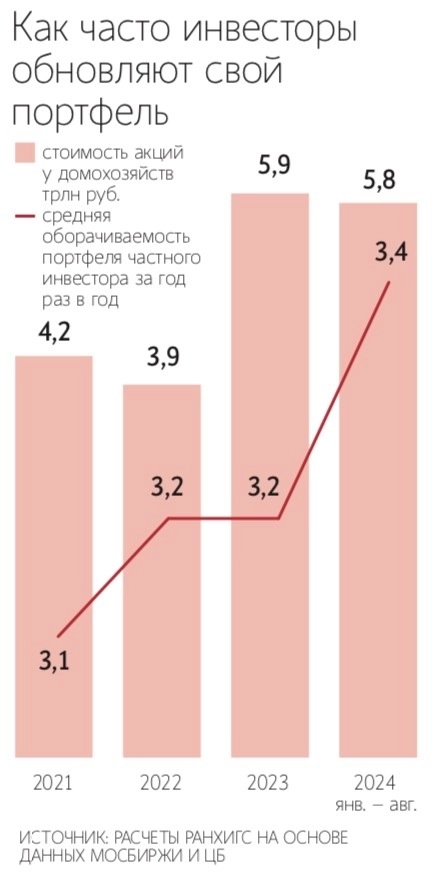

Исследование РАНХиГС выявило, что российские частные инвесторы чрезмерно сосредоточены на крупных компаниях в составе Народного портфеля Мосбиржи, что снижает диверсификацию и ограничивает доходность

- 05 ноября 2024, 07:13

- |

Исследование РАНХиГС выявило, что российские частные инвесторы чрезмерно сосредоточены на крупных компаниях в составе «Народного портфеля» Мосбиржи, что снижает диверсификацию и ограничивает доходность. Публикация «Народного портфеля» мотивирует инвесторов следовать за большинством, формируя рискованную структуру портфелей, где доминируют акции Сбербанка, Газпрома, Лукойла, Норникеля и Сургутнефтегаза.

С начала публикации в 2020 году до августа 2024 года «Народный портфель» принес доходность 35,8%, обогнав индекс Мосбиржи (22,5%). Однако высокочастотная торговля и игнорирование малых компаний привели к снижению доходности для многих инвесторов, не обладающих глубокой экспертизой.

РАНХиГС предложил Мосбирже указывать на риски высокой торговой активности и недостатка диверсификации. Также рекомендуется раскрывать оборачиваемость активов ПИФов для повышения прозрачности рынка.

Источник: www.vedomosti.ru/investments/articles/2024/11/05/1072897-v-ranhigs-uvideli-v-narodnom-portfele-mosbirzhi-skritie-riski#140737497360768- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал