СИСТЕМА

🔎 АФК Система (AFKS) | Долги продолжат оставаться проблемой еще не один год

- 21 апреля 2025, 11:02

- |

▫️ Капитализация: 146 млрд / 15,1₽ за акцию

▫️ Выручка 2024: 1232 млрд (+18% г/г)

▫️ Опер. прибыль 2024: 167 млрд (+45% г/г)

▫️ Убыток акционерам 2024: -25,6 млрд

✅ Динамика выручки и OIBDA хорошая, ключевые активы компании продолжают расти неплохими темпами, а перспектива выхода еще ряда дочерних компаний на IPO сохраняется, что может поддержать цену акций.

Больше из позитивного отметить нечего.

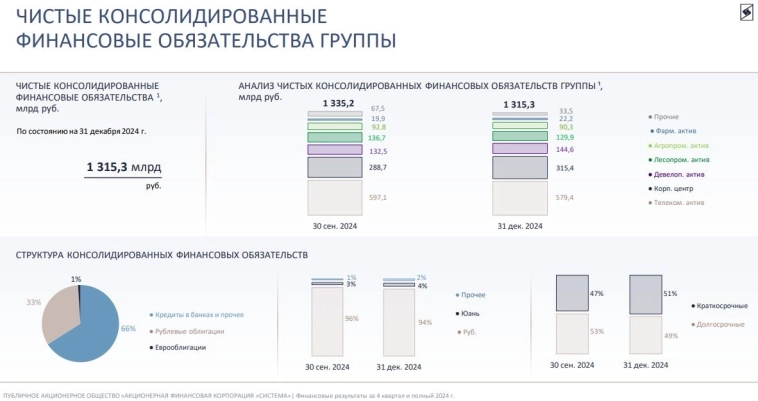

❌ Чистые обязательства корпоративного центра выросли до 315,4 млрд р (+27% г/г). Долг дорогой в обслуживании, а средневзвешенная ставка по облигационному портфелю (54% от суммы) уже составляет 14,8% годовых.

👆 Чистые консолидированные обязательства на конец 2024 года составили1315 млрд р. Сильное и быстрое снижение ставки может резко улучшить ситуацию в компании и её активах, но вероятность такого исхода довольно низкая + долги по итогам 1п2025 почти гарантированно еще вырастут.

❌ Сегежа планирует провести доп. эмиссию по закрытой подписке на общую суммудо 101 млрд рублей (1,8 рубля за акцию), полученные средства пойдут на погашение долга. Уже известно, что в допэмиссии будет участвовать АФК Система. Конкретная доля участия Системы до сих пор неизвестна, но ничего позитивного для акционеров холдинга в этом нет (плюсы только для держателей облигаций Сегежи).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Вечерний обзор рынков 📈

- 18 апреля 2025, 19:05

- |

Курсы валют ЦБ на выходные:

💵 USD — ↘️ 81,1371

💶 EUR — ↘️ 92,2232

💴 CNY — ↘️ 11,0889

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,26%, составив 2 872,77 пункта.

▫️ Банки. По данным ЦБ, прибыль банковского сектора в марте составила 244 млрд руб. (+14% м/м), доходность на капитал (ROE): 16% (14,3% месяцем ранее).

▫️ За неделю до заседания Совета директоров ЦБ РФ по ключевой большинство опросов аналитиков сходятся на варианте сохранения ключевой ставки на текущем уровне. Как и положено, сам ЦБ не исключает никаких вариантов.

▫️ В январе выросли поставки в Индию российского угля: $339,1 млн (+22% г/г) или 2,5 млн т (+40,4% г/г) и удобрений: $183 млн (+25% г/г, рост впервые за 8 месяцев), сообщают РИА Новости.

▫️ АФК Система (-1,48%); МСФО за 2024 г. Выручка: 1,23 трлн руб. (+17,8% г/г), OIBDA: 330 млрд руб. (18,5% г/г).

▫️ Мосэнерго (1,12%); РСБУ за 2024 г. Чистая прибыль: 10,85 млрд руб. (снижение в 1,8 раз), выручка: 261,96 млрд руб. (+6% г/г), капзатраты: 30,05 млрд руб. (23,64 млрд руб. годом ранее).

( Читать дальше )

АФК Система торгуется вблизи своего исторического диапазона дисконта к стоимости чистых активов (55-60%). Основным катализатором переоценки может стать снижение ожидаемых процентных ставок - АТОН

- 18 апреля 2025, 12:18

- |

СИСТЕМА ОПУБЛИКОВАЛА РЕЗУЛЬТАТЫ ЗА 4-Й КВАРТАЛ 2024

Консолидированная выручка выросла на 12,2% г/г до 343,3 млрд рублей, в основном за счет телекоммуникационных (+16% г/г), девелоперских (+48% г/г) и медицинских (+21% г/г) активов. Консолидированная OIBDA увеличилась на 40,3% г/г до 83,6 млрд рублей, чему способствовал рост агропромышленных активов (+56% г/г). Компания отчиталась о консолидированном чистом убытке в размере 12,8 млрд рублей из-за роста процентных расходов. Чистые финансовые обязательства корпоративного центра составили 315,4 млрд рублей (+9,3% кв/кв), преимущественно отражая инвестиции в лесные активы, при этом средневзвешенная ставка портфеля облигаций составила 14,8% против 13,6% в 3-м квартале 2024 и 11,5% во 2-м квартале 2024.

Мы оцениваем результаты как в целом нейтральные. Сильные операционные показатели по ключевым сегментам были нивелированы продолжающимся давлением со стороны растущего объема и стоимости долга, хотя рост чистого долга замедлился по сравнению с 3-м кварталом 2024 (+9,3% кв/кв против +12,6% кв/кв ранее). По нашим оценкам, АФК «Система» торгуется вблизи своего исторического диапазона дисконта к стоимости чистых активов (55-60%). Основным краткосрочным катализатором потенциальной переоценки может стать снижение ожидаемых процентных ставок.

🚫 Трейдинг - проигрышная стратегия!

- 13 марта 2025, 10:20

- |

Это не ода пассивному инвестированию, но хотел бы прочитать похожее, когда начинал 17 лет назад.

В начале пути инвестор, открывая терминал видит, рост, падение, все ярко мигает на экране, создавая иллюзию возможностей.

Рядом истории о быстрых заработках и много мотивации заняться активным трейдингом. Может повезти – серия удачных сделок и иллюзия закрепляется. Однако в долгосрочной перспективе большинство активных подходов терпят крах по сравнению с удержанием рынка.

уже через 1 год большинство фондов отстают от своего индекса, а на интервале в 5 лет поражение терпят около 95% активных фондов.

Исследования по миру говорят о 95–99% трейдеров в итоге теряют деньги. В исследовании трейдеров Бразилии 97% активных трейдеров ушли в минус за 300 торговых дней, около 1% заработали заметную прибыль. Похожее исследование в Тайване показало, что 5% дневных трейдеров были прибыльными, остальные теряли.

В чем проблемы?

— комиссии, скрин тарифов крупного брокера + комиссия Мосбиржи 0,015%( Читать дальше )

Кто-нибудь пробовал собирать статистику по сигналам тех пользователей, которые публикуют рекомендации в блогах? Есть среди них стабильно и хорошо зарабатывающие?

- 05 марта 2025, 14:21

- |

🚀 Система моментум +16%.

- 25 февраля 2025, 17:14

- |

Недавно писал пост — Готовая стратегия инвестиций: как не зависеть от гуру.

Завел 5 000 000 рублей и сформировал портфель, на этих принципах.

Небольшой отчет, за неполный месяц, на вчера доходность составила около +16%.

На следующий месяц модель на базе моментума на акциях выдает такие бумаги

( Читать дальше )

Моя доходность и Финансовая лестница - важнейший механизм роста

- 21 февраля 2025, 13:43

- |

Финансовая лестница — важнейшая сила роста портфеля

$MBNK $RTKM $MGNT$CHMF MТС-Банк, Ростелеком, Магнит, Северсталь — выход из формации, похожей на перевёрнутую ГиП, вверх с потенциалом +20%+30% и риском до -7.5%.

$FIXP $VKCO Группа ВК, FixPrice — похожая формация, но только готовятся пробить 350 и 200, возьму только если это случится.

$NVTK $X5 $MOEX $AFLT $VSMO $OZON НОВАТЭК, X5, МосБиржа, Аэрофлот, ВСМПО-АВИСМА, Озон — перекуплены, профит/риск = 50/50, ожидаю коррекции на -10%-15%, как было обоснованно по ЮГК $UGLD.

Финансовая лестница — что это?

1. К сожалению, большинство «трейдеров» и «инвесторов» сегодня НЕ имеют общего видения своей стратегии.

2. Не знают, имеет ли их деятельность хоть какой-то шанс увеличить капитал в долгосроке.

3. Их интересует: вырастет или упадёт этот конкретный актив?

❗️Но увеличение капитала заключается не в этом. Обеспечить преумножение капитала — означает продумать и создать лестницу с восходящей траекторией.

В которой доходы — вложения = прибыль с наибольшей возможной окупаемостью ПО СУММЕ 50-100-500 СДЕЛОК НА ГОРИЗОНТЕ 3-6-12 месяцев.

( Читать дальше )

Прибыль +200% к ГО по газу, можно закрывать

- 19 февраля 2025, 17:00

- |

Ценовой ориентир достигнут, вижу перекупленность и возможность отката к 4-3.8.

Можно закрывать сразу или по традиции дать пару % на «ля шанс финаль».

МОИ ЗОЛОТЫЕ ПРАВИЛА ПРИБЫЛЬНОСТИ:

№1 — «Входи как трейдер, держи как инвестор»

№2 — Выбирай максимальный потенциал глобально, а риск ограничивай локально.

Если кому-то интересны:

🚀Готовая стратегия инвестиций: как не зависеть от гуру.

- 19 февраля 2025, 07:11

- |

Добрый день, коллеги.

В целях социализации и начала более долгосрочной торговли, сделал свою версию моментума для акций.

Простой, емкий подход, проверенный на большом количестве рынков, чтобы начать движение в область положительного математического ожидания.

Теория.

🚀 Моментум это тенденция активов, которые росли в прошлом, продолжать расти в будущем и наоборот. Как «инерция» на рынке: если что-то движется в одном направлении, скорее всего, оно продолжит двигаться в том же направлении.

Если углубиться в историю явления, то первые мысли о формах моментума можно найти еще у Чарльза Доу в начале XX века, у Альфреда Коуэна в 1930-х годах и в работе Нараянана Джегадиша и Шеридана Титмана под названием «Returns to Buying Winners and Selling Losers: Implications for Stock Market Efficiency», опубликованной в 1993 году.

В 2014 году была опубликована работа Гэри Антoначчи в книге "Dual Momentum Investing: An Innovative Strategy For Higher Returns With Lower Risk".

На практике теория отличается от практики, гораздо больше чем в теории.

( Читать дальше )

MBNK, CHMF, RTKM - похожая формация к покупке

- 18 февраля 2025, 17:00

- |

Ростелеком, Северсталь, MTC-Банк — похожая формация

Профит/Риск больше x3

RTKM: Покупка: 71+, +30%/-6%

CHMF: Покупка 1300+, +40%/-7.5%

MBNK: Покупка 1460+, +45%/-7%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал