СТРАТЕГИЯ

О чем пишут Zurich Insurance Group?

- 07 февраля 2022, 11:44

- |

После того как я опубликовал запись «О чем пишут Ротшильды» вот тут smart-lab.ru/blog/764831.php в коментах мне порекомендовали закусывать, мол делать нечего таким крутым ребятам журналы всякие писать, даже для внутреннего пользования. Ну хотите верьте хотите нет, доказывать ничего не собираюсь, а вот благодарочки принимаю с удовольствием.

Сейчас на очереди Zurich Insurance Group, в своем опусе — Экономические и рыночные перспективы 2022 года они прошлись со статьями по странам.

Я выложу выжимку с машинного перевода гугла, остальное в оригинале и полном переводе можно найти в канале в тг, там развернутые статьи с обзором на страны Еврозоны и Китай, Индия, Латинская Америка

.

Итак поехали:

Глобально.

Перспективы

• Глобальный рост будет оставаться выше тренда, несмотря на ужесточение политики, поскольку основные факторы роста сильны.

• Очередной раунд блокировок и сбои в цепочке поставок усиливают инфляцию и давление на заработную плату.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Портфели&Стратегии

- 06 февраля 2022, 22:18

- |

Оглавление

Energy: Обзор Компании Фундаментал

Chip: Обзор Компании Фундаментал

Health: Обзор Компании Фундаментал

Finance: Обзор Компании Фундаментал

Cybersec: Обзор Компании Фундаментал

Communication: Обзор Компании Фундаментал

Tech: Обзор Компании Фундаментал

Base Materials: Обзор Компании Фундаментал

Программа-парсер csv

Привет, меня зовут Олег, и я инвестирую уже более семи лет.

Начало многообещающее, как в клубе анонимных шопоголиков.

( Читать дальше )

Высокодоходные облигации. Уроки дефолта и стратегия

- 04 февраля 2022, 09:14

- |

Прямой эфир, сегодня, 15:00

Кризис облигационного рынка, вызванный ростом инфляции и ставок, достиг и сегмента ВДО. Первая заметная жертва — OR Group. И я воспринимал бы ее техдефолт не как исключение, а как проявление закономерности. Если вы столкнулись с реализацией плохого сценария на фондовом рынке, скорее всего, дальше будет только хуже. Это логика всего фондового рынка. Большинству она принесет потери, меньшинству — возможности.

А поскольку уходить с рынка я не планирую, хотел бы поделиться собственными выводами из ситуации, планами на будущее и стратегией сделок с облигациями (и не только).

Риск

- 01 февраля 2022, 10:37

- |

Рискую 1 заработал 10

Рискую 5 заработал 50,

Рискую 1 заработал 50 как или 5 раз 1 к 10 или 1 к 50 один раз

Для чего я пишу это, если вы торгуете небольшим числом контрактов вы ни когда не сделаете миллион рублей на счет

вам просто математика не даст это сделать

-------------------------------------------------------

Еще раз это не вы плахой трейдер, даже при очень хорошей стратегии вам понадобится очень долгое время чтоб заработать миллион

Вывод вы должны иметь или очень стабильную систему очень стабильную, тогда вы сможете заработать 1 контрактом миллион ,

во всех остальных случаях вы ни когда не заработаете миллион так как ваша нестабильная система и математика вам не даст это сделать.

Вывод номер два или нужно стремиться и искать простую стабильную систему или рисковать очень сильно.

Если не рисковать и торговать не стабильно результат будет около нуля, если рисковать и торговать не стабильно чаще всего слив.

Вывод третий только стабильная система даст вам доход хоть 1 контрактом хоть большим риском у вас будет шанс, откуда брать стабильную систему первое не гадать куда пойдет цена второе просчитать все заранее третье взять риски чтоб спать четвертое время пятое удовольствие от того что так будет всегда.

"Финам Митап": инвестиционная стратегия на 2022 год

- 19 января 2022, 18:37

- |

Приглашаем вас принять участие в мероприятии «Инвестиции в постковидной реальности: стратегия на 2022 год», которое состоится в 14:00 мск 20 января.

На мероприятии аналитики «Финама» (одной из лучших аналитических команд в России) представят новую стратегию на 2022 год. В рамках одного мероприятия вы узнаете все о перспективах мировой экономики и финансовых рынков и получите самые актуальные инвестиционные идеи.

Формат встречи предполагает живое общение. Участники смогут задать вопросы аналитикам в чате и принять участие в обсуждении.

Спикеры:

- Наталья Малых, Руководитель отдела анализа акций ФГ «Финам»

- Ольга Беленькая, Руководитель отдела макроэкономического анализа ФГ «Финам»

( Читать дальше )

Падение рынков и стратегия на 2022 год

- 16 января 2022, 14:27

- |

Всем привет!

В данной статье озвучу свою мысли, почему я ожидаю падение рынка в этом году, и хочу зафиксировать стратегию на 2022 год.

Капитализация большинства американских компаний выросла за период 2020-2021 года из-за QE, а не из-за фундаментальных показателей. Пузырем это еще сложно назвать, но фундаментально цены завышены приблизительно в 1.5-2 раза. Показатель S&P 500 P/E Ratio хоть сейчас и упал практически до уровня 2019 года, но нужно понимать, что прибыль многих компаний выросла за счет временного сбоя цепочек поставок и роста цены на ресурсы.

В 2022 году ожидается, что помимо повышения ставки ФРС будет еще и сокращения баланса.

Это охладит экономику, упадет спрос и цены на ресурсы будут плавно восстанавливаться. Соответственно, период безумных прибылей закончится, что вызовет корректировку ожиданий инвесторов и, соответственно, уменьшение капитализации.

Также нужно понимать, что при уменьшении капитализации возрастают залоговые требования и те институционалы, которые зарабатывали на «бесплатных деньгах» будут вынуждены продавать часть активов, что в свою очередь уже может вызвать снежный ком распродаж.

( Читать дальше )

США и РФ: Накануне грандиозного шухера!

- 15 января 2022, 07:04

- |

Статус-кво — предтече к покупке дешёвых акций.

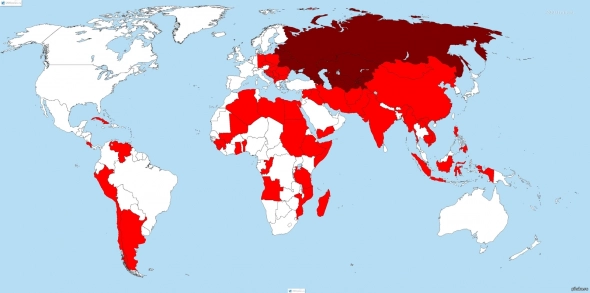

Россия, как молодой лев, почувствовавший слабость старого главы прайда, решительно подготавливается к схватке — перенять инициативу формирования мировой повестки. И дело не в том, чтоб стать России сразу мировым гегемоном, иначе нужно двигать ещё и Китай с Индией и Евросоюзом. А начать хотя бы с возврата сферы прямого влияния на постсоветском пространстве (в бордовом) и, как идеал вектора развития, возврат к максимальной сфере влияния, желательно образца 1971 года (в красном).

( Читать дальше )

Принципы торговой стратегии

- 13 января 2022, 19:17

- |

Распределение депозита

- Всегда 25% депозита это кэш. Иметь свободные деньги, всегда полезно. Они пригодятся для докупки просевших позиций или открытия новых.

- Не торгуем слишком много инструментов. Я для себя определил максимальное количество открытых позиций по 7 инструментам.

- Диверсифицируем портфель. Это значит, что не покупаем несколько акций из одного сектора одной страны. Я для себя определил седлающее распределение

- Рынок РФ – 2-3 позиции

- Рынок США – 3-4 позиции

- Рынок Китай – 2-3 позиции.

Открытие позиции

- Перед покупкой определяем цели и риск (Тейк и стоп). Это важный элемент стратегии. И стоп не менее важен чем тейк.

- Не покупаем на всю котлету. Определяем сумму, которую хотим инвестировать в инструмент. Первую покупку совершаем на 1/3 часть суммы, выделенной для инвестирования в данную позицию. По мере развития сделки можно увеличить позицию. Усреднить если рынок пошел против вас или нарастить на просадке.

- Докупать с умом. Увеличиваем позицию на сильных уровнях. Если акция просела на 0.5% не нужно бросаться ее докупать.

- Не прыгаем в последний вагон уходящего поезда. Если акция показывает сильный рост, не бросаемся ее покупать. На рынке торгуется множество инструментов и всегда можно найти на чем заработать.

( Читать дальше )

Совета пост

- 10 января 2022, 09:21

- |

Захожу в сделку как на среднесрок на дневном тайм фрейме, но как только цена немного растет сразу ставлю стоп в безубыток как на интрадее на пятиминутках. Получаю скорый выход по стопу с микроприбылью.

Как себя перебороть и не фиксировать микроприбыль?

Мысли про 2022

- 03 января 2022, 11:58

- |

Написал свою стратегию в кратком формате на 2022 год (с подведением итогов в 2021).

Сначала думал добавлять графики фундаментала (прибыль, прогноз), но тогда вышло бы страниц 50 и точно никто бы не читал :) Постарался сделать покороче.

Всем успехов в Новом году!

disk.yandex.ru/i/y6a6aGX4nb9oqg (осторожно 26 страниц).- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал