США

Дональд Трамп и доллар

- 11 мая 2016, 10:26

- |

В последнее время американский доллар переживает не лучшие времена. Еще до повышения процентной ставки ФРС в декабре прошлого года, я прогнозировал вероятный факт того, что рост американской валюты может застопориться. Как видим, переживания конца 2015 года вполне себя оправдывают. Но основная причина таких раздумий крутилась вокруг истории событий, когда ФРС начинал ужесточение денежно-кредитной политики после многолетних периодов низких процентных ставок.

Рис.1. Динамика индекса американского доллара (USDX) после повышения процентной ставки ФРС.

Повышение процентной ставки ФРС на этот раз спровоцировало снижение темпов роста американского фондового рынка. Это же, в свою очередь, стало следствием уменьшения доходности американских инвесторов, многие из которых выступают не крупными институциональными лицами, а простыми потребителями, что и мешает восстановлению роста американской экономики. Когда

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Перспективы инфляции в США. Мнение потребителей

- 11 мая 2016, 05:59

- |

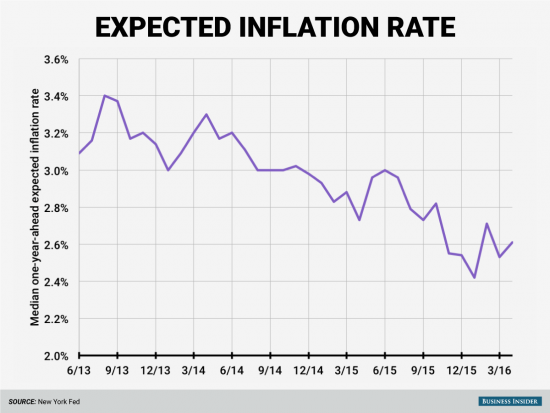

Одним из факторов, на который ориентируется ФРС в процессе принятия монетарных решений, является инфляция в США.

Пока большинство показателей находятся ниже 2%-го таргета Феда. Однако важна не только текущая ситуация, но и взгляд в будущее. Давайте рассмотрим этот момент поподробнее.

Одним из вопросов в рамках опроса потребителей Нью-Йоркским ФРБ стали их взгляды на перспективы инфляции в США.

Если посмотреть на график соответствующих ожиданий относительно инфляции через год, видно, что с середины 2013 года наблюдается нисходящий тренд по этому показателю. В апреле индикатор (медианное значение ожиданий) составил 2,61%.

Таким образом, мнение потребителей свидетельствует в пользу крайне мягкого цикла повышения ставок в США; говорить о перегреве американской экономики пока не приходится.

БКС Экспресс

5 причин, почему Фед вряд ли сотворит «немыслимое»

- 10 мая 2016, 05:00

- |

Еще недавно негативные номинальные процентные ставки мировых ЦБ представлялись инвесторам чем-то немыслимым. Нулевое значение казалось достаточно естественным порогом, ниже которого процентные ставки опуститься не могут.

Тем не менее, знаменательное событие свершилось: сейчас ставки ряда центробанков, включая ЕЦБ и Банк Японии, находятся ниже нуля. Как результат, около трети суверенных облигаций по всему миру торгуются с отрицательными доходностями. Получается, что инвесторы, по сути, платят за право обладать этими бумагами. Согласно оценкам агентства Fitch, «платежи» держателей бондов с отрицательной доходностью на сумму $10 трлн сейчас составляют $24 млрд в годовом исчислении.

В ближайшее время ситуация вряд ли изменится. Более того, чем дольше негативные ставки присутствуют в еврозоне и Японии, тем большее давление оказывается на политику других мировых ЦБ. Ходят слухи, что, в конечном итоге, отрицательные процентные ставки введет и ФРС. Тем не менее, подобный расклад событий на данный момент представляется маловероятным. Главный экономический советник Allianz Мохаммед Эль-Эриан объяснил почему.

( Читать дальше )

Покупаем ОАК: американцы теряют рынок боевой авиации

- 07 мая 2016, 12:33

- |

Американские сенаторы, выступающие за поставку истребителей на сумму 9 миллиардов долларов трем странам Персидского залива (Кувейту, Катару и Бахрейну), опасаются, что промедление США в этом вопросе заставит страны закупить самолеты у России.

Об этом говорится в письме, которое сенаторы Джон Маккейн (республиканец от Аризоны), Боб Коркер (республиканец от Теннесси), Клэр Маккаскил (демократ от Миссури) и Джек Рид (демократ от Род-Айленда) направили в администрацию президента в апреле.

www.wsj.com/articles/u-s-urged-to-approve-gulf-fighter-deal-1462580935США откладывали исполнение контракта на поставку истребителей частично из-за отношений с Израилем. Вашингтон долгое время поддерживал военное преимущество Израиля в регионе и избегал продавать истребители другим региональным партнерам, отмечает Wall Street Journal.

Напомню всего два дня назад чиновники Пакистана сообщили Financial Times, что они готовы отказаться от закупки американских истребителей, если американцы им откажут в субсидиях. Прежде всего рассматриваются русские Су-35 и более дешёвые китайские машины, однако приоритет России очевиден: Китай и сам закупает Су-35, а собственные истребители изготавливает только с русскими двигателями копируя планеры ОАК.

( Читать дальше )

Буровых в США стало меньше еще на 5 шт.

- 06 мая 2016, 20:03

- |

Общее количество действующих буровых установок в США снизилось еще на 5 штук. В мире простаивающими за апрель стали еще 39 установок (-3,96%). Как видим, за год зафиксировано более чем двукратное снижение буровой активности в США и Канаде и на 21% уменьшилось количество работающих буровых в остальном мире.

( Читать дальше )

Рынок труда США +160 тыс раб мест в апреле (прогноз 202 тыс)

- 06 мая 2016, 15:54

- |

Уровень безработицы остался на уровне 5%, прогноз был 4,9%.

Средняя зарплата +0,3%м/м.

Ритейлеры сокращают рабочие места максимально за 2 года, строительный сектор создал минимум рабочих мест за 10 месяцев.

После разочаровывающего отчета по рынку труда, вероятность повышения процентной ставки ФРС в июне упала с 10% до 4%.

Как менялись ожидания по повышению ставки в июне?

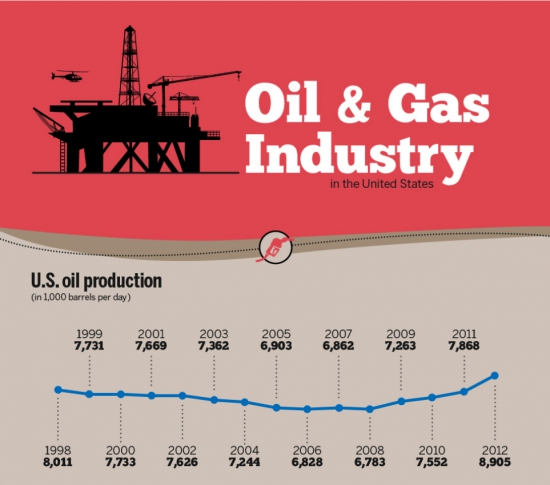

Нефтегазовая индустрия США.

- 06 мая 2016, 14:36

- |

Заметен рост производства нефти с 7,7 млн. барр. в сутки в 1999 году до почти девяти миллионов в 2012.

( Читать дальше )

Торговые идеи от Артема Деева на 6 мая 2016

- 06 мая 2016, 10:17

- |

Европейская валюта закрыла очередную торговую сессию в минусе. По итогам четверга пара EURUSD просела на 80 пунктов, достигнув уровня ближайшей поддержки 1,14. На настроения трейдеров продолжают влиять слабые макроэкономические данные, которые выходили на протяжении всей торговой недели. Против евро выступает и рост американской валюты, которой накануне удалось компенсировать разочаровывающие данные по национальному рынку труда за счет более сильных отчетов по деловой активности в сфере услуг США и динамике производственных заказов. Вчера был опубликован и информационный бюллетень ЕЦБ, согласно которому мировая экономическая неопределенность по-прежнему представляет серьезную угрозу и для экономики валютного блока. Также было отмечено, что отрицательные процентные ставки в некоторых ситуациях могут и не способствовать достижению поставленных целей по росту ВВП и активизации потребительского спроса, необходимого для разгона инфляционного давления в стране. Сегодня все внимание трейдеров будет уделено ежемесячному отчету по состоянию американского рынка труда – nonfarmpayrolls, выход которого запланирован на 15:30 МСК. В том случае, если доллар сможет заручиться поддержкой национальной статистики рисковым активам придется нелегко.

Европейская валюта закрыла очередную торговую сессию в минусе. По итогам четверга пара EURUSD просела на 80 пунктов, достигнув уровня ближайшей поддержки 1,14. На настроения трейдеров продолжают влиять слабые макроэкономические данные, которые выходили на протяжении всей торговой недели. Против евро выступает и рост американской валюты, которой накануне удалось компенсировать разочаровывающие данные по национальному рынку труда за счет более сильных отчетов по деловой активности в сфере услуг США и динамике производственных заказов. Вчера был опубликован и информационный бюллетень ЕЦБ, согласно которому мировая экономическая неопределенность по-прежнему представляет серьезную угрозу и для экономики валютного блока. Также было отмечено, что отрицательные процентные ставки в некоторых ситуациях могут и не способствовать достижению поставленных целей по росту ВВП и активизации потребительского спроса, необходимого для разгона инфляционного давления в стране. Сегодня все внимание трейдеров будет уделено ежемесячному отчету по состоянию американского рынка труда – nonfarmpayrolls, выход которого запланирован на 15:30 МСК. В том случае, если доллар сможет заручиться поддержкой национальной статистики рисковым активам придется нелегко.

Рекомендация EURUSD Sell TP 1,10 SL 1,16

Прогноз по парам GBPUS и USDJPY на сайте

Торговые идеи от Артема Деева на 5 мая 2016

- 05 мая 2016, 10:20

- |

Европейская валюта продолжает корректироваться против американского конкурента. Помимо осознания, что главный валютный риск забрался крайне высоко, против евро играет и статистика. Опубликованный отчет по деловой активности в сфере услуг Германии снизился с 54,6 до 54,5. По Еврозоне статистика также ухудшилась – 53,1 с 53,2. Разочаровали и розничные продажи в ЕС. По данным Евростата розничные продажи упали на 0,5% в марте по сравнению с пересмотренным 0,3% в феврале. Учитывая, что розничные продажи отражают потребительскую активность населения – главную движущую силу экономики, вывод напрашивает сам собой – валютный блок окончательно утратил импульс экономического восстановления. Неудивительно, что Европейская комиссия во вторник снизила прогноз экономического роста ВВП Еврозоны до 1,8% на 2016 год и 2017 год, на десять базисных пунктов по сравнению с предыдущим прогнозом. Хочется верить, что мы прибываем на пороге долгожданного слома восходящего тренда пары EURUSD. Стоит только заручиться поддержкой сильного доллара и снижение евро не избежать.

Европейская валюта продолжает корректироваться против американского конкурента. Помимо осознания, что главный валютный риск забрался крайне высоко, против евро играет и статистика. Опубликованный отчет по деловой активности в сфере услуг Германии снизился с 54,6 до 54,5. По Еврозоне статистика также ухудшилась – 53,1 с 53,2. Разочаровали и розничные продажи в ЕС. По данным Евростата розничные продажи упали на 0,5% в марте по сравнению с пересмотренным 0,3% в феврале. Учитывая, что розничные продажи отражают потребительскую активность населения – главную движущую силу экономики, вывод напрашивает сам собой – валютный блок окончательно утратил импульс экономического восстановления. Неудивительно, что Европейская комиссия во вторник снизила прогноз экономического роста ВВП Еврозоны до 1,8% на 2016 год и 2017 год, на десять базисных пунктов по сравнению с предыдущим прогнозом. Хочется верить, что мы прибываем на пороге долгожданного слома восходящего тренда пары EURUSD. Стоит только заручиться поддержкой сильного доллара и снижение евро не избежать.

Рекомендация EURUSD: SellStop 1,1440 TP 1,10 SL 1,16

Прогноз по парам GBPUS и USDJPY на сайте

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал