SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

СШа

Роснефть пролетает мимо американских нефтетрейдинговых активов.

- 25 сентября 2014, 11:46

- |

Государственная «Роснефть» может отказаться от покупки нефтетрейдингового бизнеса Morgan Stanley, потому что западные санкции делают практически невозможным финансирование операции, сообщило агентство Reuters. Фактически «Роснефть» остановилась в одном шаге от закрытия сделки с Morgan Stanley, которая сделала бы крупнейшую в мире по добыче и активам нефтяную компанию еще и одним из основных игроков на рынке нефтеторговли. При этом, стоит отметить, что ранее несмотря на западные санкции в отношении России, Еврокомиссия одобрила продажу «Роснефти» большей части нефтетрейдингового бизнеса Morgan Stanley.

Сделку одобрила также Федеральная торговая комиссия США. С июля она находится на рассмотрении комитета по иностранным инвестициям США. Впрочем, по данным американских СМИ, из-за ситуации вокруг Украины есть риск, что комитет может не одобрить сделку. Насколько это выгодно для компании в кратко- и среднесрочной перспективе, и где «Роснефть» возьмет для этого деньги, было не понятно, но сделка рассматривалась как имиджевая на фоне западных санкций, и могла стать позитивным фактором для стоимости «Роснефти».

( Читать дальше )

Сделку одобрила также Федеральная торговая комиссия США. С июля она находится на рассмотрении комитета по иностранным инвестициям США. Впрочем, по данным американских СМИ, из-за ситуации вокруг Украины есть риск, что комитет может не одобрить сделку. Насколько это выгодно для компании в кратко- и среднесрочной перспективе, и где «Роснефть» возьмет для этого деньги, было не понятно, но сделка рассматривалась как имиджевая на фоне западных санкций, и могла стать позитивным фактором для стоимости «Роснефти».

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Парадоксы американской экономики

- 24 сентября 2014, 10:33

- |

Неофеодальная олигархия Америка абсолютно лидирует в мировом масштабе по доле рабочих позиций с минимальной оплатой труда:

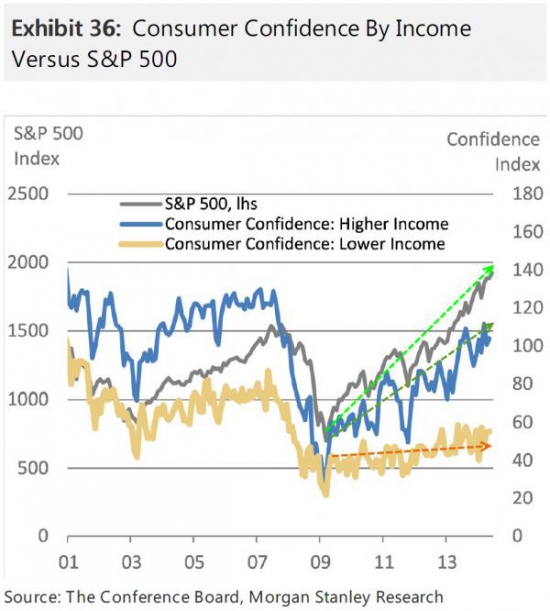

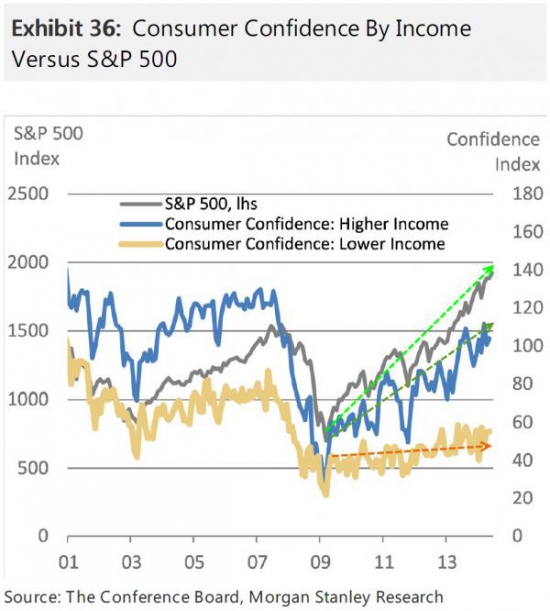

Потребительская уверенность бедных и богатых vs. динамика S&P500:

( Читать дальше )

Потребительская уверенность бедных и богатых vs. динамика S&P500:

( Читать дальше )

В Нью-Йорке состоялась акция “Затопи Уолл-Стрит”

- 23 сентября 2014, 14:58

- |

Вчера сотни тысяч недовольных американцев заполнили финансовый центр Нью-Йорка — знаменитую Уолл Стрит (Wall Street). Они вышли на протест против идеалов наживы и прибыли любой ценой, из-за которых, по их мнению, сильно страдают экология и дикая природа. Акция носит название «Flood Wall Street» (Наводнение на Уолл-Стрит)

“Наша цель – показать всему миру пагубную роль финансистов Уолл-стрит в климатическом кризисе" – заявляют организаторы акции.

Вчерашний марш в Нью-Йорке стал крупнейшей в мире демонстрацией, посвящённой проблемам изменения климата. Организаторы заявляют о 300 тысячах участников. Акция проходит в атмосфере накалаящегося противостояния граждан с нью-йоркской полицией, которая не раз отличалась своей жестокостью. В СМИ появились сообщения о задержаниях эко-активистов и использовании против них спец.средств.

( Читать дальше )

“Наша цель – показать всему миру пагубную роль финансистов Уолл-стрит в климатическом кризисе" – заявляют организаторы акции.

Вчерашний марш в Нью-Йорке стал крупнейшей в мире демонстрацией, посвящённой проблемам изменения климата. Организаторы заявляют о 300 тысячах участников. Акция проходит в атмосфере накалаящегося противостояния граждан с нью-йоркской полицией, которая не раз отличалась своей жестокостью. В СМИ появились сообщения о задержаниях эко-активистов и использовании против них спец.средств.

( Читать дальше )

Фундаментальный анализ финансовых рынков на неделю 22.09.2014 – 29.09.2014 г.

- 23 сентября 2014, 11:02

- |

Столь большие надежды шотландцев не оправдались. Причём не оправдались ни надежды сторонников независимости, ни надежды на дополнительные права и привилегии голосовавших против неё. Циничный обман, звучавший из уст первых лиц британской политической элиты, стал очевиден уже сейчас. Более того, на наш взгляд, в ближайшие годы Шотландия утратит и те признаки автономии, которые у неё были на текущий момент, т.к. Лондон не может позволить себе так рисковать. Так что теперь ни одна из британских колоний — ни Уэльс, ни Ирландия и никто другой — не получит права проголосовать за или против своей независимости, т.к. если возможность была дана, то ей нужно пользоваться. Об этих и других обстоятельствах мировой политики и экономики в текущей статье.

1.Перспективы развития госфинансов США

Весь рынок с нетерпением ждал отчёта ФРС, а точнее — информации, сохранятся ли в этом отчёте слова о продолжении мягкой монетарной политики на протяжении длительного срока после прекращения количественного смягчения или нет. Слова сохранились. Это означает, что у ФРС нет чёткого плана действий после остановки печатного станка. Они не знают, как поведёт себя экономика, помогут ли ей (точнее будут ли поступать в неё) средства от ЕЦБ. О возможных механизмах, которые приведут к перекачке средств европейского количественного смягчения в экономику США, мы уже говорили в предыдущих статьях. Теперь ФРС осталось лишь убедиться, что механизм работает, и экономику теперь удастся поддержать за счёт европейских налогоплательщиков. Как только это станет понятно (вероятно, на это потребуется от нескольких месяцев до полугода), ФРС приступит к поэтапному повышению процентных ставок. Так что ожидаемый срок – первый – второй квартал 2015 года — вполне реалистичен.

( Читать дальше )

1.Перспективы развития госфинансов США

Весь рынок с нетерпением ждал отчёта ФРС, а точнее — информации, сохранятся ли в этом отчёте слова о продолжении мягкой монетарной политики на протяжении длительного срока после прекращения количественного смягчения или нет. Слова сохранились. Это означает, что у ФРС нет чёткого плана действий после остановки печатного станка. Они не знают, как поведёт себя экономика, помогут ли ей (точнее будут ли поступать в неё) средства от ЕЦБ. О возможных механизмах, которые приведут к перекачке средств европейского количественного смягчения в экономику США, мы уже говорили в предыдущих статьях. Теперь ФРС осталось лишь убедиться, что механизм работает, и экономику теперь удастся поддержать за счёт европейских налогоплательщиков. Как только это станет понятно (вероятно, на это потребуется от нескольких месяцев до полугода), ФРС приступит к поэтапному повышению процентных ставок. Так что ожидаемый срок – первый – второй квартал 2015 года — вполне реалистичен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал