ТОРГОВЫЕ РОБОТЫ

торговый робот - это автоматизированная торговая система, принимающая решения и отдающая приказы на выполнение рыночных заявок на основе программного алгоритма.

В этом разделе вы найдете самые актуальные записи по теме торговые роботы.

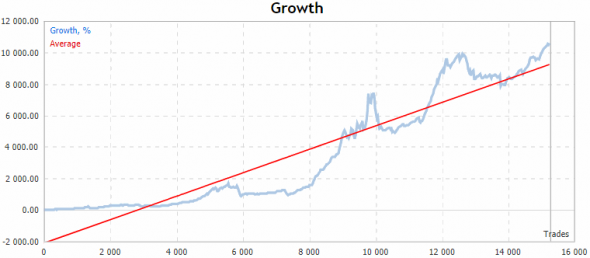

Как выглядят 10 000% на реальном счете в динамике.

- 15 июня 2021, 14:17

- |

Вы знаете, что я молодец. Наверное, будет лучше, если кто-то еще узнает… Анимация ниже (по ссылке) — доходность реального счета (два года) из статьи.

( Читать дальше )

Сколько инструментов должно быть в алго-портфеле?

- 15 июня 2021, 09:18

- |

Многие трейдеры, активно работающие с фьючерсами, используют всего несколько из них: Ри, Си, Еу, Брент, Сбербанк, Газпром, Норникель.

Причина столь ограниченного выбора — мгновенная ликвидность.

Вопрос: если бы на российском рынке было доступно 30-40 фьючерсов с теми же параметрами ликвидности, стали бы Вы строить системы из 30-40 инструментов или всё равно ограничились бы несколькими?

Самая большая ошибка начинающего трейдера!

- 15 июня 2021, 08:36

- |

Всем привет!

Я давно занимаюсь разработкой торговых роботов. И если для себя я давно МНОГОЕ понял и совершил большое ЧИСЛО ошибок, то новички в трейдинге только начинают наступать на все эти МНОГОЧИСЛЕННЫЕ грабли. Не зря я так старательно выделил эти слова – МНОГО и ЧИСЛО.

Сегодня поговорим о числах в трейдинге.

Расскажу типичную ситуацию – человек присылает ТЗ, а попутно с ним вопросы:

«А можете протестировать алгоритм?» или «А как подобрать параметры для алгоритма?». И это уже радует – человек понимает, что есть сомнения – нужно как то их развеять или подтвердить и изменить концепцию. Но чаще встречаются такие – «Я протестировал вручную алгоритм на отрезке в пол года и он показывает прибыль – делаем!» И тут подходим к главной теме нашей статьи – к ошибке в ЧИСЛАХ. В МНОЖЕСТВЕ ошибок!

Дело в том, что большинство верят в теханализ, свечные паттерны, пинбары, волны Эллиота, завязанные на теорему Пифагора, по линиям Фибоначчи, с фильтром через MACD и можно еще машку, как указатель тренда…… И я их понимаю – сам во все это верил…. Пока не проверил.

Тут сразу две больших ошибки:

1. Рынок – это хаос. Настройки параметров для индикаторов всегда разные. Меняется волатильность, трендовость, характер волн, торгуемые обьемы – короче хаос. Тот же пинбар имеет всегда разную длину своего хвоста.

2. В таких стратегиях всегда получается разный стоп и тейк.

( Читать дальше )

197 публичных торговых сигналов: счет моих роботов 121:76

- 14 июня 2021, 18:48

- |

197 публичных торговых сигналов: счет моих роботов 121:76

Закрылись еще три публичные сделки моих роботов:

- Робот CandleMax, купивший акции Алросы (ALRS) 08.06.2021 по 127.91 рубля, закрыл сделку по тэйк-профиту, цена продажи 130.91 рублей.

- Робот PVVI, купивший акции Алросы (ALRS) 10.06.2021 по 133.3 рубля, закрыл сделку по тэйк-профиту, цена продажи 136.3 рубля.

- Робот PVVI, купивший акции Транснефти (TRNFP) 10.06.2021 по 166650 рубля, закрыл сделку по тэйк-профиту, цена продажи 169350 рублей.

( Читать дальше )

Разгон $1->$1000. Хроника... [Пост 19]

- 13 июня 2021, 14:49

- |

Предыдущий пост

1. Что было сделано?

Запустил 72 стратегии на 8 демо счетах. Осталось интересных к концу двух недель только 24, из них с нормальными (низкая просадка, нормальный доход) только 6.

Из этих 6 наименее агрессивных 2.

Ориентир на них.

С ними можно реанимировать первоначальную идею из $1 -> $1000 за год.

Прошло с начала эксперимента 18 недель.

2. В каком состоянии сейчас?

Это рабочая таблица, на которую я медитирую в течение недели. :)

Баланс абстрактный, так как на каждом счете крутятся несколько стратегий.

| account | alive | balance | fixed | float | to target.. | max dd |

| strategy 1 [60726872][101] | 10 | -79.75 | 48.85 | -128.60 | 138.60 | -155.61 |

| strategy 1 [60726872][102] | 10 | 29.82 | 29.82 | 0.00 |

( Читать дальше )

Вкратце алготрейдерские будни и результаты.

- 12 июня 2021, 14:39

- |

Ведется постоянная работа над улучшением результатов торговли. Из всех FOREX-брокеров, что пробовал, лучший — RannForex. Объективно.

За несколько прошедших месяцев RannForex внес массу алгоритмических и инфрастуктурных изменений, что дало значительно лучшее исполнение.

Это же касается и MetaQuotes. MT5 (серверная часть) стал быстрее, что дало улучшение исполнения.

Позитивные изменения MT5+RannForex во многом были вызваны доскональными репортами, показывающими проблемы. Неправильно думать, что сливки в виде улучшенного исполнения своих ордеров у всех клиентов — это что-то само-собой разумеющееся.

( Читать дальше )

TransaqConnector для Линукс на GoLang

- 11 июня 2021, 20:32

- |

TransaqConnector под GoLang современный и простой язык код которого нативно может выполняться на любой современной платформе Windows, Linux, MacOS

Так как TransaqConnector поставляется в виде бинарной библиотеки DDL win32 то получить доступ ко всем функция «открытого» API может только программный код под windows.

Соответственно нам нужно программ прокладка под win32, которая будет взаимодействовать с API и основная программа gRPC-клиент на любой платформе с основной логикой работы.

Задача была максимально упростить доступ к API позволяющий получить полный программный доступ к брокерскому счету и инструментам биржи

- Исторические данные

- Тиковые данные (стакан)

- Котировки по инструментам

- Выставление заявок

docker run kmlebedev/txmlconnector:6.19.2.21.6

Примеры использования:

- Часть торгового робота с прямым доступом к брокерскому счету.

- Автоматическая синхронизация всех сделок, например с портфель на смартлабе

- История сделок в телеграмме

- Анализ исторических данных по всем инструментам.

тс: покупка ALRS, TRNFP робот PVVI

- 10 июня 2021, 18:20

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА ALRS, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 133.3

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 3

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 3

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА TRNFP, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 166650

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 2700

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 2700

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 710/396

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал