Торговые системы

Карго-Культ в трейдинге.

- 08 августа 2020, 19:22

- |

Вы конечно знаете, что такое Карго-Культ, но, позволю себе напомнить.

В некую Банановую Республику продолжительное время поступает гуманитарная помощь развитых стран. В стране оборудуются аэродромы, куда приземляются самолеты со всякими ништяками — продовольствием, одеждой, товарами первой и второй необходимости и пр. Все счастливы.

В один прекрасный момент программа гум помощи заканчивается, и людям приходится самим заботится о себе. Они строят самолет из палок и веревок, ставят его на заброшенный аэродром, в надежде, что он привлечет железных птиц с ништяками. Потом вспоминают, что в хибаре сидел мужик в наушниках, и что-то говорил в микрофон, и тогда прилетали железные птицы. Аборигены собирают остатки брошенного оборудования, рисуют на ящиках шкалы и органы управления, назначают диспетчера, дают ему наушники из половинок кокосовых орехов и деревянный микрофон, и он часами говорит в него нечто подобное тому, что они слышали от диспетчера.

Словом, делают все тоже самое, что и проклятые пиндосы, но железные птицы по прежнему не летят на зов.

Это самый примитивный вариант Карго-Культа, но есть и более продвинутые и более цивилизованные его варианты.

Скажем, покупаем мы экскаватор, или угоняем самолет, и цап-царап, разбираем все это до винтиков, делаем чертежи, и пытаемся изготовить аналогичные изделия. Этот вариант уже лучше, — экскаватор может даже копать, а самолет летать. Но есть и недостатки — мы можем увидеть только внешнюю сторону, о технологиях изготовления мы можем только гадать, а можем даже и не догадываться о их существовании. Кроме того, для тех же самолетов, это будет отставание не менее чем на 10 лет.

Типичный пример Карго-Культа на гос уровне — тяжелый бомбардировщик Ту-4, полностью, вплоть до пепельницы и подстаканников, скопированный с американского

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 60 )

Рождение тестовых Граалей.

- 17 июля 2020, 19:44

- |

Недели две назад обещал ответить нашему коллеге на вопрос и написать на эту тему топик. Отвечаю и пишу.

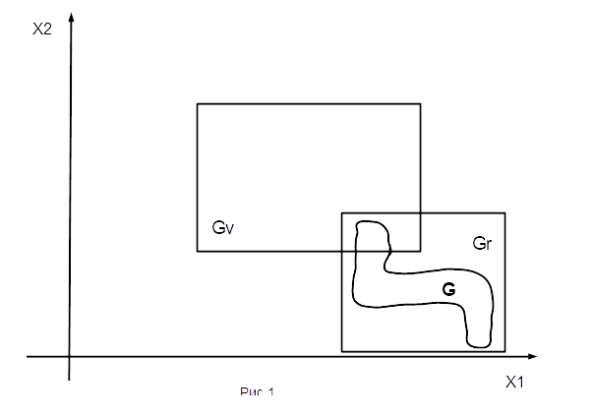

Итак, нам пришла в голову просто бесподобная и очень простая идея Грааля. Мы имеем всего два индикатора с параметрами х1 и х2 соответственно. Их состояние описывается вектором X = [x1,x2], и в некоторой области Gv подмножества Х и находится наш Грааль, многие сделки в этой области в плюс. По крайней мере, мы так предполагаем, хотя где находится эта область и есть ли она вообще, эта Gv представляем весьма приблизительно, и мы, разумеется, хотели бы это выяснить. Рис.1.

В пространстве состояний X мы ограничили область нашего видения Грааля областью Gv, и в нее даже попал кусок настоящего Грааля G.

Запускаем оптимизацию системы по прибыли, положение и параметры области Gv меняются таким образом, что оптимизатор находит и выделяет настоящий Грааль G областью Gr в пространстве X.

Торговая система готова к употреблению.

( Читать дальше )

Нейросети в торговых системах. 2.

- 10 июля 2020, 15:35

- |

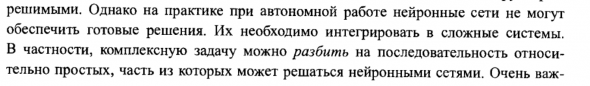

В прошлом топике [1] мы разобрались с тем, что и как подавать на входы нейросети (НС). Теперь надо как-то сказать НС — «Горшочек, вари», предварительно рассказав, что конкретно и как именно надо «варить». Мыслей, в общем, нет никаких. Потому, давайте обратимся к классикам — Саймону Хайкину [2,c.33]:

Вот так вот, сразу и на первых страницах — «не могут обеспечить готовые решения», необходимо интегрировать в сложные ситемы", «относительно простые задачи, часть из которых может решаться НС». Книга конечно старая, но и наш MLP (Multilayer perceptron) в составе scikit-learn новизной не отличается. Этому MLP еще и простую, да конкретную задачу подавай, и вокруг него «сложную систему» городи. Как-то энтузиазма поубавилось.

Ладно, коли на вход нашего MLP уже подается временной ряд, пусть он нам определяет, хотя бы приблизительно, моменты входа в Лонг. А мы потом его проверим, и уточним эти моменты.

Теперь нашу НС надо как-то научить находить Лонг — показать НС как правильно и как неправильно. А мы сами-то знаем как правильно? Учителя фиговы. Это с кошечками-собачками хорошо — показывай себе, и пусть учится.

А давайте что-нибудь предположим, назовем какие-то входы в Лонг правильными, а остальные неправильными. Если мы предположили какую-нибудь ерунду, то НС просто ничему разумному не научится, и при дальнейшей проверке это быстро выяснится. А что-то предположить нам поможет интернет.

Кстати, это свойство НС, отличать фантазии от действительных закономерностей, уже вполне можно использовать для проверки каких-либо наших педположений о поведении рынка. Надо только рассказать о них НС, и она скажет, есть там что-то, с чем следует работать, или выкинуть это и забыть.

Однако, обратимся к интернету. Несколько лет назад наш коллега по несчастью занимался методами Машинного обучения (МО) с целью победить рынок. Он строил массу предикторов, подавал их на входы различных систем МО, и обучал по разметке Зиг-Зага. А что, неплохая идея, входы — лучше не придумаешь.

Вообще, если на минимуме Зиг-Зага загородить правую часть графика, как-то сомнительно, что вообще можно что-то сказать о дальнейшем движении. Да, и по ходу пьесы этот минимум будет постоянно перемещаться. Да и наш коллега долго и упорно менял предикторы и системы МО, потом все реже, реже, и вообще пропал из поля зрения. А на истории, конечно, Зиг-Заг — лепота.

Давайте сдвинем точку входа в Лонг немного вправо от минимума Зиг-Зага, где цена уже начала расти. Мы получим некую U-образную кривую цены, на которой НС хотя бы cможет построить линию регрессии. Не говорю, что это хорошая идея, но мы с помощью НС попробуем ее проверить. Что получим? — понятия не имею, я это делаю по ходу написания материала.

Разметку правильных входов для обучения можно сделать по Зиг-Загу, установив какой нибудь разумный порог от его минимума.

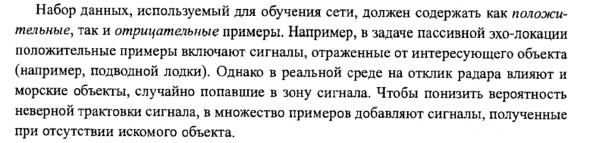

А разметку неправильных входов кто сделает? Опять обращаемся к [2,c.60].

( Читать дальше )

Найдите ошибки

- 18 июня 2020, 08:04

- |

Концепция работы на рынке:

1. Принимаем, что всё рыночное пространство состоит из 3-х состояний:

— направленное движение (тренд)

- ненаправленное движение (боковик)

- переход между этими состояниями.

2. Создаём торговую систему для тренда (стопы + высиживание прибыли).

3. Создаём торговую систему для боковика (без стопов + короткие тэйки)

4. Применяем наклон эквити или статистику преобладания прибыльных и убыточных дней как индикатор для включения 1-й или 2-й ТС.

Получаем следующий результат:

1. Трендовый рынок. Включается трендовая ТС и зарабатывает на «своём» рынке.

2. Переход от тренда к боковику. Показатели трендовой ТС постепенно ухудшаются, и она выключается.

3. Ненаправленный рынок. Включается ТС для боковика и зарабатывает на «своём» рынке.

4. Переход от боковика к тренду. Показатели нетрендовой ТС постепенно ухудшаются, и она выключается.

5. Закольцовываем эту последовательность действий.

Видит ли кто-то ошибки в такой архитектуре или в применяемой модели?

Нужно больше золота!

- 27 мая 2020, 19:23

- |

Предположим, вы знаете карту своих покупок, знаете возможные даты распродаж и дальнейшие действия будут выглядеть рационально:

Но деньги как-то медленно сами себя воспроизводят, а вы уже устали работать на диване и начинаете стрелять по мухам из гаубицы:

( Читать дальше )

Моделирование Торговых Систем на Python. 2.

- 12 мая 2020, 10:29

- |

Тем, кто не читал предыдущий топик этой темы, рекомендую для начала ознакомиться с ним [1].

В комментариях к предыдущему топику меня критиковали за неоптимальность кода Python. Однако, текст читают люди с совершенно разной подготовкой — от почти не знающих Python или знающих другие языки программирования, до продвинутых пользователей. Последние легко могут обнаружить неоптимальность кода и заменить его своим. Тем не менее, код должен быть доступен и новичкам, возможно не обладающим знанием пакетов и продвинутых методов. Поэтому, в коде я буду, по возможности, использовать только базовые конструкции Python, не требующие глубоких знаний, и которые могут легко читаться людьми, программирующими на других языках. Вместе с тем, по мере изложения, без фанатизма, буду вводить и новые элементы Python.

Если вы хотите как-то улучшить или оптимизировать код, приводите его в комментариях — это только расширит и улучшит изложенный материал.

Ну, а сейчас мы займемся разработкой и тестированием индикаторов. Для начала нам нужна простейшая стратегия с использованием МА — его и построим. Самой лучшей по характеристикам МА является ЕМА. Формула ЕМА:

( Читать дальше )

Моделирование Торговых Систем на Python. 1.

- 09 мая 2020, 19:31

- |

Для моделирование ТС на Python, прежде всего нужен сам Python. Pythonы бывают очень разные.

Самый большой и длинный Python — Anaconda (https://anaconda.org/). Скачать дистрибутив Anaconda можно здесь — Индивидуальное издание -https://www.anaconda.com/products/individual.

Я работаю именно с Anaconda. Установив Anaconda мы получаем сам Python, уже установленные значительную часть нужных и ненужных пакетов с библиотеками Python, и несколько сред разработки. И все это сразу готово к работе, и нам, по большей части, уже не придется дополнительно устанавливать пакеты и среды.

Самый маленький Python последней версии 3.8.2. скачивается с сайта самого Python — https://www.python.org/. Это, практически, только сам язык, компилятор и минимальный набор пакетов. Сделать с ним практически ничего невозможно, и для работы придется постоянно устанавливать нужные пакеты. Среду разработки придется также устанавливать самостоятельно.

Этот Python больше подходит для запуска и работы с уже отлаженными законченными программами.

( Читать дальше )

Книга ставит на землю

- 07 мая 2020, 22:51

- |

Трейдинг Конференция практиков Ч2 Бензин Торговля внутридня Проп Проблемы в трейдинге Нефть минус

- 29 апреля 2020, 19:56

- |

Принципы Рэя Далио. Глава 4. Торговые системы

- 22 апреля 2020, 13:21

- |

👉 Мы протестировали все критерии так далеко в прошлом, как только могли. Компьютер выдавал решение и я делал свой анализ. Потом я мог сравнить их.

👉 Мы обсуждали не решения системы, а критерии принятия решений

👉 В какой-то момент мы добавили в системы к фундаменталу еще технический анализ, что помогло улучшить тайминг принятия решений.

👉 Сильный сигнал: это когда и фундаментал и техника сигнализируют в одном направлении.

👉 Мы верим, что движения на рынках отражают изменения в экономике. Изменения в экономике отражаются в экономической статистике. Мы разработали правила чтобы определить важные сдвиги в экономических/рыночных условиях

👉 Лучшее что вы можете сделать: напишите свои принципы инвест.решений. Запишите на бумагу и в комп.алгоритмы. Протестируйте на истории и используйте параллельно с вашим мозгом.

👉 Единственный способ преуспеть — делать ставки в которых ты крайне уверен, и диверсифицировать их.

👉 Размер ставок мы варьировали в зависимости от того, насколько были в них уверены.

👉 Зрелость мужчины — способность отклонять хорошие альтернативы для того чтобы последовать за самыми лучшими идеями.

👉 Глупо судить людей до тех пор, пока вы не поставите себя на место этого человека и не посмотрите на ситуацию его глазами.

👉Большинство людей эмоциональны, а не логичны, они слишком сильно реагируют на краткосрочные результаты.

👉 Правильная диверсификация — ключ к снижению риска без снижения доходности

👉 Надо положить в портфель 15-20 нескоррелированных источников дохода, это существенно снизит ваш риск без снижения ожидаемой доходности

👉 Это справедливо и для бизнеса: наличие нескольких несвязанных источников дохода лучше чем один

👉 Ключ: некоррелирующие активы. Если положить 1000 активов с корреляцией 60%, то эффект диверсификации будет не лучше чем с 5 активами

👉 Bridgewater — хедж-фонд, который сделал самое большое количество денег для своих клиентов за всю историю фондов

👉 ERROR LOG — наш первый инструмент менеджмента. Записывали ошибки в журнал и корректировали их.

👉 Мы записывали правила нашей работы десятилетия и они организовались в Work Principles.

👉 Знание ваших слабостей — отличная вещь, потому что это первый шаг к преодолению их. Но ваша эмоциональная половина будет ненавидеть признавать слабости.

✏️ Принципы Рэя Далио. Вступление

✏️ Принципы Рэя Далио. Главы 1-2. Познание рынков

✏️ Принципы Рэя Далио. Глава 3. Познание рынка и себя

✏️ Принципы Рэя Далио. Глава 4. Торговые системы

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал