Трейдинг

Симбиоз портфельных и алгоритмических подходов в инвестициях. Фильтры в принятии решений.

- 24 сентября 2024, 09:13

- |

Упустил я момент, когда Тимофей Мартынов месяц назад опубликовал наше выступление с моим партнером и другом Ильей Гадаскиным на конференции Smart Lab в Санкт-Петербург в июне 2024. Исправляюсь и делюсь в своей ленте.

YouTube:

Rutube:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

До каких значений возможен рост? К чему готовиться инвестору

- 24 сентября 2024, 08:55

- |

Рынок продолжает расти обращая внимание только на факторы поддержки в виде: крепкой нефти, девальвации валюты и веры в то, что рецессии Мировой экономики удастся избежать.

Следующими ориентирами для рынка выступают уровни 2850п и 2900п. От текущих значений это 3% потенциально роста. Нужно помнить, что с каждой новой неделей рынок будет постепенно погружаться в ожидания по ставке и предстоящий сезон отчетностей не думаю, что способен стать катализатором к росту индекса Мосбиржи.

Осознание придет очень быстро, поэтому будьте на готове. Свободный кэш лучший помощник в этом деле.

Вчера на вечерней сессии резко ускорился подъем в акциях Газпрома $GAZP акции прибавили 6% на новостях от Bloomberg о том, что правительство закладывает в бюджете сокращение налоговой нагрузки на компанию с 2025г.

Новость пока не подтверждена, поэтому часть спекулятивной позиции я зафиксировал по факту ее выхода +4.8%

Также были полностью закрыты позиции:

Артген профит +41,6%

Аэрофлот профит +3,4%

Магнит профит +7.6%

( Читать дальше )

Респект всем откупившим днище

- 24 сентября 2024, 08:09

- |

Акции отскочили. Очевидно ставка своё отыграла. Предполагаю что дальнейшие шаги по ужесточению уже не будут иметь такого эффекта, вероятно инфляционное движение акций как защитных активов. Дальнейшие движение будет нервным.

В любом случае, даже если решить фиксировать прибыль сейчас это не имеет экономического смысла т.к прогнозируемые дивиденды будут соразмерны «лежанию» вырученных средств в фикс инструментах.

Единственное что не мешало бы, иметь ещё запас наличных в размере 30% капитала на катастрофический случай.

Кто откупал дно респект, но если нет кэша следует сделать запас для новых приключений.

Заходи в телегу, там как бабосик делать.

Как я пережила кризис 2022 года и сентября 2024 г.

- 24 сентября 2024, 06:33

- |

В сентябре 2024 года ничего не предвещало снижению. Все уже стали более менее матерыми и глобальный политический движ не мог повлиять на инвестора.

Позже снижение индекса нам объяснили выходом нерезидентов с российского рынка.

Я сентябрь пережила легко. На моём пути инвестирования это уже 3 коррекция. Я такие моменты пока люблю и непременно пользуюсь случаем. Закупалась акциями Лукойла активно по 6150 рублей. Сейчас эта бумага приближается к 7 тыс рублей.

Также и в феврале 2022 года и сентябре 2022 года я только и делала, что покупала просевшие бумаги. А затем утроилась. Но богатой конечно от этого не стала. Но хорошие компании по низким ценам купила.

Ничего в убыток не продала, кроме детского мира. Но и это пришлось сделать вынужденно.

Я долгосрочный инвестор. Я марафонец, а не спринтер по жизни. Могу долго, монотонно, регулярно делать одно и тоже действие много дней, месяцев и лет. Могу сидеть терпеливо на берегу и ждать. Я романтичный флегматик интроверт. Прячусь в книгах. Если нужно выплеснуть негативную энергию или стресс-надеваю кроссовки и бегу кросс.

( Читать дальше )

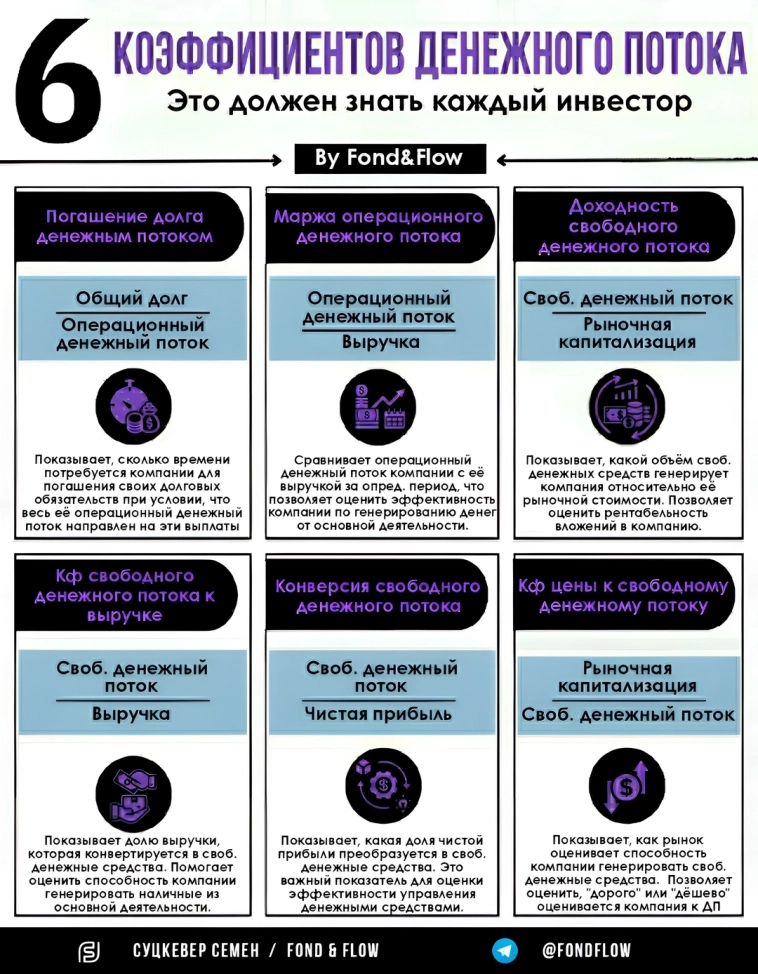

☁️ Денежный поток под контролем: Как инвесторы оценивают компании? 6 коэффициентов на практике!

- 23 сентября 2024, 20:55

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#60. За чашкой чая..

Сегодня я хочу обсудить шесть важнейших коэффициентов, которые помогают оценить способность компании генерировать денежный поток.

🖋️ Как вы уже заметили, всегда и везде много теории. Но сегодня как раз не тот случай! Вся теория на фотографии. Только практика!

А вот в качестве примера взял самые популярные компании в России — Газпром и Сбербанк и их финансовые показатели 2020 года, чтобы было сравнение с текущим состоянием компаний.

👤Моя цель — не просто сухо объяснить формулы, а показать на практике, чем полезны эти показатели для инвестора и как они помогают принимать более обоснованные решения.

1. Газпром (2020)

( Читать дальше )

Что делать с идеями на растущем рынке?

- 23 сентября 2024, 20:37

- |

Больше обзоров в нашем ТГ канале

В процессе четырехмесячной коррекции, мы очень часто повторяли важные правила торговли на падающем рынке: не торопиться, не паниковать, покупать лесенкой сильные бумаги.

Те кто с нами давно, знают это более чем подробно. Например, в этом посте мы призывали придерживаться стратегии. А вот тут объясняли как меняется тренд, и теперь многие без труда понимают и это.

Но что же делать когда рынок растет? Когда продавать? Что делать с эмоциями и как не упустить прибыль? Давайте разберем ключевые правила:

💡Цель и риск менеджмент. В любом бизнесе как и в торговле, стоит понимать за чем вы охотитесь. Определите свою цель по доходности, опираясь на ваш аппетит к риску и амбиции. Анализируйте предыдущие года и придите к единой цифре — ориентиру.

Мы, например, целимся в доходность 25% годовых, но в том году сделали 80%. Если рынок будет давать тревожные сигналы, мы спокойно заберем свой минимум и не будем расстраиваться если дальнейший рост пройдет без нас. В этом году мы видим вклады более 20%, а значит мы просто не готовы пойти на меньшее.

( Читать дальше )

Игра Недели? Или не Одной? - Шорт НатГаза (NG)?

- 23 сентября 2024, 20:34

- |

Ну вот мы, мои Уважаемые Коллеги, мы и под-дозрели до ентого.

Зреет, как чирей на голой жопени в прорубе. А мой Любимый Проницательный Трейдерюга-Читатель знает, что просто так х-ем по столу я не стучу.

А до чего мы добрались в НатГазе? Так почти до «трёшки». При этом все знають, что "Вышее трёшки зверя нетъ!".

Как енто попользовать с ублажением Своего Депозита (нажитого непосильно-непомерным)? И сызнова правильно — ВШОРТИТЬ НАХ*Й! эту газюльку. И всё.

Что я, собственно, и ОФОРМИЛ, как взаимовыгодный минет.

Игра проста, мы академики (Сашка Мамут)

И действительно — а х*ли тут? И животворящая жижа немерянного баблища затекате завортнюк. Тьфу, за воротник! Мал заворотник, да дорох!

Посему -

Присоединяйтесь, барон! Незаметно присоединяйтесь! (Т.С. Мюнхгаузен)

Удивительно, но всем -

Чистого неба и Славной охоты!

( Читать дальше )

У Сбербанка проблемы!?

- 23 сентября 2024, 20:22

- |

Сбербанк опубликовал финансовые результаты по РСБУ по итогам 8 месяцев 2024 года: чистая прибыль достигла 1 трлн рублей

Чистые комиссионные доходы выросли на 8% год к году; чистые процентные доходы выросли на 15 с лишним % год к году.

При этом росли как розничный, так и корпоративный кредитный портфели вместе с количеством активных клиентов.

Но не забываем про риски Сбера: например, снижение выдачи ипотеки после сворачивания льготных программ; рефинансирование и риски невозвратов по кредитам (на этот случай есть резервы); снижение корпоративного кредитования стратегических отраслей и т. д, и т.п.

Это всё в совокупности может привести к снижению маржи и прибыли банка. Что уже и начинается.

Совсем недавно Греф высказывался про снижение после отмены массовой льготной ипотеки. Он отметил в виде прогноза, что падение по ипотеке составит примерно в 40% по итогам года. Очевидно, что подпортит показатели и розничное кредитование населения.

Экосистема «Финансовая Независимость»: t.me/fndb777/2235

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал