УКраина

Отмена пошлин в Украине. В чём профит?

- 26 октября 2019, 08:53

- |

Я вот думаю что гораздо выгоднее не вливать бабло в КрымНаш и строить МОСТ В НИКУДА, а покупать Катепилларский Экскватор со скидкой, купить вакуумный насос из США для своих лабараторий.

Выгодно купить Качественный товар мадан ин ЮСА как в 90-е и щеголять на этом.

Между прочим мы и войну вытянули благодаря качественным товарам из юсы.

Давайте устраивайте дискус хорошо сейчас там где нас нет,

или лучше еще увеличить количество сотрудников росгвардии для достижения роста ввп от количества пойманных кладмэнов.

я ведь прав на счет роста ввп и увеличения раскрываемости преступлений и роста количества пойманных и штрафанутых людей?

Кто в теме, тот сейчас как всегда скажет да это не выгодно украине.

Зато нам выгодно хавать сыр-ный продукт по цене пармезана досанкционного.

- комментировать

- Комментарии ( 42 )

ФРС продает доллары. Что делать инвестору?

- 21 октября 2019, 09:31

- |

Фондовые рынки США продолжают отыгрывать начало политики количественного смягчения ФРС. Хотя сама ФРС, говорит, что это краткосрочные меры, но вливание по 60$ млрд. в экономику покупая краткосрочные гособлигации (T-bills) явно говорит об обратном. Поэтому сейчас экономика США находится в переходном цикле – в начало рецессии, можно ожидать еще снижение котировок на фондовые индексы США (S&P500, DowJones, NASDAQ100 и др.), падение доллара и рост цен на облигации.

На этой неделе, также ожидаем заседание ЕЦБ, уже с новой главой – Кристин Лагард. Думаю, что услышим позитивную речь о будущем Европейской экономики, что простимулирует укрепление евро. В то же время, политики стимулирования экономики, которую запустил М.Драги будет продолжаться и в скором будущем сможем увидеть еще снижение ставок по депозитам.

В России же, ожидаем заседание ЦБ и решение о процентной ставке, которая, по всей видимости, останется неизменной. Учитывая сильное укрепление курса рубля и сезон отчетности в РФ (кстати, в США он тоже начался) мы можем увидеть постепенное падение курса российского рубля по отношению к доллару и, особенно, к евро.

Общий вывод: падение доллара по отношению к другим валютам.

Более подробно по США, Европе, Британии, Украине и Российской Федерации смотрите в видео.

Нда... Украина - это не Россия

- 15 октября 2019, 19:26

- |

Давно обратил внимание на то, что риторика укро-пропагандистов почти полностью совпадает с риторикой наших либералов. У первых это: "санкции-шманкции, рашка скоро развалится", у вторых — "санкции-шманкции, фсё пропало". Иными словами, общий лейтмотив сводится к тому, что "Экономика России разорвана в клочья, Россия разваливается, в России всё плохо и т.д. и т.п.". Ничего удивительного в этом нет, ибо методичка — общая, и пишется в одном месте, на далёкой Вашингтонщине.

Но этот пост не об осточертевшей всем Вукраине, и не о пропаганде-контрпропаганде (хотя, и то, и другое, имеет место быть), а о полезных фактах и цифрах российской экономики (всё это я честно стырил с другого форума).

ПИИ

Хохол пишет:

«В разных источниках видел разный показатель обьема прямых иностранных инвестиций в Россию в 2018-м году. В российских СМИ пишут что было 1,8 млрд.долларов, другие показывают 7-8 млрд.долларов, а вот раньше в 2012-м этот показатель был 70 млрд.долларов.

( Читать дальше )

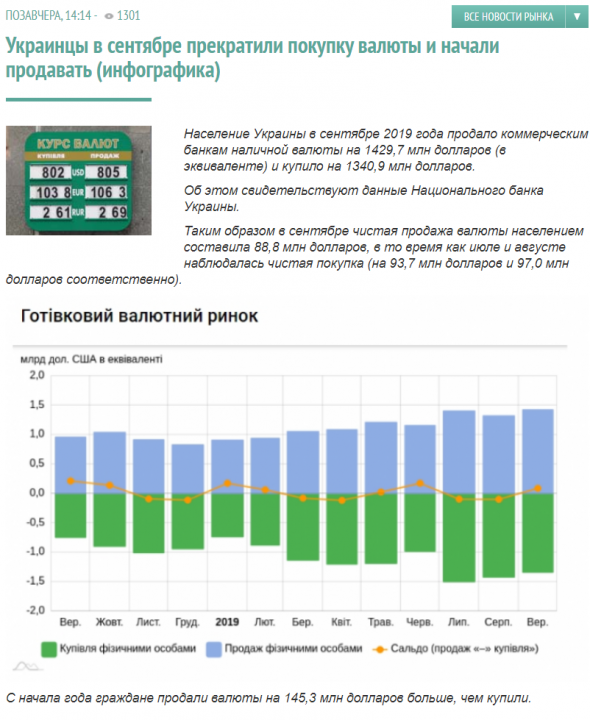

Украинцы в сентябре прекратили покупку валюты и начали продавать (инфографика)

- 07 октября 2019, 10:55

- |

Хватит опять валить всё на санкции

- 06 октября 2019, 14:32

- |

Но логика авторов просто поражает: «раз санкции ввели в 2014-м и с этого же года падает уровень жизни, значит есть причинно-следственная связь». Только ПСС эту никто предъявить не может, всё ограничивается общими словами. Подробно писал на эту тему ещё на 5-летие крымнаша. Вот самый важный кусок текста.

Экономические проблемы возникли в России гораздо раньше, и в 2014 году они готовы были проявиться, поскольку резкое падение цен на нефть было предопределено техническими факторами, поэтому Крым был не причиной кризиса, а возможностью свалить на него этот кризис. Девальвация рубля шла ровно по той же траектории, что и падение нефти,

( Читать дальше )

Суд ЕС запретил «Газпрому» использовать газопровод Opal на полную мощность

- 01 октября 2019, 08:59

- |

Подробнее на РБК:

www.rbc.ru/newspaper/2019/09/11/5d776a4e9a79471860da43e0

Доллар-гривна. Причины укрепления и дальнейшие перспективы.

- 27 сентября 2019, 18:41

- |

С начала этого года украинская валюта укрепилась приблизительно на 14%.Для тех, кто отслеживают ситуацию с российским рублём подобное развитие не выглядит чем-то необычным.

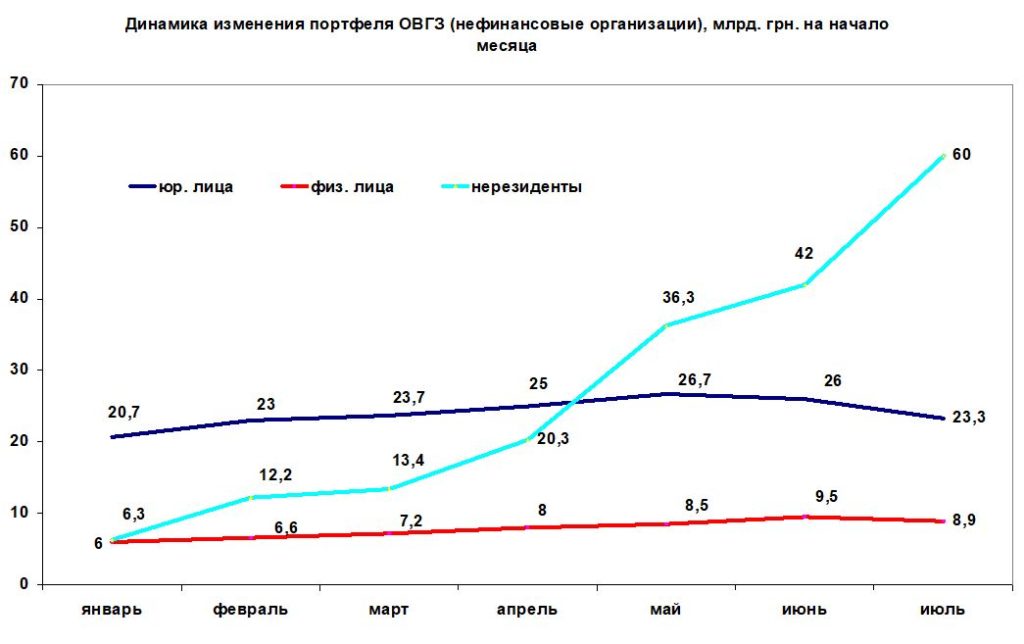

Начиная с января идёт активный приток средств нерезидентов на рынок облигаций внутреннего государственного займа (ОВГЗ) (аналог ОФЗ). Эта динамика показана на графике выше .

После завершения коррекция на американском рынке (декабрь 2018), когда настроения были крайне медвежьими и опять начали звучать сравнения с 2008 -ым и даже 1929 – ым , от ведущих мировых ЦБ подошли деньги ( более подробно этот вопрос ) начался новый цикл роста. Инвесторы ещё раз убедились, что банкиры “могут всё”, краха и обвала не допустят, что вроде как наглядно показали. Денег много, в ситуации, когда доходность огромного количество долга около нуля или вообще в минусе,

( Читать дальше )

Нафтогаз снижает цену газа для потребителей в сентябре на 3% — до 4493,64 грн за 1000 кубометров

- 13 сентября 2019, 18:17

- |

НАК “Нафтогаз Украины” рассчитала новую цену природного газа для нужд населения и других потребителей по ПСО (Положение о возложении специальных обязательств), которое будет действовать в сентябре.

Новая цена рассчитана в соответствии с постановлением Кабинета Министров Украины.

Цена газа, по которой Нафтогаз продает его в сентябре газсбытам и поставляет потребителям по ПСО, определена на уровне 4 493,64 грн за тысячу кубометров (без учета НДС и транспортных расходов). По сравнению с августом стоимость газа уменьшится на 3,4%.

Конечная цена газа в регионах Украины зависит от тарифа на распределение газа, установленного НКРЭКУ для соответствующего обл- или горгаза. Поставщики газа обязаны информировать своих потребителей о конечной цене.

В целом с апреля этого года цена, по которой Нафтогаз продает газ для нужд населения и других защищенных потребителей (ПСО), снизилась почти на 28%.

Справка:

В июне 2019 года «Нафтогаз» отпускал газсбытам природный газ для нужд населения по единой цене 6299,00 грн/тыс.куб.м (без НДС).

В июле цены на газ для населения снижены до 4905,675 грн/тыс. куб.м. без НДС.

В августе «Нафтогаз» снизил отпускные цены на газ для газсбытов, который они должны поставить населению, до 4653,544 грн/тыс. куб.м без НДС. Это примерно на 5,14% ниже, чем в июле.

Почему США, Польша и Украина заключили газовое соглашение.

- 02 сентября 2019, 14:29

- |

Судя по всему весь банкет будет проходить за счет Украины, США поставляют дорогой газ в Польшу, Польша делает свою наценку, и поставляет на Украину. А Украина платит за все втридорога. Видимо у Украины еще есть ресурсы, которыми она может расплатиться.

Когда украинские заробитчане вернутся домой: мнение эксперта

- 02 сентября 2019, 14:14

- |

Люди – один из главных источников создания внутреннего валового продукта. Их выезд – это предвестник будущего экономического спада, рассказал Анатолий Амелин, директор экономических программ Украинского института будущего.

“Уже испытываем дефицит кадров. Несколько инвесторов, которые построили в Украине заводы, не смогли найти необходимое количество работников. В Мариуполе много вакантных мест на промышленных предприятиях”, – объясняет Амелин.

Он добавляет, что дефицит кадров больше чувствуют промышленные и производственные предприятия.

“Если экономика будет расти медленно – 2-3% в год, то через 5 лет нас ждет глубокий экономический кризис. В стране практически не останется трудоспособного населения. В той же Польше зарплаты будут два-три раза выше. Люди будут еще активнее уезжать работать за границу и забирать с собой семьи. Тогда заробитчане больше не будут перечислять деньги домой”, – отмечает эксперт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал