ФОНДОВЫЙ РЫНОК

ВТБ — выбор подписчиков

- 18 июля 2019, 16:17

- |

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на ВТБ.

ВТБ — второй по величине активов российский банк. Основан в 1990 г. как Банк Внешней торговли, сокращенно — Внешторгбанк. После преобразования Внешторгбанка в открытое акционерное общество в 1998 практически все акции (96,8%) кредитной организации принадлежали государству в лице Центробанка, однако через четыре года акции были переданы Федеральному агентству по управлению государственным имуществом.

С 2006 г. Внешторгбанк и большинство одноименных дочерних предприятий носит нынешнее название — ВТБ. В 2007 ВТБ провел IPO. В процессе первичного размещения были размещены акции в количестве 22,5 % от всех акций ВТБ.

Финансовые результаты:

Чистая прибыль ВТБ за I кв. 2019 г. упала на 16,2% до – 46,5 млрд руб. по сравнению с I кв. 2018 г. Снижение чистой прибыли связано с сокращением чистого процентного дохода, а также снижением прочих операционных доходов на 22%, что частично компенсировалось снижение расходов на создание резервов и сокращением расходов на содержание персонала и административные расходы. Чистые процентные доходы за I кв. 2019 г. снизились на 10,4% по сравнению с I кв. 2018 г. и составили 104,2 млрд руб. Чистая процентная маржа снизилась на 90 базисных пунктов (б.п.) по сравнению с I кв. 2018 г — до 3,2%. Чистые комиссионные доходы группы ВТБ за I кв. 2019 г. снизились на 1,4% по сравнению с I кв. 2018 г. и составили 21,6 млрд руб.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 15 )

Как долго будет расти фондовый рынок и что интересно прямо сейчас?

- 15 июля 2019, 18:40

- |

Все очевидно бывает только задним числом, когда на истории можно сказать «тут 100% надо было покупать (продавать)». Сильно сложнее распознать правильные действия в настоящем моменте. Предлагаю рассмотреть несколько ключевых факторов в текущей ситуации, на которые можно опереться при принятии решений.

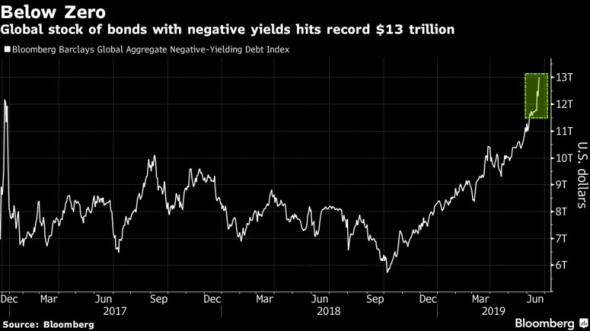

Монетарная политика. ФРС вероятно понизит ставку на 25бп в этом году, рынок закладывает 50, но судя по последней статистике, этот сценарий менее вероятен. ЕЦБ готова вновь включить станок, а Япония его даже не выключала. Все это приводит к тому, что сейчас в системе находится долговых инструментов на более чем 13 триллионов$ с отрицательной доходностью, и, судя по монетарной политике, этот объем продолжит расти:

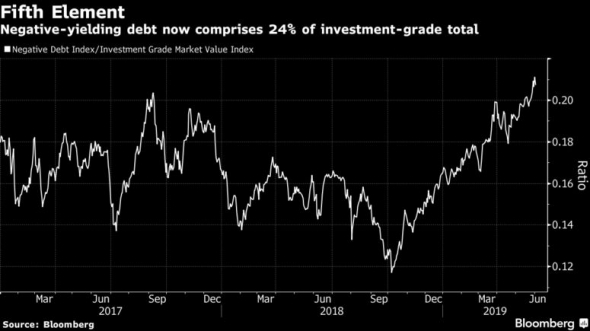

Чтобы понять, насколько это много, стоит сравнить этот объем со всем рынком бондов инвестиционного рейтинга. Так вот, текущие уровни являются рекордными, и долг с отрицательной доходностью занимает 24% от всего рынка investment grade:

( Читать дальше )

Детский мир, как защитный актив

- 11 июля 2019, 15:20

- |

В этот раз в рубрике «Выбор компании по просьбе подписчиков» остановились на Детском мире.

Детский мир — сеть сети розничных магазинов по продаже детской одежды, обуви, колясок, детских сидений, игрушек и других товаров. Компания продает свою продукцию по всей территории России. В 2011 г. компания также открыла фирменный интернет-магазин, где можно заказать детские товары с доставкой. Бренд является самой узнаваемой сетью детских магазинов в стране.

Открытие первого магазина под названием Детский мир состоялось в сентябре 1947 г. в Москве по улице Кирова и был филиалом ЦУМа. Спустя десять лет был открыт «Центральный детский мир» недалеко от станции Лубянка. А уже 10 февраля 2017 г. Детский мир провёл IPO на Московской бирже, старт торгов начался с 85 руб. за акцию.

Финансовые результаты:

( Читать дальше )

Ну что товарищи инвесторы, похоже нас скоро станет меньше.

- 10 июля 2019, 18:51

- |

Глава Банка России Эльвира Нибиулина захотела ограничить россиянам доступ к фондовым рынкам и запретить популярные способы приумножения капитала, а также доступ к многочисленным финансовым инструментам и активам. Банк России лоббирует жесткое распределение инвесторов на категории, в результате этой реформы большинство инвесторов-физических лиц лишатся доступа к бумагам иностранных компаний, например Apple, Alphabet (Google), Alibaba, Tesla. Об этом сообщает принадлежащее Георгию Березкину РБК со ссылкой на участников рынка.

Регулятор лоббирует жесткие поправки в закон «О рынке ценных бумаг», они кардинально меняют категории инвесторов, которые работают на российском рынке. Вместо квалифицированных и неквалифицированных инвесторов появятся четыре категории: неквалифицированный особо защищаемый и простой инвестор, квалифицированный простой и профессиональный инвестор.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал