ФРС

ФРС против Covid-19

- 14 июня 2020, 07:04

- |

- комментировать

- Комментарии ( 0 )

ФРС сократил вливания, рынки -7%

- 12 июня 2020, 17:37

- |

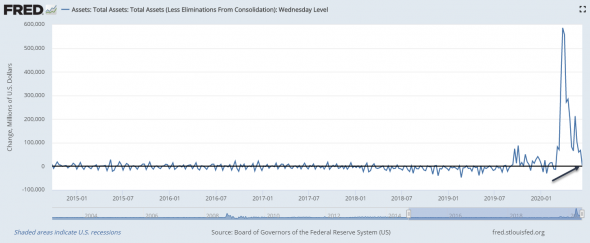

За последнюю неделю мы видим, что фед добавил всего чуть более $3млрд, и рынки тут же отреагировали резким снижением. Три миллиарда в неделю, это 12 в месяц, вполне себе куе, но в сравнении с сотнями миллиардов, вливаемых ранее, это кажется крохами.

Судя по такой реакции можно понять, что на одних спекулянтах из Robinhood долго расти рынки не смогут (кто-то только что осознал, что рынки это не только легкие прибыли, но еще и легкие потери и не такие уж легкие депрессии). Если посмотреть на историю за долгие годы, то можно увидеть корреляцию динамики фондовых рынков, и уровнем ликвидности, который задают монетарные и фискальные власти. Подробнее про это и перспективы монетарной политики рассказывал в последнем видео.

Как будет действовать фед дальше и какая сейчас стратегия? Не смотря на текущее снижение активности, вариантов, кроме как продолжать вливать ликвидность, у ФРС нет. Но и тешить самолюбие спекулянтов легкими заработками ФРС тоже не будет. Скорее всего, ФРС будут поддерживать стабильность рынков до тех пор, пока экономика не начнет показывать органический рост, и финансовые результаты компаний не подтянутся до текущих оценок.

Если понравилась заметка, подписывайтесь на мой Telegram канал, там вы найдете больше полезной информации по рынкам, а так же конкретные торговые и инвестиционные идеи.

Страх и жадность на фондовом рынке США

- 12 июня 2020, 16:04

- |

Скорость с которой фондовый рынок США подошел к очередному перегреву впечатляет — на это потребовалось всего несколько месяцев. Что особенно важно, на рынок хлынули простые инвесторы. Количество пользователей ритейл-брокера Robin Hood с открытыми позициями на американском фондовом рынке растет в геометрической прогрессии:

(Количество пользователей ритейл-брокера Robin Hood с открытыми позициями на американском фондовом рынке (зеленая линия) растет в геометрической прогрессии.)

Поисковые запросы в Google по словосочетаниям «day trading» и «call options» также бьют рекорды:

( Читать дальше )

Почему ФРС спасет только богатых? Детали монетарной политики Федрезерва и будущее фондовых рынков.

- 12 июня 2020, 07:47

- |

Самым большим ограблением простых людей в истории называют текущую политику Федрезерва, ведь сливки от нее получает лишь небольшая прослойка самых богатых слоев населения.

И эта политика создает не только социальное напряжение, но еще и ограничивает будущий рост экономики, за счет ее вмешательства в естественные процессы кредитного цикла.

Более подробно про эти процессы, а также о том, как выглядит текущая монетарная политика, и какие изменения ее ждут, поговорим в этом видеоролике. Кроме того разберем алгоритм работы ФРС в кризисные моменты и его влияние на будущее фондового рынка.

( Читать дальше )

Итоги недели 11.06.2020. Заседание ФРС. Курс доллара и нефть

- 11 июня 2020, 19:44

- |

Как экономика разойдётся с фондовым рынком

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Ключевые выводы заседания ФРС. Почему не будет отрицательных ставок?

- 11 июня 2020, 15:24

- |

Итак, сначала ключевые выводы:

— Ключевые ставки без изменений, месячные покупки трежерис и MBS (QE) будут проводиться «по крайней мере с текущим темпом»;

— Ставка по федеральным фондам будет оставаться в диапазоне 0-0.25% очень долго, пока FOMC «не будет уверен, что экономика пережила недавние события и на траектории роста к целевым показателям безработицы инфляции»;

- Согласно медианному прогнозу, ставка будет оставаться на нынешнем уровне по крайней мере до конца 2022 года. Всего 2 члена комитета из 17 ожидают повышение ставок в 2022 году;

— Никто из чиновников не рассматривает отрицательные ставки (на то есть солидные причины).

После майского отчета NFP, который пошатнул позиции даже самых убежденных всепропальщиков, было действительно трудно отмести подозрения, что траектория восстановления экономики США примет форму V. ФРС вчера пресекла на корню эти подозрения, что стало формальным сигналом к распродаже сегодня.

( Читать дальше )

Быки выдохлись, а жадных побрили. Все как всегда

- 11 июня 2020, 11:24

- |

Пост от 9 июня на смартлабе оказался пророческим

В очередной раз срабатывает правило покупки на слухах, а продажи на фактах.

Рынки были перегреты, выступление ФРС как кульминация, коррекция — естественный процесс после стольких дней роста.

Но многие этого предпочли не замечать, не зря говорят, что жадность быков слепа, а теперь затуманенное зрение начинают прояснять подгоном негативных новостей:

📌 Снова заговорили про 2 волну вируса, да и плато, какое — то не плато. В регионах РФ 🇷🇺 пустых коек, к слову, меньше что — то не становится.

📌 Пауэлл вспомнил про ужасный 2 квартал, как будто об этом никто не знал. Все прекрасно знали, но большинство просто не захотело помнить об этом.

📌 Снова высокие запасы нефти 🛢 в нефтехранилищах и обострения отношений с Китаем.

И делают это именно в тот момент, когда это выгодно — не стройте иллюзий по принципам работы рынков.

( Читать дальше )

Bastion Review, США: заседание ФРС, рост Tesla, падение Starbucks от 11.06.2020

- 11 июня 2020, 10:02

- |

🏦 Заседание ФРС

ФРС не планирует повышать ставку до конца 2022 года. По итогам заседания в среду регулятор оставил ее на уровне 0-0,25%. Также ФРС продолжит покупать гособлигации на баланс темпом в $80 млрд в месяц, ипотечные облигации — на $40 млрд в месяц. В целом ожидаемо мягкая риторика без значительных изменений в политике.

🚗Tesla +9%

Акции компании обновили максимум, превысив $1000. С момента твита Маска в мае, что «стоимость Tesla слишком высока», рост составил около 40%. Одни аналитики пишут, что рост вызван планами начать массовое производство электрического тягача Tesla Semi, другие вспоминают о росте продаж в Китае, третьи — о новой «супербатарее». Скорее всего, это просто бум, эйфория и иррациональный оптимизм.

☕️ Starbucks -4,1%

Компания закроет около 400 кофеен в Северной Америке из-за пандемии и экономического спада. Взамен обещают открыть новые точки с ориентацией «на вынос». За квартал, заканчивающийся 28 июня, ожидают падения выручки в 2 раза и убыток в 64-79 центов на акцию. Прогноз хуже ожиданий аналитиков.

( Читать дальше )

ФРС сохранила ставку и покупки

- 11 июня 2020, 06:11

- |

ФРС сохранила ставку на уровне 0-0,25%. Решение принято единогласно. Ставка ожидается стабильно низкой до конца 2022 года. ФРС рассматривает отрицательную ставку как рискованную для банковской системы. Долгосрочный прогноз по ставке – 2,5%. ФРС также ожидает падения ВВП США в 2020 году на 6,5% и его роста в 2021 на 5%.

ФРС сохранила ставку на уровне 0-0,25%. Решение принято единогласно. Ставка ожидается стабильно низкой до конца 2022 года. ФРС рассматривает отрицательную ставку как рискованную для банковской системы. Долгосрочный прогноз по ставке – 2,5%. ФРС также ожидает падения ВВП США в 2020 году на 6,5% и его роста в 2021 на 5%.Основной интригой в релизе американского регулятора стало сохранение темпов покупок казначейских и ипотечных облигаций, которые до этого постепенно снижались. Сохранение означает, что в месяц ФРС будет пополнять баланс примерно на 180-200 млрд.долл. Мотивировка гласит: «В ближайшие месяцы ФРС будет увеличивать свой портфель (казначейских и ипотечных облигаций) как минимум текущими темпами, чтобы обеспечить гладкое функционирование рынка».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал