ФРс

Защищает ли инвестирование в золото от инфляции?

- 01 апреля 2021, 14:25

- |

Жёлтый металл обладает несколькими свойствами, в том числе безопасным вложением перед лицом растущий рисков на фондовом рынке, что позволяет застраховать инвестиционный портфель от убытков. Золото также позволяет «застраховаться» от инфляции, что является серьезной проблемой на данный момент, учитывая меры, принятые центральными банками, а также планы государственного стимулирования и макроэкономические данные по странам во всём мире. Как объяснить падение золота, несмотря на опасения относительно инфляции? Каковы перспективы драгоценного металла в таком контексте?

Грядёт инфляция. Предупреждающие знаки.

Несколько сигналов указывают на предстоящий всплеск инфляции, в том числе и макроэкономические данные США. Первым предупреждающим сигналом стали данные по розничным продажам в штатах, которые намного превзошли ожидания, подкрепленные чеками стимулирования, распределёнными среди американских домохозяйств. Продажи выросли на 6%, а прогноз был на 1% – это тоже ухудшило инфляционные ожидания.

Ещё одно подтверждение – еженедельные данные по заявкам на пособие по безработице. Они оказались значительно ниже ожиданий. Месяц назад было 730 000 заявок (ожидалось 820 000). Однако к этим данными нужно отнестись настороженно. Недавнее аномальное похолодание привело к закрытию многих офисов из-за нехватки энергии, что могло способствовать замедлению спроса. Кроме того, спрос на товары длительного пользования в январе подскочил на 3,4%, тогда как прогнозировался рост на 1,0%. Это был девятый подряд рост спроса на товары длительного пользования и самый большой с июля.

Помимо макроэкономических данных США, опасения по поводу инфляции усиливаются еще одним фактором: значительным ростом цен на сырьевые товары. Динамичный рост цен на промышленные металлы приводит к увеличению затрат компаний. Ввиду увеличения спроса этот рост затрат будет переложен непосредственно на потребителей. Тут ничего нового.

Последний немаловажный фактор, который усугубляет инфляционные ожидания, напрямую связан с рынком недвижимости. Цены на недвижимость в Соединенных Штатах выросли примерно на 15%, а индекс Индекс Кейса — Шиллера, который используется для измерения номинальной стоимости рынка жилой недвижимости в двадцати мегаполисах США, показывает рост цен на недвижимость в на 10%.

Как связаны инфляция и цены на золото?

Золото долгое время рассматривалось как средство защиты от инфляции, потому что теоретически физическое золото сохраняет свою ценность с точки зрения относительных цен в контексте ограниченного предложения желтого металла по сравнению с предложением бумажных денег, которое само по себе почти неограниченно. Однако после финансового кризиса 2008 года эта корреляция между инфляцией и ценами на золото значительно сократилась.

Инфляция повышает доходность облигаций

Инфляционные опасения напрямую влияют на долгосрочные ставки в США. Таким образом, макроэкономические данные из Соединенных Штатов подняли доходность 10-летних облигаций до уровней, которые не пересматривались с февраля 2020 года, до того как пандемия распространилась по всему миру. Повышение доходности влияет на настроения рынка. До этого дивидендная доходность была выше, чем доходность по облигациям. В настоящее время акции утратили это преимущество. Конечно, это не означает, что инвестирование в облигации будет более прибыльным, чем вложение в фондовый рынок, поскольку есть и другие факторы, которые следует принимать во внимание, такие как, например, скорость увеличения прибыли компании в результате экономического роста. Однако это не меняет того факта, что повышение доходности 10-летних казначейских облигаций примерно до 1,50% уже вызывает серьёзные опасения относительно дальнейшего развития ситуации. Очевидно, что ФРС оказывает влияние на цену золота, и это влияние может быть связано с взаимосвязью между золотом и рынком облигаций, особенно с доходностью 10-летних облигаций.

Фактически, корреляция между доходностью и ценами на золото обнаружилась в конце 1980-х годов и с тех пор продолжает укрепляться. Эта отрицательная корреляция между доходностью 10-летних американских облигаций и желтого металла объясняет текущую коррекцию по драгоценному металлу, находящуюся под давлением с начала роста ставок. Цены на золото в настоящее время движутся в краткосрочном нисходящем тренде, не подвергая сомнению основную тенденцию, которая остается бычьей. Возможное дальнейшее снижение может стать возможностью для долгосрочных инвесторов вложиться в драгоценные металлы, ожидая предстоящего бычьего прорыва.

- комментировать

- ★1

- Комментарии ( 0 )

USDCAD вырастет: Канада возвращается к блокировке

- 01 апреля 2021, 11:46

- |

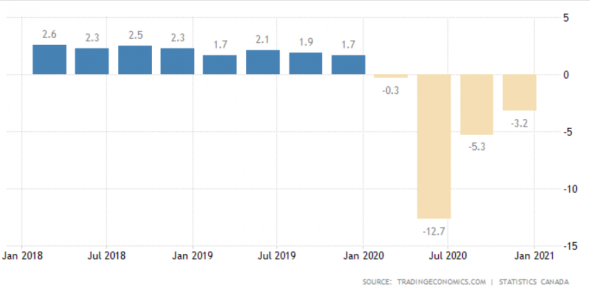

Борьба с коронавирусом идет с переменным успехом: в то время как одни страны испытывают рост экономической активности благодаря успехам вакцинации, другие — вынуждены вновь закрыть общественные заведения. Канада на этот раз попала в список отстающих.

Сегодня премьер-министр Онтарио Даг Форд выступит с официальным заявлением, требующим закрытие спортивных залов, парикмахерских и ресторанов сроком на 28 дней, начиная с 3 апреля. Дополнительные ограничения наложат на работу продуктовых магазинов. В провинцию Онтарио входит столица Оттава и Торонто – одни из самых густонаселенных городов. Блокировка болезненно ударит по сектору услуг, на который приходится до 70% ВВП Канады.

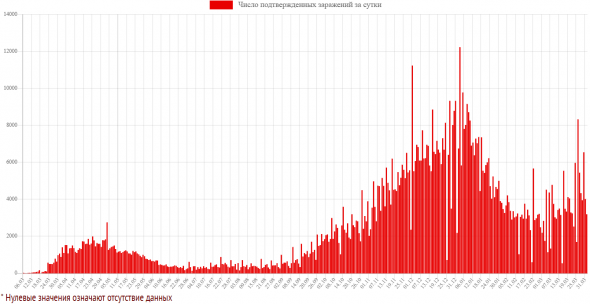

Блокировка – вынужденная мера для ограничения распространения коронавируса. Принятые в декабре жесткие меры показали свою эффективность: число заболевших за сутки снизилось с 10 тыс. до 5 тыс. в феврале, однако сейчас вновь наблюдается рост.

( Читать дальше )

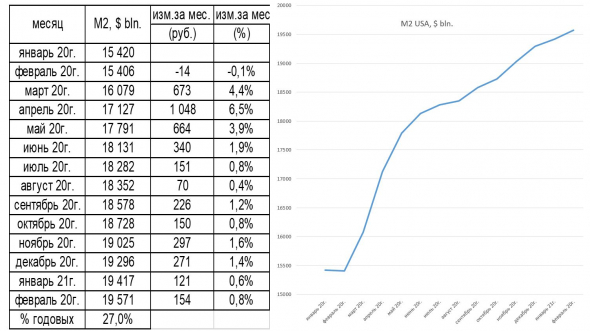

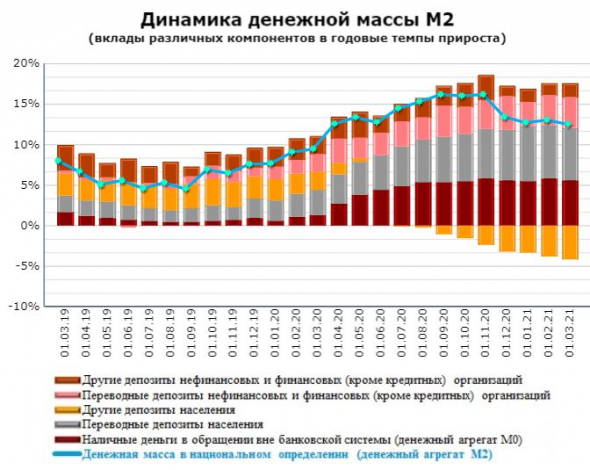

Динамика изменения денежной массы М2 в США и в РФ

- 31 марта 2021, 21:45

- |

с марта 2021г. обновляется ежемесячно.

Динамика М2 США.

В марте — мае 2021г. коррекцию на рынках залили деньгами: М2 за 3 мес вырос на $2,4 трлн. (+16%).

За последние полгода, темп роста М2 в США около 15% годовых.

В РФ темп роста М2 также около 15% годовых

( Читать дальше )

Почему снижается EURUSD

- 30 марта 2021, 11:33

- |

Европа и США погрузились в кризис примерно в одно время, но вот скорость выхода из него у регионов сильно отличается. Успехи западной стороны в вопросах вакцинации и монетарного стимулирования привели к более быстрому экономическому восстановлению.

Вчера Джо Байден объявил, что 90% взрослого населения смогут вакцинироваться в пределах 8 км от дома. Эти условия планируется претворить в жизнь уже через три недели, а к 1 мая эту возможность должны иметь все граждане. На текущий момент США занимают второе место в мире по числу вакцинированных на 1 млн жителей, уступая только ОАЭ, а по абсолютному показателю лидируют: 143 млн привившихся.

Скорость вакцинации имеет первостепенное значение для восстановления сектора услуг, наиболее пострадавшего от всеобщей самоизоляции. Успехи США в этом направлении находят отражение как в фактических показателях ВВП, так и в прогнозных значениях. В IV квартале 2020 года темпы роста ВВП отстали от аналогичного периода 2019 года на 2,4%, тогда как для ЕС просадка составила 4,9%. Прогнозные значения по темпам роста ВВП на 2021 год для США составляют 6,5% (оценка S&P), а для ЕС – 4,0% (оценка ЕЦБ).

( Читать дальше )

20/80, а не 60/40. Исследование предлагает резкое увеличение доли облигаций

- 29 марта 2021, 13:49

- |

Идея заключается в том, чтобы в текущем контексте установить оптимальное распределение классов активов. Это распределение предполагает увеличение доли долгосрочных казначейских облигаций США до 80% и сокращение доли акций до 20%. Такой портфель 20/80, вероятно, обеспечит доходность 13,6% к тому времени, когда эти облигации и акции вернутся к своей стоимости. Такая доходность выше, чем при распределении портфеля, в котором 60% занимают акции и 40% облигации. В случае увеличения доли 30-летних облигаций до 45% (55/45) доходность может достичь 20%, что на 17,3% выше контрольного показателя.

Против течения

В то время как многие считают, что государственные облигации выдохлись и им нечего больше предложить, эти расчёты вызывают, мягко говоря, удивление и заслуживают рассмотрения. Один из авторов исследования утверждает, что сегодня 10-летние казначейские бумаги выше их справедливой стоимости на 15–20 базисных пунктов, в то время как акции переоценены на 7–9%. Этот анализ носит исключительно «ценностный» характер. Так как в контексте, когда основные показатели остаются стабильными (уровень инфляции, процентная ставка, экономический рост и так далее), история показывает, что различные активы, как правило, возвращаются к своей справедливой стоимости. Когда эти две основные категории активов восстановят свою справедливую стоимость, предполагается, что инвесторы, скорее всего, получат доход в размере 13,6% (при разделении 20/80) или даже 20% (разделение 55/45).

( Читать дальше )

Время повышать налоги. Обзор на предстоящую неделю от 28.03.2021

- 28 марта 2021, 22:01

- |

По ФА…

1. Nonfarm Payrolls, 2 апреля

ФРС поставила своей главной целью достижение максимальной занятости, именно от быстроты восстановления рынка труда США зависит время начала сворачивания программы QE с учетом, что рост инфляции в этом году гарантирован.

Если в ближайшие месяцы рост количества новых рабочих мест будет около миллиона человек или более, то ФРС может предупредить рынки об уменьшении размера программы QE с осени на заседании 16 июня.

Администрация Байдена рассматривает частичное открытие границ с середины мая, что должно привести к резкому увеличению найма компаниями, в этом случае рост новых рабочих мест около миллиона вполне логичен, но не факт, что такой рост будет в отчете за март, более логично увидеть резкий рост найма с апреля.

Перед публикацией мартовского нонфарма участники рынка не получат все косвенные данные, т.к. ISM услуг США выйдет 5 апреля.

Кроме того, в пятницу во многих странах выходной, т.е. публикация важного отчета будет происходить на тонком рынке, что может привести к алогичной реакции рынка, реакция по силе может не соответствовать качеству данных, а корреляция может быть нарушена, но рынки отыграют отчет в полной мере со следующей недели.

( Читать дальше )

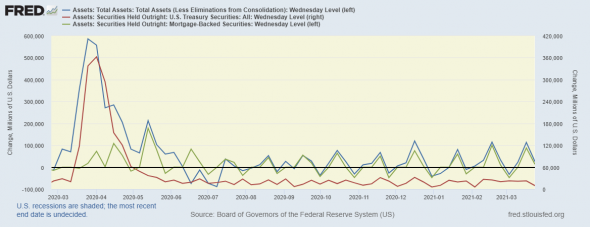

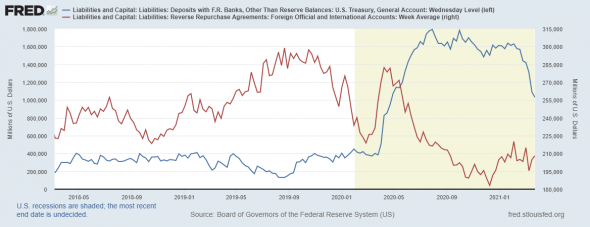

Состояние денежного рынка США и долларовой ликвидности

- 26 марта 2021, 11:39

- |

На неделе баланс ФРС вырос на 26 млрд долларов

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса трежерис.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Продолжаются активные манипуляции с ипотечными бумагами, при этом с госдолгом FOMC работает меньше.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Подкаст о почти прошедшем дне на рынках

- 25 марта 2021, 21:42

- |

🎙С вами снова Евген и новый подкаст о:

▪️Снова страх инфляции

▪️Рынок труда США

▪️Аукцион Облигаций на что обратить внимание?

▪️Криптовалюты.

▪️Нефть

▪️Фондовый рынок

▪️и другое

( Читать дальше )

Сигнал на покупку от Минфина США. Экономические циклы

- 25 марта 2021, 17:40

- |

❗️Во вчерашнем выступление главы ФРС и главы Минфина перед сенатом был забавный момент, который даёт нам понимание того, как будет дальше функционировать Уолл-Стрит. Грубо говоря, вчера нам инвесторам и трейдерам дали сигнал к действию.

🗣Сенатор Элизабет Уоррен спросила у главы Минфина Йеллен, даст ли Йеллен указание Совету по надзору за финансовой стабильностью рассмотреть вопрос о признании BlackRock фирмой, банкротство которой может угрожать финансовой системе США, так как BlackRock скопила огромное количество активов?

🗣На что Йеллен ответила:

Важно очень внимательно наблюдать за риском, связанным с отраслью управления активами, включая BlackRock. Вместо того, чтобы сосредотачиваться на конкретной компании, я думаю, что важно сосредоточиться на подобной деятельности и подумать о соответствующих ограничениях.

🙄Далее был срач и ругань Йеллен и Уоррен пытались перекричать друг друга, но Йеллен уходила от конкретного вопроса про BlackRock

( Читать дальше )

Ковид вернулся в новости и на рынок

- 25 марта 2021, 12:39

- |

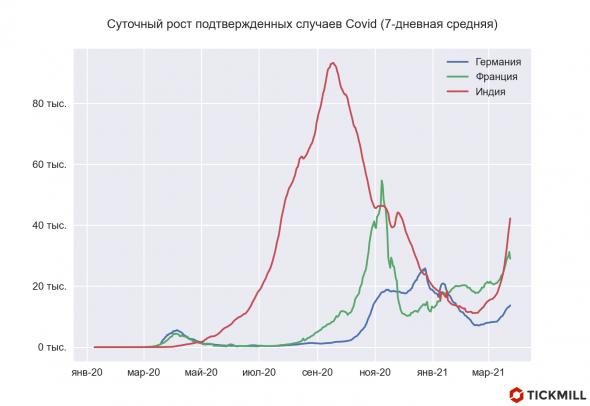

Американские индексы закрылись в минусе в среду, а нефть снова перешла в снижение, так как опасения по поводу третьей волны, мутаций коронавируса усилились из-за роста числа новых случаев. Дневной рост новых случаев в Германии, Франции и Индии набрал максимальные темпы за несколько месяцев:

В ряде других стран были зафиксированы рекордные значения суточного роста, что заметно провоцирует неуверенность на рынке.

Сомнения в эффективности вакцин против новых штаммов и задержки в поставках дополнительно ухудшили прогноз течения «третьей волны», что обострило неприятие к риску на рынках.

Спрос на длинные бонды развитых стран вырос, что видно из того, что доходность по ним продолжает снижаться. Очередной отскок нефти после двух обрушений был недолго живущим, сегодня котировки снова в красной зоне. Европейские индексы акций в умеренном минусе, а фьючерсы на американские индексы отскочили в четверг после того, как на американской сессии в четверг доминировал умеренный пессимизм.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал