ФРс

ФРС: качнули на $300 млрд

- 17 марта 2023, 09:22

- |

Новая программа Bank Term Funding Program (BTFP) зашла ударно, за неделю банки взяли в ФРС «кэша» на $303 млрд❗️, портфель ценных бумаг ФРС подсократила на $8 млрд, но на фоне раздачи программа QT, конечно потерялась.

Около половины банки взяли через Discount window, около половины BTFP. JPMorgan ожидает, что в ФРС занесут (по номиналу) бумаг на $2 трлн, что в общем-то совсем не исключено. Отдаешь в ФРС бумаги по номиналу, которые торгуются на 10-20-30% ниже номинала, получаешь под 4.3-4.5% кэш на год – дальше дело фантазии и смелости. И баланс расчистил и профит… так что посмотрим как оно будет продолжаться. Есть правда нюанс, ФРС берет только бумаги, купленные до 12 марта, сильно пирамидить не получится, но и без этого есть где разгуляться.

Минфин тоже добавил, но немного на фоне ФРС – всего $34 млрд сокращение депозитов, на счетах у него осталось еще $278 млрд на счетах в ФРС. Йеллен сказала – налогоплательщики платить ничего не будут и занесла во FDIC $40 млрд, еще $25 млрд – это взнос на гарантии ФРС по BTFP.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

markets report 17/3/23

- 17 марта 2023, 08:57

- |

Всем пятница! Выпуск 261

С последнего выпуска прошло пару дней за которые, вышли данные по инфляции, как для потребителей, так и для производителей. Оба показателя снизились, что хорошо типа инфляция продолжает припадать. CPI вышел как и ожидали, а PPI (инфляция производителей) даже ниже прогнозов, что еще лучше. Считается что PPI является предшественником CPI. Реакция на эти данные была умеренно позитивная. Все более менее подуспокоились, потому что вроде как банковский кризис миновал. FRC или первый республиканский, он же первый на вылет после плачевных крипто банков, вроде как оттолкнулся от своего локального дна в $20 потому что JP и MS подтвердили, что внесут ему на счет $30 ярдов чтоб поддержать ликвидность. То есть на этом пока банковская паника вроде как приостановлена. Но я бы не сказал, что вопрос окончательно закрыт, хотя бы потому что FRC на этой спасительной новости подрос на 10%. После падения на 84% за последнюю неделю едва ли этот рост можно назвать внушающим доверие, он больше похож на Dead cat bounce. Так же и большие парни типа JPM и BAC подросли, но находятся пока вблизи локальных минимумов, что немного настораживает.

( Читать дальше )

Банки США за последнюю неделю заняли у ФРС рекордные $165 млрд, неделей ранее они привлекли у ФРС всего $4.58 млрд

- 17 марта 2023, 07:48

- |

Источник: https://www.forbes.ru/finansy/486251-frs-za-nedelu-vydala-bankam-ssa-rekordnye-165-mlrd

В чем отличие сегодняшнего банковского кризиса от 2008?

- 16 марта 2023, 17:50

- |

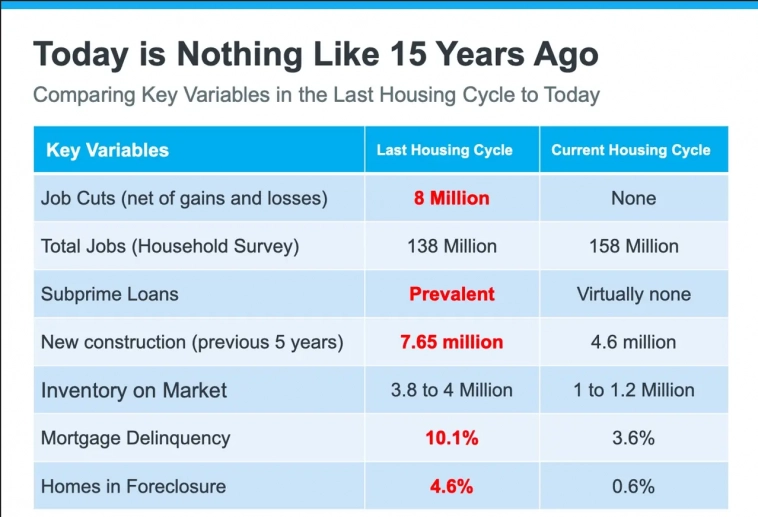

Новый кризис начался на прошлой неделе, когда Silicon Valley Bank, 16-й по величине банк в США и ключевой для технологического сектора, рухнул в пятницу после банковской паники. Федеральные банковские регуляторы взяли на себя управление банком, а министр финансов Джанет Йеллен объявила, что FDIC защитит вкладчиков обоих банков. На этой неделе акции почти всех американских и европейских банков испытали сильное падение, а многострадальный Credit Suisse оказался на грани банкротства. И буквально все заговорили о повторении 2008 года. Но в чем отличия?

✔ Разные причины

Финансовый кризис, вызвавший Великую рецессию 2008 года, был одним из самых тяжелых экономических спадов в истории США и Европы. Крах ипотечного рынка в США привел к нехватке ликвидности в мировой банковской системе и резкому падению банковского кредитования. Проблемы, возникающие в настоящее время, вызваны спадом в технологическом и криптовалютном секторах, и наблюдаются в нескольких малых и средних банках, которые оказались втянутыми в спад в технологическом секторе и крах рынка криптовалют.

( Читать дальше )

ФРС хочет вернуться к нормальной жизни.

- 16 марта 2023, 16:51

- |

Автор: Мюррей Ганн

ФРС хочет вернуться к нормальной жизни.

На приведённом графике показано, насколько странными были последние пятнадцать лет в финансовом мире. «Реальную» ставку по федеральным фондам можно измерить несколькими способами. Здесь используется ставка по федеральным фондам (учетная ставка центрального банка) за вычетом годовой скорости изменения в серии Core PCE. Это означает расходы на личное потребление, исключая продукты питания и энергию. Немного многословно, поэтому Core PCE будет достаточно.

( Читать дальше )

Тёпленькая пошла :)

- 16 марта 2023, 15:02

- |

Для спасения банковской системы США туда могут «влить» $2 трлн.

Программу экстренного кредитования банков для преодоления кризиса обсуждает ФРС.

Что означает крах Silicon Valley Bank (SVB) для ФРС

- 16 марта 2023, 14:47

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Даже если крах нескольких банков не перерастет в полномасштабный системный кризис, он, более чем вероятно, вызовет кредитный кризис. Это повышает риск того, что экономика США столкнется с более значительными трудностями, что ускорит необходимую дезинфляционную корректировку. При таких обстоятельствах имеет смысл, что фьючерсные рынки сейчас считают маловероятными дополнительные повышения ставок от ФРС и вместо этого ожидают снижения ставок позднее в этом году.

Внезапный крах американского Silicon Valley Bank (SVB), который многие годы был неотъемлемой частью Кремниевой долины, вызывает множество вопросов о том, какими могут быть последствия как для банковской отрасли и технологического сектора, так и для дальнейшей политики ФРС. Проблемы SVB отчасти связаны с агрессивным ужесточением денежно-кредитной политики ФРС. Существенное повышение процентной ставки за последний год привело к росту доходностей облигаций и, соответственно, к снижению стоимости бумаг в портфелях банков. Нереализованные убытки по облигациям, а также отток средств клиентов с депозитов стали одной из основных причин краха банка.

( Читать дальше )

Рынки процентных ставок охватила волатильность, поскольку трейдеры ждут от ФРС смягчения — The Financial Times

- 16 марта 2023, 14:27

- |

Инвесторы рассчитывают на то, что Федеральная резервная система снизит процентные ставки в этом году. Между тем паника и хаос ведет к лихорадочной торговле и мешает нормальному функционированию рынков.

Колебания оказались настолько сильными, что ведущая фьючерсная биржа в США приостановила торги некоторыми контрактами на процентные ставки. Трейдеры, отказывающиеся от риска, увеличили разрыв между предлагаемыми ценами и заявками на американские казначейские бумаги. Сделки на рынке казначейских облигаций на сумму $22 трлн — самом глубоком и ликвидном в мире — стали занимать больше времени, а их стоимость выросла.

Турбулентность, охватившая рынок в среду, возникла за неделю до следующего заседания ФРС по монетарной политике, на котором она планирует принять решение по поводу процентных ставок после нескольких повышений в прошлом году. Теперь многие трейдеры, торгующие облигациями, ожидают, что ФРС не будет повышать ставки, хотя некоторые по-прежнему прогнозируют повышение на 0.2%, поскольку ФРС вынуждена бороться с устойчивой инфляцией. Еще на прошлой неделе на рынках преобладали ожидания относительно увеличения на полпункта.

( Читать дальше )

ФРС может влить в банковскую систему США до $2 трлн

- 16 марта 2023, 13:24

- |

ФРС может влить в банковскую систему США до $2 трлн, сообщает JPMorgan. Все плохо? Экономике Штатов конец? Давайте не спешить с выводами и разбираться с аналитиками Market Power!

Что вообще это за процедура такая?

Речь идет о предоставлении краткосрочной ликвидности в качестве займа. Это стандартный инструмент ЦБ, если в банковской системе начинается кризис доверия.

— Если клиенты какого-то банка начинают в панике забирать депозиты, то он должен где-то занять эти деньги, чтобы расплатиться с ними. Обычно он идет на межбанковский рынок и занимает ликвидность у других кредитных организаций.

А что, у США проблемы с банками?

— Однако в случае, если коллеги вокруг видят, что у нашего банка дела плохи, то денег ему, естественно, никто не даст. И тогда остается пойти только в ЦБ, как кредитору последней инстанции.

— Банк России, например, тоже раз в несколько лет дает банкам денег через инструмент РЕПО, и это нормально в случае кризисных ситуаций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал