ФондОвый рынок

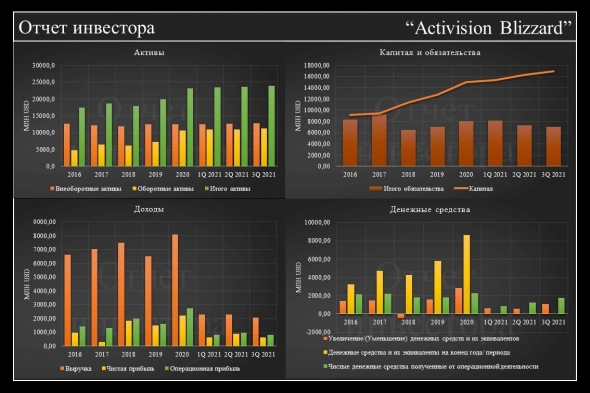

Фундаментальный анализ по Activision Blizzard

- 10 января 2022, 16:27

- |

Выкладываю фундаментальный анализ по Activision Blizzard

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Чиновники ФРС готовы к многократному повышению ставок в 2022 году

- 10 января 2022, 13:35

- |

Минувшая неделя обернулась коррекцией для американских индексов после нескольких серьезных «ястребиных» сигналов. Чиновники ФРС готовы к многократному повышению ставок в 2022 году для усмирения инфляции, а упавшая до 3,9% безработица лишь усилила эти перспективы. По другую сторону океана Кристин Лагард и ее политика «дешевых денег» испытают дополнительное давление на фоне взлетевшей до 5,0% инфляции. Тем временем ситуация в секторе недвижимости Китая продолжает оставаться напряженной, а Apple стала первым членом «клуба $3 трлн».

По итогам недели Dow Jones Industrial Average опустился на 0,29%, индекс широкого рынка Standard & Poor's 500 стал легче на 1,87%, а Nasdaq Composite упал на 4,53%. Немецкий индекс DAX, в свою очередь, окреп на 0,40%, британский FTSE 100 выиграл 1,36%, а китайский CSI 300 уменьшился на 2,39%. Долларовый индекс DXY закрылся на уровне 95,18 пункта, потеряв за неделю 0,82%, а валютная пара EUR/USD ослабла на 0,08% до 1,1359.

Доходность 10-летних гособлигаций США за неделю выросла на 25,30 б. п. до 1,765%, британских 10-летних Gilts – на 20,50 б. п. до 1,178%, 10-летних немецких бондов – на 15,00 б. п. до -0,029%.

( Читать дальше )

Что готовит нам 2022 год?

- 09 января 2022, 11:36

- |

Прежде чем приступать к рассуждениям о перспективах финансовых рынков в следующем году, я хотел бы сориентироваться в моменте – ответить на вопрос: «С чем мы входим в новый год?».

Самые популярные темы сейчас – перспективы монетарной политики (особенно ФРС), экономические перспективы США и ситуация с пандемией. Неопределённость, таящаяся в этих событиях, может финансовые рынки как обрушить, так и поддержать.

И если с вопросами пандемии разобраться крайне сложно (сама ВОЗ часто ошибается в прогнозах), то предположить, что будет делать ФРС, и оценить экономические перспективы США – вполне себе можно. С этих оценок я свой анализ и начну.

Принимая решения в монетарной политике, ФРС, конечно же, опирается на экономические оценки – потому я тоже начну с оценки текущей ситуации в экономике США, а также состояния долларовой ликвидности.

В первую очередь стоит отметить любопытный момент с товарными запасами, а именно – дивергенцию, образовавшуюся между уровнем запасов у розничных торговцев, с одной стороны, и на оптовых складах и производственных запасах – с другой. Этот момент вводит в заблуждение даже опытных аналитиков: на первый взгляд может показаться, что ситуация складывается в пользу развития кризиса перепроизводства, – но это не так:

( Читать дальше )

Фундаментальный анализ по Детский мир

- 06 января 2022, 19:02

- |

Выкладываю фундаментальный анализ по Детскому миру

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Объем торгов на Мосбирже в 2021г: 1,01 квадриллион рублей (+6,6% г/г)

- 05 января 2022, 02:03

- |

04.01.2022 17:30

Cовокупный объем торгов на рынках Московской биржи по итогам 2021 года вырос на 6,6% и составил 1,01 квадриллиона рублей. Впервые в истории годовой объем операций на рынках биржи перешагнул отметку в один квадриллион рублей.

Здесь и далее, если не указано иное, динамика приведена в сравнении с 2020 годом.

Рекордные объемы торгов по итогам 2021 года зафиксированы на рынке акций – 30 трлн рублей (рост на 25,5%), срочном рынке – 158 трлн рублей (рост на 21,7%) – и денежном рынке – 474 трлн рублей (рост на 11,1%), а также на рынке стандартизированных производных финансовых инструментов (СПФИ) – 2,8 трлн рублей (рост в 4,8 раза) – и рынке драгоценных металлов – 209,2 млрд рублей (рост в четыре раза).

В 2021 году на Московской бирже состоялось шесть IPO и 12 SPO на общую сумму более 500 млрд рублей (+96% к 2020 году).

В 2021 году на Московской бирже размещены 885 облигационных займов на общую сумму 12,3 трлн рублей, включая объем размещения однодневных облигаций на 3,8 трлн рублей.

( Читать дальше )

Фундаментальный анализ по Россети Центр и Приволжье

- 04 января 2022, 20:52

- |

Выкладываю фундаментальный анализ по Россети центр и приволжье

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 04 января 2022, 11:09

- |

Такого вы не найдете в СМИ!!!

( Читать дальше )

3 января 2022, рынок USA

- 03 января 2022, 19:27

- |

Первая торговая сессия нового года, похоже, покажет продолжение конца года ушедшего. Semiconductors SMH и Nasdaq QQQ находятся в списке кандидатов на откат для повторного входа по ним в длинную позицию, что указывает на не ослабевший потенциал роста в сфере технологий. S&P Retail ETF, XRT, уже откатили благодаря спекулятивным коротким позициям и фиксации профитов по длинным позициям. То же касается и отдельных розничными компаний, таких как VFC, TGT, OLLI, FIGS, ONON.

В сочетании с небольшими сигналами или отсутствием технических сигналов по перекупленности / перепроданности и широкому диапазону прорывов вверх / прорывов вниз, у нас есть рынок, который предпочитает относительную сбалансированность в конце года и ожидание новых денежных потоков, чтобы определить свой следующий шаг — выше или ниже. Отслеживание показателей отдельного сектора и отрасли может существенно помочь определить фаворитов и аутсайдеров на предстоящую торговую неделю. Найдите время, чтобы просмотреть графики и найти кандидатов с узнаваемыми и четкими техническими моделями.

Всем удачи!

Фундаментальный анализ по Аэрофлот

- 03 января 2022, 10:52

- |

Выкладываю фундаментальный анализ по Аэрофлот

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал