SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Фондовый рынок

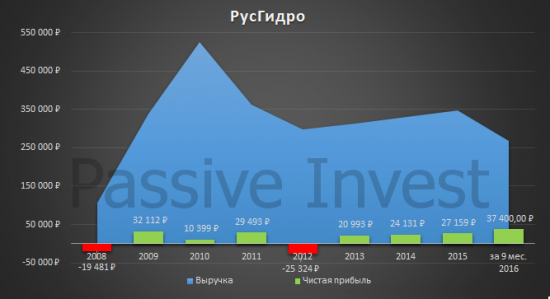

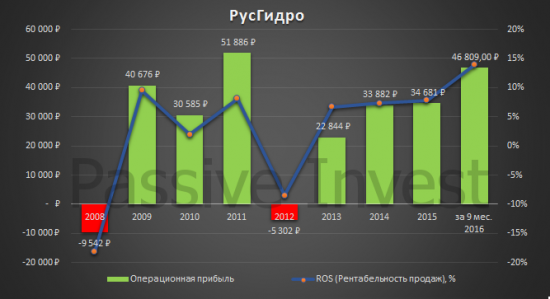

Фундаментальный анализ РусГидро

- 20 января 2017, 15:21

- |

Информация не является указанием к действию, это идеи и советы, которые не

несут ответственности за результаты применения их.

20.01.2017 РусГидро.

«РусГидро» входит в тройку крупнейших российских генерирующих компаний и является лидером в производстве энергии на базе возобновляемых источников, развивающей генерацию на основе энергии водных потоков, морских приливов, ветра и геотермальной энергии.

Все данные взяты из отчётов компании по МФСО в млн. руб.

Чистая прибыль компании увеличивается.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Повесть о том, как можно погуглить, пару часов информацию в инете, снять видео, и заработать кучу "бабла" на Лохах, за счет большого количества просмотров.

- 20 января 2017, 11:45

- |

Хочу представить Вашему Вниманию так называемого «Торвальда» который снял видео «Главный секрет форекса».

Этот так называемый «Торвальд», за пару часов раздобыл информацию из общедоступных источников в интернете, быстро слепил видео и вперед, на заработки на Ютубе за счет подписчиков и просмотров (их уже более 10 000). Причем рассказывает все с эмоциями, как настоящий эксперт, апофеоз этого всего название видео «Главный секрет форекса», человек даже на демо счете не торговал, а уже знает этот секрет.

Для справки, этот «Торвальд» специализируется на том, что изучает информацию в интернете, причем тематики абсолютно разные, быстро снимает Видео и рассказывает свое «экспертное» мнение по этому поводу. С простыми темами это работает, но когда речь идет о такой Ювелирной деятельности как биржевая торговля, требующая много годовой подготовки, практики и работы над собой (эмоции, дисциплина и прочее..) то это вызывает большое недоумение ))

Если человек не готов упорно трудиться и посвящать время какому-либо делу: будь-то футбол, фондовая биржа, музыка, балет и другие спортивные состязания и даже форекс, то как он может судить о том, что если у него ничего не получилось, то это лохотрон.

( Читать дальше )

Этот так называемый «Торвальд», за пару часов раздобыл информацию из общедоступных источников в интернете, быстро слепил видео и вперед, на заработки на Ютубе за счет подписчиков и просмотров (их уже более 10 000). Причем рассказывает все с эмоциями, как настоящий эксперт, апофеоз этого всего название видео «Главный секрет форекса», человек даже на демо счете не торговал, а уже знает этот секрет.

Для справки, этот «Торвальд» специализируется на том, что изучает информацию в интернете, причем тематики абсолютно разные, быстро снимает Видео и рассказывает свое «экспертное» мнение по этому поводу. С простыми темами это работает, но когда речь идет о такой Ювелирной деятельности как биржевая торговля, требующая много годовой подготовки, практики и работы над собой (эмоции, дисциплина и прочее..) то это вызывает большое недоумение ))

Если человек не готов упорно трудиться и посвящать время какому-либо делу: будь-то футбол, фондовая биржа, музыка, балет и другие спортивные состязания и даже форекс, то как он может судить о том, что если у него ничего не получилось, то это лохотрон.

( Читать дальше )

Походу Валютную пару USD|RUB хотят заключить в жесткий коридор❗ (от 60 до 66 рублей, границы коридора могут быть немного изменены).

- 19 января 2017, 16:21

- |

Походу Валютную пару USD|RUB хотят заключить в жесткий коридор (от 60 до 66 рублей, границы коридора могут быть немного изменены).

(от 60 до 66 рублей, границы коридора могут быть немного изменены).

Первый вице-премьер Игорь Шувалов не исключил, что Банк России в ближайшее время начнет покупку USD для пополнения золотовалютных резервов.

В интервью агентству Bloomberg, Игорь Шувалов сообщил, что при сегодняшних ценах на нефть и решении не тратить дополнительные нефтегазовые доходы, «можно с уверенностью говорить о возможности покупки USD на рынке Центральным банком России».

То есть Правительство не хочет дальнейшего снижения USD|RUB (Укрепления Рубля по отношению к доллару). И для удобства планирования расчетов, снижения колебаний цен на товары внутри России и выполнения долгосрочных экономических планов РФ, хочет заключить Доллар/Рубль в жесткий коридор, как это было и раньше когда Доллар/Рубль годами торговался возле отметки в 30 рублей (то есть в коридоре, и это обеспечивало стабильность и было очень удобно всем).

( Читать дальше )

(от 60 до 66 рублей, границы коридора могут быть немного изменены).

(от 60 до 66 рублей, границы коридора могут быть немного изменены).Первый вице-премьер Игорь Шувалов не исключил, что Банк России в ближайшее время начнет покупку USD для пополнения золотовалютных резервов.

В интервью агентству Bloomberg, Игорь Шувалов сообщил, что при сегодняшних ценах на нефть и решении не тратить дополнительные нефтегазовые доходы, «можно с уверенностью говорить о возможности покупки USD на рынке Центральным банком России».

То есть Правительство не хочет дальнейшего снижения USD|RUB (Укрепления Рубля по отношению к доллару). И для удобства планирования расчетов, снижения колебаний цен на товары внутри России и выполнения долгосрочных экономических планов РФ, хочет заключить Доллар/Рубль в жесткий коридор, как это было и раньше когда Доллар/Рубль годами торговался возле отметки в 30 рублей (то есть в коридоре, и это обеспечивало стабильность и было очень удобно всем).

( Читать дальше )

Любите Ребусы? Разгадывание загадок развивает мозг и помогает устанавливать причинно - следственные связи, что может хорошо пригодиться в торговле!!!

- 19 января 2017, 12:30

- |

Любите Ребусы? Разгадывание загадок развивает мозг и помогает устанавливать причинно — следственные связи, что может хорошо пригодиться в торговле Мне лично это хорошо помогает, всегда занимаюсь подобными вещами, а Вы

Мне лично это хорошо помогает, всегда занимаюсь подобными вещами, а Вы

( Читать дальше )

Мне лично это хорошо помогает, всегда занимаюсь подобными вещами, а Вы

Мне лично это хорошо помогает, всегда занимаюсь подобными вещами, а Вы

( Читать дальше )

Я всегда это Знал!!! Трейдеры из ПЕРМИ, добавляйтесь в Друзья, будем друг другу продлевать жизнь!!! ))))

- 18 января 2017, 19:08

- |

Twitter Дональда Трампа может стать важнее финансовых СМИ!!! Я лично уже подписался на его Твиттер.

- 18 января 2017, 11:49

- |

Подписывайтесь на Twitter Дональда Трампа, как Важный экономический источник новостей, ссылка: twitter.com/realDonaldTrump

Дэвид Ву, стратег из Bank of America в своем интервью Wall Street Journal сделал интересное заявление.

Согласно его мнению, теперь всем участникам валютного рынка следует незамедлительно зарегистрироваться в Twitter и подписаться на аккаунт Дональда Трампа: twitter.com/realDonaldTrump, который, с точки зрения драйверов, может оказаться куда более полезным, нежели многочисленные финансовые СМИ.

Именно в Twitter новоизбранного президента США во вторник было написано, что курс доллара чрезмерно укрепился и «это нас убивает». Как результат, по мнению Дэвида Ву, валюта США ослабла по итогам дня на 1.2%.

«Меня вовсе не удивит, если в течение следующего месяца мы увидим, к примеру, сильные данные по США и доллар в ответ укрепится, допустим, на 3%, а три дня спустя в Twitter'e президента США примерно в три утра появится запись, что доллар переоценен на 5.1% и должен стоит дешевле», — говорит эксперт Bank of America.

( Читать дальше )

Дэвид Ву, стратег из Bank of America в своем интервью Wall Street Journal сделал интересное заявление.

Согласно его мнению, теперь всем участникам валютного рынка следует незамедлительно зарегистрироваться в Twitter и подписаться на аккаунт Дональда Трампа: twitter.com/realDonaldTrump, который, с точки зрения драйверов, может оказаться куда более полезным, нежели многочисленные финансовые СМИ.

Именно в Twitter новоизбранного президента США во вторник было написано, что курс доллара чрезмерно укрепился и «это нас убивает». Как результат, по мнению Дэвида Ву, валюта США ослабла по итогам дня на 1.2%.

«Меня вовсе не удивит, если в течение следующего месяца мы увидим, к примеру, сильные данные по США и доллар в ответ укрепится, допустим, на 3%, а три дня спустя в Twitter'e президента США примерно в три утра появится запись, что доллар переоценен на 5.1% и должен стоит дешевле», — говорит эксперт Bank of America.

( Читать дальше )

Трамп заявил о снятии санкций с России после ядерной сделки! Для чего это делается?

- 16 января 2017, 11:48

- |

Избранный президент Соединенных Штатов Дональд Трамп заявил о возможности снятия ограничительных мер с России в обмен на двустороннее соглашение о сокращении запасов ядерного оружия России и США.

Если снимут санкции то Российский Фондовый рынок получит импульс для роста.

Только для чего это все понадобилось Дональду Трампу и его администрации, в какие игры они играют?

В последний раз существенно снижали ядерные запасы в период правления Горбачева, сами знаете чем это все в итоге закончилось.

Для чего это все делается? Есть у кого нибудь соображения?

Если снимут санкции то Российский Фондовый рынок получит импульс для роста.

Только для чего это все понадобилось Дональду Трампу и его администрации, в какие игры они играют?

В последний раз существенно снижали ядерные запасы в период правления Горбачева, сами знаете чем это все в итоге закончилось.

Для чего это все делается? Есть у кого нибудь соображения?

Волны Эллиотта. Аналитика по РТС, ММВБ, Сбербанк, ВТБ.

- 13 января 2017, 17:00

- |

Всем привет! Представляю Вашему вниманию аналитику по одноимённым инструментам.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал