ФрС

Динамика денежной массы М2 РФ: обработал данные с сайта ЦБ

- 02 декабря 2020, 16:20

- |

В октябре денежная масса М2 в руб. минимально уменьшилась.

Обработал, сделал для ВАС слайд:

Таким образом, денежная масса М2 растут около 10% годовых (темп примерно как в 2018, 2019 годах).

Золото — валютные резервы РФ стабильно около $580 млрд.

Для сравнения, цифры от ФРС:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Как стать успешным инвестором

- 02 декабря 2020, 06:40

- |

Количество новых успешных трейдеров на Яндекс.Дзен увеличилось вдвое.

Больше всего пугает, что «я Андрей, успешно инвестирую уже год и на этом канале я буду вас учить, как выйти на пенсию к 35 годам, подписывайтесь»

Истинно вам говорю — когда инвестициям начнут учить в Инстаграм — говорю вам, берите ваши денежки и

Ибо грядет что-то страшное.

Несколько слов о состоянии банковской системы в США

- 30 ноября 2020, 22:30

- |

Думаю имеет смысл обозначить ключевую тенденцию в банковской системе Соединенных Штатов, которая имела место на протяжении как минимум последнего десятилетия. Если коротко — она больше не работает. И вот несколько простых фактов подтверждающих этот ужасный вывод.

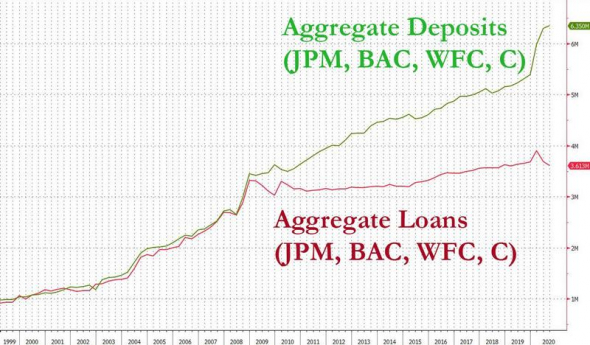

Во-первых, займы большой четверки (JPM, Bank of America, Wells Fargo, Citi) стагнируют на протяжении последнего десятилетия. При этом депозиты на их счетах продолжают расти:

(Займы «большой четверки» банков США стагнируют на протяжении последнего десятилетия (красная линия).

Во-вторых, скорость обращения денег, рассчитанная по агрегату М2, падает уже два десятилетия. И программы QE от ФРС значительно ускорили этот процесс (стимулируя рост депозитов в банковской системе):

( Читать дальше )

Евро дорожает и уже стал угрозой для ЕС

- 30 ноября 2020, 21:11

- |

МВФ считает, что ЕЦБ должны увеличить QE и снизить ставку для того, чтобы достичь целей по инфляции.

▪️Учитывая то, что пара EURUSD сейчас на графике выходит из под нисходящей линии тренда, то я с МВФ абсолютно согласен, что принимать меры необходимо. Если ЕС не одумается, то из-за роста Евро не только инфляция начнёт падать, но и резко увеличиваться безработица и социальная нестабильность. Спрос на товары ЕС так же продолжат падать в связи с чем будет тормозится восстановление.

▪️Brexit который вероятнее всего так и останется без сделки и после нового года, но с возможным продлением переходного периода или просто продолжения обсуждений — навредит экономики ЕС.

▪️Ну и конечно же COVID, так как даже не смотря на вакцину, ограничения останутся до конца 2021 года.

Так, что не сомневаюсь, что Лагард совсем скоро объявит о новом, более сильном смягчение в ДКП. Ну и кроме необходимы и фискальные стимулы. Вероятно, скоро ЕС начнёт заливать свои рынки деньгами ещё сильнее.

( Читать дальше )

ФРС продолжат накачивать рынок деньгами весь первый квартал 2021

- 30 ноября 2020, 18:13

- |

ФРС продлили программу экстренного кредитования до 31 марта, а значит весь первый квартал ФРС будет удерживать рынки от любого намёка на падение.

А это ещё не пришёл Байден к власти и Йеллен на свой пост главы Минфина.

Впереди нас ждёт дикая накачка деньгами, а это ещё безработица в США остаётся на высоком уровне и как только она начнёт снижаться на всей денежной накачке, инфляция может начать расти более быстрыми темпами, чем мы все ожидаем. Поэтому на данный момент самые оптимистичные прогнозы по фондовым рынкам, на самом деле самые пессимистичные.

Сейчас важно следить за инфляцией в США, так как это может стать больным местом США. Если безработица останется на том же уровне (или незначительно снизится), а инфляция начнёт резко расти за 2% уровень, то экономика США встанет перед сложным вопросом: либо снижаем ставку и ещё сильнее замедляем рост рабочих мест, либо дать мировой валюте слегка обесценится. А амбиции Байдена в возвращение Америке величия в мире, как мне кажется не подразумевают под собой ослабления влияния доллара в мире.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 30 ноября 2020, 15:30

- |

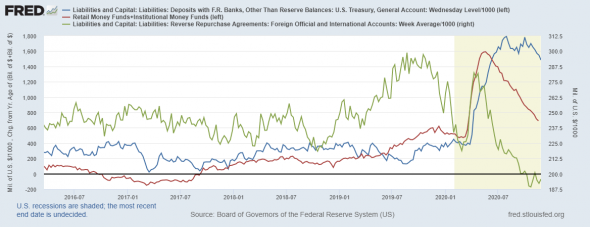

Баланс ФРС немного сократился, но денежная масса продолжает нарастать

Баланс ФРС на неделе сократился на 26,5 млрд долларов, но остается в боковой динамике, ликвидности предостаточно

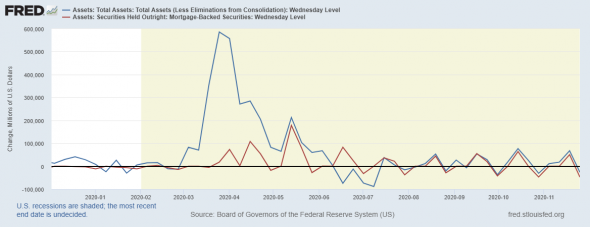

Синяя линия — баланс ФРС от недели к неделе. Как видим, после резкого скачка в период финансового кризиса показатель снизился и остается в боковой динамике. Согласно протоколам, на последнем заседании ФРС обсуждала вопросы контроля кривой доходности, собирается увеличить выкуп ипотечных бумаг, в целом, ДКП останется сверхмягкой до 2023 года.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, сейчас именно скупка ипотечных долгов является основной причиной роста баланса ФРС. Видимо, акцент надолго смещается с трежерис на ипотеку, по крайней мере негласно.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Байден делает ход конем. Обзор на предстоящую неделю от 29.11.2020

- 29 ноября 2020, 23:36

- |

По ФА…

Протокол ФРС

Обсуждение в протоколе ФРС большей частью касалось будущего программы QE.

Хотя члены ФРС признали, что на момент заседания 5 ноября корректировка покупок активов не требовалась, они согласились в том, что обстоятельства могут измениться и в «какой-то момент» возникнет необходимость внесения изменений в «руководство вперед».

Большинство членов ФРС высказались за переход к ориентированным на результаты рекомендациям по покупке активов, которые увязывают горизонт, на котором, как ожидает ФРС, будет проводится покупка активов, с экономическими условиями.

Этот горизонт также должен быть скоординирован с прогнозами членов ФРС по траектории ставок, оба инструмента должны способствовать целям мандата ФРС в отношении максимальной занятости и средней инфляции на 2%.

ФРС заявил, что может сохранить текущую степень стимула по покупке ГКО США, уменьшив размер покупок при переходе на покупки более долгосрочных ГКО, указав на пример ВоС.

Но, при необходимости, ФРС может увеличить темпы покупок или покупать ГКО США с более длительным сроком погашения без увеличения размера своих покупок или с той же скоростью и тем же составом в течение более длительного периода.

( Читать дальше )

Рынок облигаций как опережающий индикатор рынка акций

- 29 ноября 2020, 20:35

- |

На фото -ETF на 20+ лет YS Treasures: они падают = доходность растёт.

ФРС и ЕЦБ заявляли о том, что в 2021г. ставки будут низкими (скорее всего, действительно будут).

Перемены начинаются неожиданно.

В 4-летнем президентском цикле США,

худший год — второй после выборов, а лучшие — предвыборный и год выборов Президента США.

Да, альтернативы доллару, как резервной валюте, сейчас нет.

Конечно, сейчас bull market.

Но и этот bull market когда- нибудь кончится

(в 1970-е была высокая инфляция: акции были в боковике и росли защитные активы).

Возможно, будет что-то похожее на 1970-е (не в этом году, в среднесрочном будущем, Рэй Далио об этом писал).

Главные задачи ФРС: минимальная безработица и средняя инфляция 2%.

Когда люди поверят в эффективность вакцин и начнут тратиться на путешествия, развлечения и т.д.,

инфляция в США значительно превысит 2%,

будет цикл роста ставок и фондовый рынок будет под давлением, а защитные активы вырастут.

( Читать дальше )

Питер Шифф: Лекарство ФРС от COVID ухудшает экономику

- 27 ноября 2020, 15:52

- |

Питер сказал, что недавно он прочитал статью, в которой говорилось, что хедж-фонды никогда не были в таких лонгах в истории, как сейчас. Так что парни, которые управляют хедж-фондами, предположительно самые умные люди в комнате, никогда не были более оптимистичными и бычьими, и они просто в лонгах. Другими словами, хедж-фонды никогда не были менее хеджированы, чем сегодня. Итак, это на самом деле вовсе не хедж-фонды, это фонды риска. И когда все загружены одной стороной сделки, это довольно хороший признак того, что рынки готовятся двигаться в другом направлении.

Питер сказал, что недавно он прочитал статью, в которой говорилось, что хедж-фонды никогда не были в таких лонгах в истории, как сейчас. Так что парни, которые управляют хедж-фондами, предположительно самые умные люди в комнате, никогда не были более оптимистичными и бычьими, и они просто в лонгах. Другими словами, хедж-фонды никогда не были менее хеджированы, чем сегодня. Итак, это на самом деле вовсе не хедж-фонды, это фонды риска. И когда все загружены одной стороной сделки, это довольно хороший признак того, что рынки готовятся двигаться в другом направлении.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал