Фундаментальный Анализ

Новые облигации Гидромашсервис 001Р-02 (Группа ГМС). Разбор выпуска

- 10 апреля 2024, 08:46

- |

Парад свежих интересных выпусков облигаций не заканчивается. 10 апреля Гидромашсервис собирает книгу заявок на свой новый 10-летний выпуск Гидромаш 001Р-02. Расскажу об эмитенте, всех параметрах выпуска и в конце озвучу свое мнение, стоит ли вкладываться в облигации Гидромаш.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски Ульяновской обл., Сегежи, РУСАЛа в юанях, Селектела, Легенды, СТМ, Газпрома.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🛠️А теперь — помчали смотреть на новый выпуск от Гидромашсервис!

🗜️Эмитент: АО «Гидромашсервис»

🛠️Гидромашсервис — одна из ведущих компаний в РФ, которая обеспечивает поставки насосного, блочного и другого оборудования для нефтегазовой отрасли, водного хозяйства, ЖКХ, тепловой и атомной энергетики, металлургии, химической промышленности и судостроения.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Отчет АФК Система (AFKS) за 2023: как наинвестировать ТРИЛЛИОН. Перспективы акций

- 09 апреля 2024, 19:23

- |

АФК «Система» 8 апреля опубликовала консолидированную отчетность по МСФО (что это такое?) за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ЭсЭфАй, ВУШ, X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я держу позицию в акциях АФК, а также в МТС и конечно же в Сегеже 😎. Поэтому, разумеется, я тоже ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

АФК Система — крупнейшая в России публичная инвестиционная компания. Была основана в 1993 году и начала свою деятельность с приобретения активов в области телекоммуникаций, электроники, туризма, торговли, строительства и недвижимости. За прошедшие годы инвестпортфель корпорации существенно увеличился.

( Читать дальше )

Я прочитал 49 отчетов МСФО за 2023 год

- 08 апреля 2024, 16:37

- |

Для этих 49 компаний стоимостью 38,5 трлн было заработано 6,8 трлн прибыли.

Получается P/E = 5,7. Но этот результат сильно смазан заниженными оценками Сбера, Лукойла, Роснефти и подобных.

Если взять медианный P/E, то он получится 9,2.

Если убрать госсектор и сырье, то медианный P/E будет 11.

Усиленные Инвестиции: итоги недели 29 марта - 5 апреля

- 08 апреля 2024, 02:51

- |

Уважаемые коллеги, представляем итоги последней:

- Портфель вырос на 0.7%, против индекса Мосбиржи +2.0%

- Валютная позиция выросла на 0.6%. Расчетный потенциал девальвации снизился на фоне продолжения роста цен на нефть (Urals за неделю +5.2%) – несколько сократили валютную экспозицию, следуя рекомендациям системы

- Лукойл прибавил в цене 1.5%. Позитивен рост цен на нефть. Потенциал роста изменился незначительно, целевая цена увеличилась на 2%. Лукойл в 2024 году увеличит инвестиции в геологоразведку на 30% г/г до 47 млрд руб (Интерфакс)

- X5 Groupснизился на 9.5% на фоне приостановки торгов на Мосбирже в связи с иском Минпромторга (РБК) – ожидаемый этап в процессе переезда в РФ (примерно так же было с Тинькофф и ВК)

Доп. апсайд в том, что процедура переезда предполагает возможность выкупа иностранных акционеров (оценочно ~35%) с дисконтом не менее 50%

Ранее компания заявляла, что, когда появится возможность, планирует возвращать стоимость акционерам (заработанную за период невыплаты дивидендов), возможно, комбинацией BuyBack и дивидендов

( Читать дальше )

Новые облигации Селектел 1Р4R (001Р-04R). Детальный разбор выпуска

- 06 апреля 2024, 18:57

- |

Вслед за ЭР-Телеком, который только что собрал книгу заявок, с новым выпуском облигаций выходит ещё один хорошо известный эмитент из того же сектора — Селектел. Один из крупнейших IT-провайдеров страны размещает 4-й выпуск биржевых бондов.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски Легенды, СТМ, Газпрома, Сэтл Групп, Окей, Новых Технологий.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📶А теперь — помчали смотреть на новый выпуск от Селектела!

🌐Эмитент: ООО «Селектел»

🌎Селектел — крупный российский провайдер, который предлагает IT-инфраструктуру как сервис (IaaS). В услуги входят: приватные облака и выделенные сервера, облачные платформы и т.п. Компания управляет центрами обработки данных в Москве, СПб и Лен. области. Также Селектел предоставляет аренду стоек в собственных дата-центрах.

( Читать дальше )

📈Индекс S&P500 игнорирует негативные сигналы от рынка труда в США и снова начинает расти.

- 05 апреля 2024, 18:12

- |

📈Фондовый индекс S&P500 вообще не отреагировал на позитивные данные по рынку труда в США и даже начал корректироваться после вчерашнего пролива.

👉Если вспомнить снижение безработицы в США в ноябре-декабре 2023 года, то это тогда не мешало рынку расти, а наоборот принесло уверенность в так называемой «мягкой посадке» и привело в последствии к обновлению исторических максимумов при более низком уровне безработицы, чем в августе — октябре 2023, когда рынок находился в коррекции.

👆🏻Если Пауэлл и часть членов FOMC сочли данные по ИПЦ за февраль не меняющими общую картину, то почему их должен разочаровать сильный рынок труда? Да, Пауэлл не раз заявлял, что охладить его — очень важно, но данные можно так же трактовать как «путь к охлаждению рынка труда тернист».

👉Соотношение покупателей и продавцов в CFD на индекс S&P500 по данным IG имеет перевес последних: 40% покупателей против 60% продавцов, что указывает на вероятность продолжения восходящего движения.

👉Технический обзор и выводы по дальнейшему глобальному и локальному поведению индекса S&P500 уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

( Читать дальше )

IPO МФК Займер: за и против. Все параметры. Стоит ли участвовать в IPO

- 04 апреля 2024, 16:42

- |

Вчера я в деталях рассказал о самой компании МФК Займер и о сути её бизнеса. Сегодня же соберу в одном месте все параметры IPO, а также выскажу свое мнение по поводу того, стоит ли готовить деньги для участия в этом уже заранее нашумевшем размещении.

А чтобы быть в курсе самого важного и интересного, подписывайтесь на телеграм-канал!

💰По данным ЦБ, суммарный портфель микрозаймов в 2023 году увеличился на 22% до 443 млрд руб. В прошлом году на рынке РФ впервые прошло размещение акций микрофинансовых игроков — компания CarMoney (CARM) привлекла около 1 млрд руб., в том числе 0,9 млрд — от инвесторов-физлиц.

📊Параметры IPO Займер

👉В рамках IPO акции продает единственный нынешний владелец Займера Сергей Седов, сохраняя за собой преобладающую долю в акционерном капитале компании.

👉Как заявил гендир Займера Роман Макаров, компания сейчас не нуждается в привлечении финансирования для развития бизнеса и привлеченные 3 млрд руб. пойдут напрямую акционеру (шоб я так жил, мамочки). «Он останется контролирующим акционером, стратегически смотрит на компанию», — сказал Макаров.

( Читать дальше )

📈Золото обновляет исторический максимум 4 дня подряд. Анализ движения цен на золото (XAUUSD).

- 03 апреля 2024, 14:31

- |

👉Сегодня золото достигло исторического максимума на отметке 2288,43 и полностью отработало мой прогноз от 11 марта (найти его можно в списке моих статей или в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy ).

👆🏻Глобально, ничего в долгосрочной оценке перспектив цен на золото не изменилось, если вы не читали этот пост, то рекомендую с ним ознакомиться: t.me/+Kk6-fx5JxuExMmYy

👉Поведение трейдеров за последние 3 недели так же не изменилось: оттоки из золотых ETF продолжаются, а мировые ЦБ скупают золото рекордными темпами. Например, Китай в январе купил рекордный объем золота за всю историю. Вышел обзор от WGC (Всемирного совета по золоту), который отметил, что с начала 2024 года мировые ЦБ купили золота намного больше прогноза и в этом году ожидается рекордный спрос.

👉Помимо этого у нас добавляется геополитический фактор. Так в результате целенаправленного нападения на иранское посольство в Дамаске погибли высокопоставленные командиры Корпуса стражей исламской революции. Иран пообещал ответить и рискует привести к более прямому вступлению Ирана в конфликт на Ближнем Востоке.

( Читать дальше )

IPO МФК Займер. Что нужно знать о компании и перспективы бизнеса МФО

- 03 апреля 2024, 08:29

- |

Волна IPO в 2024 году продолжается. Не успели мы отойти от громкого размещения Европлана, как тут же подтвердил намерение стать публичной компанией и МФК Займер, в котором можно перехватить до аванса 10 тысяч рублей под какие-нибудь 40% годовых. Листинг и начало торгов акциями МФК Займер ожидаются уже в апреле 2024 года.

😎Сегодня сделаем «прожарку» Займера и посмотрим на его бизнес с точки зрения инвестора. Как обычно — никакой воды, всё четко, ясно и по делу.

Подписывайтесь на телеграм-канал: там все свежие обзоры, качественная аналитика и инвест-юмор.

💳Займер: Обзор эмитента

💸«Займер» — это финтех-платформа, которая занимается выдачей займов онлайн. Компания специализируется на дистанционной выдаче физлицам тех самых микрозаймов «до зарплаты», а также имеет небольшую долю потребительских микрозаймов до 100 тыс. руб. сроком до 12 месяцев.💪Займер является одним из крупнейших игроков на рынке микрофинансирования. На 1 июля 2023 года компания занимала 3-е место среди МФО по размеру портфеля, и первое — по объему выданных займов.

( Читать дальше )

💰 Bitcoin упал на 5% за 15 минут за 16 дней до халвинга. Анализ BTCUSDT

- 02 апреля 2024, 14:36

- |

👉 Сегодня первая криптовалюта уже потеряла 5% стоимости. В тоже время золото прибавляет 0,4%, а индекс S&P500 теряет около -0,05%.

👉Основной импульс на снижение BTC произошел в 5:20 утра по МСК и длился всего 15 минут. Аналитики связывают это движение с общим давлением на рынки после сильных данных в США в понедельник, что во многом связано с комплексом «рисков».

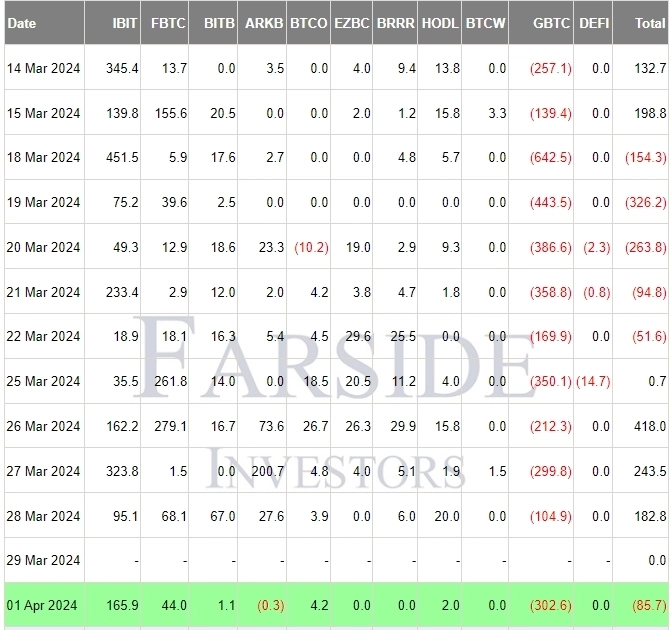

👆🏻Но мне кажется, что это по большей части связано с активностью BTC-ETF фонда от Grayscale, который за вчерашний день продал BTC на 302,6 млн. USD, что привело к суммарному оттоку из BTC-ETF фондов на 85,7 млн. USD впервые с 22 марта. Примерно в это время как раз и был опубликован отчет от Farside.

👉При этом BlackRock продолжает покупать BTC и сейчас на их балансе 252 011 BTC против 250 667 BTC ранее. Так же Tether дополнительно купил еще 8 889 BTC и теперь на балансе компании уже 75 354 BTC.

👉Соотношение покупателей и продавцов во фьючерсе на BTCUSDT в данный момент имеет рост перевеса покупателей, что указывает на вероятность продолжения нисходящего движения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал