ЦБ

Отчет ЦБ по иностранным активам

- 10 января 2019, 09:03

- |

Отчету ЦБ за оформление 2 с плюсом http://www.cbr.ru/Collection/Collection/File/14216/2019-01_res.pdf Плюс — за толковый словарик в конце. Все остальное хуже некуда. Вода в начале, куча всего лишнего, причем все вместе. А потом — допотопные диаграммы, в которых ничего не разобрать. В цветных — набор серо-буро-коричневых цветов, где непонятно, где что. И что самое худшее — отсутствие указания валюты, в которой идет счет. Приходится читать воду в начале, чтобы сообразить, что речь, похоже, идет о рублях. И вообще, отсутствие подробной разбивки по цифрам и составу.

В американских отчетах пояснительная часть снизусразу снабжается табличкой с цифрами, а уже к ней может быть дана диаграмма. Яркая и цветная. Всегда пишется валюта, даже там, где и так понятно (проценты по трежерис). Все цифры даны подробно.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Кидали,кидаем и будем кидать.ЦБ не помеха.

- 07 января 2019, 15:50

- |

После банков-пылесосов случился расцвет кидалова через микрофинансовые организации или МФО. Это финансовые пирамиды в чистом виде.

В начале 13 года МФО с лицензией ЦБ было 2200. В конце 14 года уже 4700. После ЦБ и силовики начали чистку МФО, количество лицензий резко пошло вниз. Но за два года МФО успели выкачать из населения денег не меньше, чем многие приличные банки или ICO.

Схема простейшая. Покупается компания с номинальным директором и лицензией ЦБ на выдачу микрозаймов.

Тут же начинается привлечение денег населения. Расходы – это реклама, офисы и персонал.

В регионах делили территории: столбили за собой город или регион. Если влезает чужой – их убирали с помощью силовых структур.

Характерный пример: Древпром из Стерлитамак (Башкирия). В цифрах он выглядел так: 200 офисов, свыше 120 000 пострадавших, 2500 томов дела. Следствие в 14 году назвало сумму ущерба 50 млн рублей, а в 17 году — 2,5 млрд рублей. Бывшие сотрудники говорят, что 30 млрд.

Легенда у Древпрома была такая: у вас есть кредит в банке. Вы приносите 30% от суммы кредита наличными, а за это Древпром гасит ваш кредит за год. Если перевести в цифры: тащите бабло под 250% годовых. Модель очень правильная, у населения свободных денег нет и нести в пирамиду им нечего. А тут стадо стимулировали идти в банк и брать кредит. Видя, что платежи за кредит поступают, люди набирали кредиты в геометрической прогрессии. Возраст вкладчиков по 20-45 лет, а займы Древпром никому не выдавал. Агенты по оформлению кредитов банков работали в офисах Древпрома. Сервис на высшем уровне.

Создатели жили на широкую ногу. Однажды линейному руководству купили в качестве подгона за эффективный труд 14 новых джипов Гранд чироки. По меркам центрального офиса пирамиды — Стерлитамата это Роллс-Ройс. Тачки, кстати, менты не изъяли.

( Читать дальше )

◬Доллар ◬Рубль ◬Евро – торговый план на 03 января 2019 года. Нужно ли дальше размещать данную информацию на смарт-лабе?

- 02 января 2019, 23:21

- |

◬Доллар ◬Рубль ◬Евро – торговый план на 03 января 2019 года. Нужно ли дальше размещать данную информацию на смарт-лабе?

#ТРЕЙДИНГ — прогноз курса, цели, торговый план на 03 января 2019 года.

1. Фьючерс на #долларрубль (#Si-3.19)

Позиция: лонг

Ключевой уровень поддержки: 66780

Отложенные ордера:

Sell_Limit:

1/10 позиции – 71292

1/10 позиции – 70957

Buy_Limit:

1/10 позиции – 69827

1/10 позиции – 69597

https://www.tradingview.com/x/tQFR2n41/

2. Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 70,60

1/10 позиции – 70,27

#Buy_Limit:

1/10 позиции – 69,16

1/10 позиции — 68,93

https://www.tradingview.com/x/xSTwS4ll/

3. Фьючерс на #еврорубль (#Eu-3.19)

Позиция: лонг

Ключевой уровень поддержки: 76354

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 82208

1/10 позиции – 81848

Buy_Limit:

1/10 позиции – 80544

1/10 позиции – 80252

https://www.tradingview.com/x/eYftILKS/

4. Еврорубль спот (#EURRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 74,59

Отложенные ордера:

Sell_Limit:

1/10 позиции – 80,99

1/10 позиции – 80,59

Buy_Limit:

1/10 позиции – 79,19

1/10 позиции – 78,89

https://www.tradingview.com/x/GcpRsaUn/

Ранее установленные и неисполненные заявки от 29.12.2018 отменяются.

Информация не является индивидуальной инвестиционной рекомендацией.

Telegram — magnatInvestpro

Твиттер — @cashwill_ru 03 января 2019 г.

Вконтакте

25.12.18 В новый год с чистой кармой. Хочешь увидеть чудо, будь им!

- 02 января 2019, 15:45

- |

Думаю все посетители Смарт-лаба знают, что произошло в это католическое Рождество 25.12.18 на Московской бирже в нефтяном контракте. Пострадало около 6000 физлиц, которые были отмаржинколены брокерами по ценам нефти, которых не было на мировых рынках. Около 92 тыс контрактов перекочевало к юрлицам, бенефициары которых и получили большую часть убытка, который понесли пострадавшие. Что это были за юрлица прекрасно знает и Мосбиржа и ЦБ, которому биржа отсылает все сделки, и которые вместе (и ЦБ, и Мосбиржа) ответственны за то, чтобы… таких ситуаций не возникало. Но ситуация возникла… Можно конечно самим искать виноватых, выискивая в раскладках сделок того дня кто покупал, кто продавал (люди тут писали что есть соответствующие технические возможности и при лояльном отношении биржи (а отношение Мосбиржи к мелким клиентам, как мы знаем, самое что ни на есть лояльное) )))) можно такую информацию получить). Но зачем делать чужую работу. Ведь при наличии доброй воли со стороны ЦБ эта ситуация может быть прояснена и озвучена и по результатам проверки ЦБ могут быть приняты соответствующие меры, если для этого будут основания. Прецеденты успешного обращения с жалобой в ЦБ на Мосбиржу есть smart-lab.ru/blog/513873.php, так что есть надежда на конструктивную реакцию ЦБ на эту ситуацию. ЦБ пока молчит, но сделаем скидку на Новогодние праздники и подождем еще, жалобы я так понимаю уже отправили smart-lab.ru/blog/513267.php Кто бы ни был организатором этого обвала и был ли вообще организатор или все и правда произошло исключительно на стопах (насколько я видел большая часть опытных трейдеров оценивает такую вероятность существенно меньше 50%), но Мосбиржа имела все возможности сделать так, чтобы этого не случилось. Не проводи биржа торги «зеркалами» (инструментами зеркально отражающие движение активов торгующиеся на мировых биржах) в дни, когда мировые биржи закрыты и ничего бы не было, 26.12 торги открылись бы и отмаржинколили бы с утра в первые минуты только тех немногих, кто действительно беспечно относился к риск-менеджменту своей торговли. Их были бы единицы. Остановила бы Мосбиржа торги 25.12 торги после первой планки (хотя бы), сочтя эту ситуацию форс-мажорной, каковой она безусловно была, тоже пострадало бы гораздо меньше народу, чем пострадало в реальности. Но она ничего не сделала… Кто-то скажет: «Мосбиржа не нарушила свой регламент, она действовала четко по своим правилам». Так зачем нужна биржа и ее регламент, если он не защищает безопасность капитала добросовестных участников торгов? А насчет регламента, вот какое дело smart-lab.ru/blog/513293.php#comment9249251 Не проверял, но уверен, что такой пункт в регламенте есть. В общем ситуация была 100% форс-мажорной и если бы биржа действовала в интересах большинства (по количеству… не денег), то у нее были все основания и возможности минимизировать потери 6000+ физлиц, большинство из которых разумно и добросовестно относились к риск-менеджменту своей торговли. Был ли организатор этого беспредела, если был, то была ли с ним в сговоре Мосбиржа, все эти рассуждения без достоверной информации не имеют особой ценности, пусть ЦБ и правоохранительные органы (если до этого дойдет) разбираются в этом. Если организатор этого мероприятия был, то ему нужны были гарантии Мосбиржи, что она не стопанет торги в первые же минуты, сочтя это форс-мажором и предотвратив тотальный маржинколл физиков по нерыночным ценам. У ЦБ есть пример успешных расследований манипуляций на ФР, будет добрая воля и искреннее желание с его стороны будет результат и в этот раз. Пока же, судя по тому что Мосбиржа несмотря на произошедшее 25.12 не остановила торговлю «зеркалами» 29.12, ситуация выглядит очень печально. Повторюсь, что остановка таких торгов в день, когда мировые биржи закрыты, это единственное надежное решение этой проблемы. Пока же ситуация выглядит так, как написал один наш грамотный трейдер и порядочный человек smart-lab.ru/blog/513615.php Напомню, что те, кто торгует нефтью на Мосбирже торгуют ее для того, чтобы отыгрывать информацию и статистику на мировых рынках, а что они получили 25.12? Нам нужна торговля нефтью и прочими активами. Если Мосбиржа и ЦБ могут это обеспечить, то прекрасно. Если нет, то торговля уефтью, усеребром и т.д. не нужна, тем кто относится к торговле серьезно. Зачем нужны торги в «мертвые» дни, когда мировые биржи закрыты? Ведь в эти дни либо ничего не происходит, либо происходит отъем денег а-ля 25.12.18. Бирже нужна комиссия? Только ли комиссия? А большинству трейдеров в данных обстоятельствах перед «метрвыми» днями придется заранее сокращать свои позиции или не открывать их в предыдущий день или вечерку (в зависимости от стиля торговли). В общем ответственность Мосбиржи очевидна и что делать для исправления ситуации тоже. Ждем реакции ЦБ и надеемся на лучшее.

( Читать дальше )

ЦБ изгоняет форекс-кухни из России

- 01 января 2019, 13:54

- |

Прикольное видео, всего 55 сек… Как форекс приманили, а потом ликвидировали...

М2/ЗВР

- 29 декабря 2018, 14:19

- |

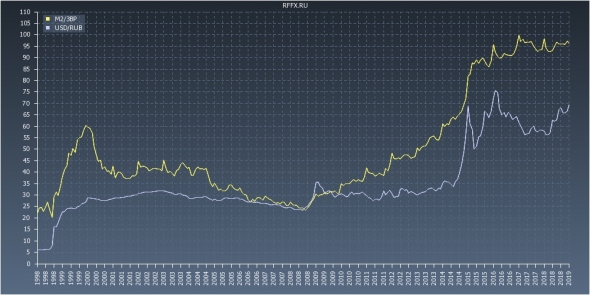

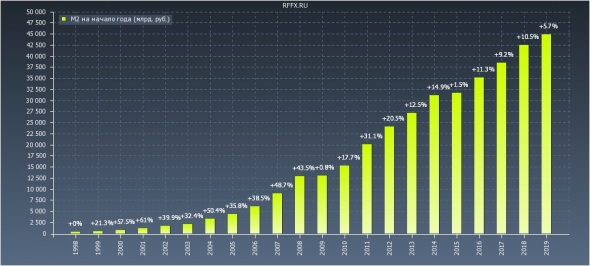

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +1.5% (44892 млрд. руб. против 44219)

ЗВР: +0.9% (466 млрд.$ против 461.8)

прирост денежной массы:

( Читать дальше )

◬Доллар ◬Рубль ◬Евро – 29 декабря 2018 года. ФИНИШ.

- 29 декабря 2018, 01:00

- |

#ТРЕЙДИНГ

#Торговый_план на 29 декабря 2018 года.

1. Фьючерс на #долларрубль (#Si-3.19)

Позиция: лонг

Ключевой уровень поддержки: 66780

Отложенные ордера:

Sell_Limit:

1/10 позиции – 70899

1/10 позиции – 70644

Buy_Limit:

1/10 позиции – 69638

1/10 позиции – 69390

https://www.tradingview.com/x/PUE8mabk/

2. Долларрубль спот (#USDRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 65,17

Отложенные ордера:

Sell_Limit:

1/10 позиции – 70,23

1/10 позиции – 69,97

#Buy_Limit:

1/10 позиции – 69,00

1/10 позиции — 68,77

https://www.tradingview.com/x/MNbGzsYZ/

3.Фьючерс на #еврорубль (#Eu-3.19)

Позиция: лонг

Ключевой уровень поддержки: 76354

Отложенные ордера:

#Sell_Limit:

1/10 позиции — 81851

1/10 позиции – 81520

Buy_Limit:

1/10 позиции – 80222

1/10 позиции – 79904

https://www.tradingview.com/x/533gcBLz/

4. Еврорубль спот (#EURRUB_TOM)

Позиция: лонг

Ключевой уровень поддержки: 74,59

Отложенные ордера:

Sell_Limit:

( Читать дальше )

ЦБ России не принадлежит России

- 29 декабря 2018, 00:48

- |

Самый аргументированный ответ был таким:

Федеральный закон «О Центральном банке Российской Федерации (Банке России)ну типа наш ЦБ — это фирмочка в составе МВФ.

»18.2) Банк России является депозитарием средств Международного валютного фонда в валюте Российской Федерации, осуществляет операции и сделки, предусмотренные статьями Соглашения Международного валютного фонда и договорами с Международным валютным фондом;

Хотя речь в этом абзаце о другом. О чём? Смотрим сайт ЦБ

www.cbr.ru/today/ms/smo/mwf_n/

Банк России выполняет функцию депозитария средств МВФ. В частности, в Банке России открыты два рублевых счета МВФ №1 и №2. Кроме того, в Банке России открыто несколько счетов депо, на которых учитываются векселя Минфина и Банка России в пользу МВФ. Данные векселя являются обеспечением обязательств Российской Федерации по внесению взносов в капитал МВФ.

( Читать дальше )

На чём зарабатывает тру трейдер

- 27 декабря 2018, 09:47

- |

На чём вообще зарабатывает зарабатывающий трейдер? На неэффективности, входя в нужную сторону. На чём сливают временно зарабатывающие и незарабатывающие трейдеры? Торгуя на эффективном рынке. Произошедшее 25 декабря в нефти и есть одна из множеств неэффетивностей, происходящих на рынке, которые должен отлавливать тру трейдер. Мартынов в своём посте грамотно расписал то, как он отработал данную неэффективность, заработав деньги.

Уважаемые товарищи! То, на что вы жалуетесь, так это на наличие подобных моментов, позволяющих зарабатывать хорошие деньги. Да и жаловаться должны по сути на себя. Какой первый пункт правил зарабатывающего трейдера? Думай о рисках! Знали, что 25 декабря крупные биржи отдыхают, а мы работаем? Знали, что рынок будет тонким? Всё вы знали. Так зачем остались в нефти с плечами? Вы сами взяли этот риск.

Вы собираетесь жаловаться ЦБ на то, что в рынке существуют неэффективности. Так на кой рынок нужен, если таких хлебных моментов не будет? Перечитайте пост Мартынова об этой ситуации и всегда думайте о правиле номер 1. Всем всех благ.

(Да и как бы вообще не приравняли торговлю к казино и не запретили)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал