Ювелирные изделия

Как инвестировать в золото. Часть 4. Вложения в околозолото: монеты, акции, ювелирка

- 09 декабря 2022, 12:17

- |

Продолжаю рассказ о различных способах инвестировать в золото.

Предыдущие части:

- Купить золото стало проще. Разбираемся во всех вариантах. Часть 1. Золотые слитки

- Часть 2. Контракты на бирже, фьючерсы, ОМС

- Часть 3. Золотые фонды: ПИФ, БПИФ, ETF

Сегодня заключительная часть, в которой затронем активы, косвенно привязанные к цене драгметалла. Назовем это околозолотом.

8. Инвестиционные монеты

Многие предпочитают инвестировать в золото через покупку инвестиционных монет из драгметаллов. Стоимость монет привязана к цене золота на бирже, а некоторые из них представляют еще и дополнительную, нумизматическую ценность. Таким образом ценообразование не простое — это не чистое следование к котировкам золота, а сопутствующие факторы (цена металла, спред банка, нумизматическая ценность, сохранность, ликвидность и т.д.). Инвестиционные монеты — это отдельный обширный рынок.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

SOKOLOV: импортозамещение на ювелирном и долговом рынках

- 23 ноября 2022, 17:49

- |

Сегодня стало известно, что SOKOLOV получил кредитный рейтинг от АКРА. Похоже, компания выйдет на публичный рынок заемного финансирования уже в этом году. По крайней мере параметры предстоящего дебютного размещения облигаций уже активно обсуждаются и публикуются СМИ. Чем не позитив в текущей геополитической ситуации?

Многие знакомы с брендом, видели в торговых центрах вывески магазинов SOKOLOV или даже бывали в них, но не все знают, что за бизнес стоит за всем этим. Попробуем прояснить все его плюсы и минусы.

• Во-первых, SOKOLOV работает на рынке, который оценивался в 300 млрд рублей за 2021 год. В этом году рынок просел, но не так как можно было предположить: за 9 месяцев минус 6%, по году снижение прогнозируется до минус 10%. Эксперты связывают это с уходом с российского рынка международных игроков ювелирного ритейла, в первую очередь премиум-сегмента. При этом продажи компании за 9 месяцев выросли на 28%, что говорит об эффективности бизнес-модели даже в условиях волатильности рынка и спроса.

( Читать дальше )

Signet Jewelers Ltd. (брюлики) - Прибыль 9 мес 2022 ф/г, зав. 30.10.2021г: $455,6 млн против убытка $269,5млн г/г

- 12 декабря 2021, 17:33

- |

Signet Jewelers Limited

Common Shares, $0.18 par value, 52,623,317 shares as of November 26, 2021

www.sec.gov/ix?doc=/Archives/edgar/data/832988/000083298821000216/sig-20211030.htm

Капитализация на 10.12.2021г: $4,629 млрд

Общий долг FY – 02.02.2019г: $2,603 млрд

Общий долг FY – 01.02.2020г: $4,460 млрд

Общий долг FY – 30.01.2021г: $4,346 млрд

Общий долг 9 мес – 30.10.2021г: $4,201 млрд

Выручка FY – 01.02.2019г: $6,247 млрд

Выручка 9 мес – 02.11.2019г: $3,984 млрд

Выручка FY – 01.02.2020г: $6,137 млрд

Выручка 9 мес – 31.10.2020г: $3,040 млрд

Выручка FY – 01.02.2020г: $5,227 млрд

Выручка 1 кв – 01.05.2021г: $1,689 млрд

Выручка 6 мес – 31.07.2021г: $3,477 млрд

Выручка 9 мес – 30.10.2021г: $5,015 млрд

Убыток 9 мес – 03.11.2018г: $549,5 млн

Убыток FY – 02.02.20219г: $657,4 млн

Убыток 9 мес – 02.11.2019г: $81,6 млн

Прибыль FY – 01.02.2020г: $105,5 млн

Убыток 9 мес – 31.10.2020г: $269,5 млн

Убыток FY – 30.01.2021г: $15,2 млн

Прибыль 1 кв – 01.05.2021г: $138,4 млн

Прибыль 6 мес – 31.07.2021г: $363,0 млн

Прибыль 9 мес – 30.10.2021г: $455,6 млн

( Читать дальше )

США приостановили на полгода ввод новых пошлин на ювелирные изделия

- 02 июля 2021, 11:02

- |

Jun 3, 2021 10:18 AM

RAPAPORT… США одобрили планы новых тарифов на ряд иностранных товаров, включая ювелирные изделия, но отложили внедрение, чтобы переговоры продолжились, объявило во вторник правительство.

Новые пошлины в размере до 25% были введены в ответ на налоги на цифровые услуги в Австрии, Индии, Италии, Испании, Турции и Великобритании, которые, по данным США, дискриминировали американские компании электронной коммерции. Карательные тарифы нацелены на 17 категорий ювелирных изделий из Индии.

Приостановка до 29 ноября поможет США найти «многостороннее» решение своих опасений по поводу цифровых налогов, сказала Кэтрин Тай, торговый представитель США (USTR). Решение принято после расследования в соответствии с разделом 301, которое уполномочивает правительство действовать против политики иностранных организаций, которые оно считает наносящими ущерб торговле США.

«Сегодняшние действия дают время для продолжения этих переговоров, сохраняя при этом возможность введения тарифов в соответствии с разделом 301, если это будет оправдано в будущем», — добавил Тай.

Совет по содействию экспорту драгоценных камней и ювелирных изделий Индии (GJEPC) поддержал отсрочку, утверждая, что дополнительное налоговое бремя переместит бизнес в страны-конкуренты, такие как Китай и Мексика.

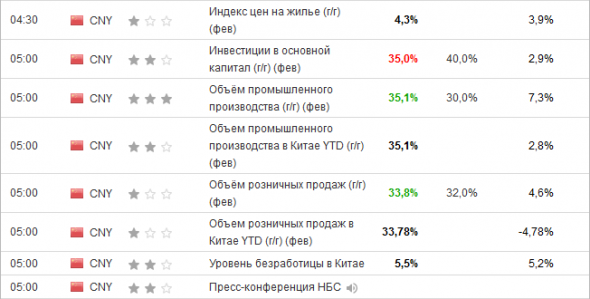

Китайские данные, показывают высокий рост экономической активности.

- 15 марта 2021, 17:33

- |

♦️Инвестиции в основной капитал 35%

♦️Промышленное производство 35,1%

♦️Розничные продажи 33,8%

🗣Все эти темпы роста, даны в формате с начала года, за февраль.

🗣мы должны вникнуть в детали, чтобы выяснить суть этого роста.

Розничные продажи — наиболее значимые данные в этом выпуске.

В тройку лидеров по росту входя:

🔺ювелирные изделия 98,7% г / г

🔺автомобили 77,6% г / г

🔺общественное питание 68,9% г / г

🗣Эти три пункта говорят нам о том, что китайские потребители щедро тратили деньги во время китайских новогодних праздников.

Инвестиции в основной капитал.

🔺Инвестиции в здравоохранение выросли 64% г / г — такой рост является результатом инвестиций в производство большего количества вакцин для 1,4 миллиарда населения, а также для экспорта.

🔺Инвестиции в специальное оборудование 60,2% г / г — вероятно, связано с технологиями, которые частично могут быть связаны с расширением производственных линий полупроводников.

( Читать дальше )

LVMH Moët Hennessy, Louis Vuitton отказывается от сделки по приобретению Tiffany за $16 млрд

- 11 сентября 2020, 11:12

- |

Tiffany’s $16 Billion Sale Falls Apart in Face of Pandemic and Tariffs.

The luxury giant LVMH Moët Hennessy Louis Vuitton backed out of its deal to buy the jeweler.

Sept. 9, 2020

Сделка на $ 16,2 млрд, которая объединила бы LVMH Moët Hennessy, Louis Vuitton и Tiffany & Company и стала бы крупнейшим поглощением в секторе роскоши, провалилась.

9 сентября LVMH заявила, что отзывает свое предложение о покупке Tiffany, в то время как Tiffany заявила, что подала иск, чтобы заставить гиганта роскоши двигаться вперед со своим предложением.

Однако в заявлении компании LVMH говорится, что она не может завершить сделку «в ее нынешнем виде», сославшись на просьбу правительства Франции отложить ее на период после 6 января 2021 года из-за угрозы введения тарифов США, которые могут сказаться на французских товарах. Tiffany со своей стороны заявила, что, хотя компания LVMH проинформировала ее о том, что получила письмо от французского правительства с просьбой отложить сделку, копию этого письма ювелирный дом еще не видел.

Tiffany решила подать в суд на LVMH, будучи недовольна тем, что через 10 месяцев после заключения соглашения LVMH еще не подала заявку на одобрение сделки антимонопольными органами Европейского союза.

( Читать дальше )

Ювелирная сеть «585 золотой» объявила о закрытии магазинов по всей стране, из-за девальвации рубля

- 24 марта 2020, 11:43

- |

Ювелирные сети сокращают бизнес

24.03.2020

Девальвация рубля и потеря у потребителей интереса к предметам роскоши в условиях пандемии коронавирусной инфекции вынуждает продавцов драгоценностей сокращать бизнес. Так, крупнейший на рынке игрок «585 золотой» приостановил закупки товара и в ближайшее время планирует закрыть до 10% точек. Похожие проблемы испытывают и другие игроки: в некоторых сетях продажи в марте упали до 90%, что вынудило их приостановить платежи арендодателям.

Ювелирная сеть «585 золотой» объявила о закрытии магазинов по всей стране. Как следует из информации на сайте компании, уже закрыто 45 точек в регионах, работа еще четырех объектов будет прекращена в ближайшее время. Источник “Ъ” в ювелирной отрасли знает, что «585 золотой» уже остановила закупку товаров. Сеть также отказалась от подписания новых контрактов по аренде площадей и вышла из тех проектов, где они были на этапе стройки, добавляет один из консультантов на рынке торговой недвижимости. В «585 золотой» на вопросы “Ъ” не ответили.

( Читать дальше )

Продажи ювелирных изделий в Гонконге в августе упали на 47%.

- 07 октября 2019, 11:03

- |

Розничные продажи в Гонконге зарегистрировали самое большое снижение за август по сравнению с прошлым годом. Это объясняется продолжающимися протестами за демократизацию.

Сообщается, что пострадали все сектора торговли, в частности категории ювелирных изделий, часов и ценных подарков, продажи которых в августе упали на 47%.

Согласно сообщениям средств массовой информации, продажи в магазинах упали на 30% по сравнению с прошлым годом в связи с тем, что 1 октября 30-80% магазинов в городе были закрыты из-за протестов по всему городу, которые привели к значительному снижению числа туристов и слабому спросу среди местного населения.

Ассоциация по управлению розничной торговлей в Гонконге (Hong Kong Retail Management Association, HKRMA) заявила, что результаты за сентябрь могут быть хуже, чем за август.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал