Юниметрикс

13 апреля начинается сбор уведомлений по добровольной оферте ООО «Юниметрикс»

- 13 апреля 2022, 08:02

- |

По объявленной 1 апреля добровольной внеплановой оферте инвесторы в течение 14 календарных дней могут направить свои заявки на выкуп облигаций по цене 95% от номинальной стоимости. Заявки начинают приниматься сегодня, 13 апреля.

Участие инвесторов в данной оферте также является добровольным. Для участия в оферте инвестору необходимо обратиться к своему брокеру и сообщить о намерении продать эмитенту определенной количество облигаций в связи с фактом наступления события. Оригиналы заявок должны быть направлены в период с 13 по 26 апреля 2022 года на адрес агента по приобретению облигаций АО «Банк Акцепт»: 630099, г. Новосибирск, ул. Советская, 14, АО «Банк Акцепт», отдел ценных бумаг, на имя Пахомова Сергея.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 04.04.2022

- 04 апреля 2022, 11:13

- |

Оферта, ставка купона и отзыв рейтинга:

- «ЮниМетрикс» объявил оферту по биржевым облигациям серии 01 на 28 апреля. Период предъявления облигаций к выкупу установлен с 13 по 26 апреля. Цена приобретения составит 95% от номинальной стоимости плюс накопленный купонный доход. Количество приобретаемых бумаг — до 70 тыс. штук. Агентом по приобретению выступит банк «Акцепт».

- «АВТОБАН-Финанс» установил ставку 12-го купона коммерческих облигаций серии КО-01 на уровне 23,7% годовых.

- «Калита» выплатила купонный доход за 19-й период по облигациям серии 001Р-02 в полном объеме — 3,2 млн рублей. Ранее компания сообщила, что видит «значительные риски для непрерывной работы бизнеса и сохранения его кредитоспособности». Необходимую сумму эмитенту на условиях займа предоставила ИК «Иволга Капитал».

( Читать дальше )

«Юниметрикс» объявил добровольную внеплановую оферту

- 01 апреля 2022, 12:21

- |

Инвесторы в течение 14 календарных дней могут направить свои заявки на выкуп облигаций по предложенной эмитентом цене — 95% от их номинальной стоимости.

Напомним, что выпуск облигаций ООО «Юниметрикс» объемом 400 млн рублей, был размещен по открытой подписке 9 сентября 2019 года. Фиксированная ставка купонного дохода на весь срок обращения составляет 12,5% годовых. Выплаты осуществляются ежемесячно.

Требование к содержанию направляемых уведомлений об участии в оферте прописаны в сообщении, опубликованном эмитентом на странице интерфакс.

( Читать дальше )

В каком состоянии Юниметрикс подошёл к кризису?

- 18 марта 2022, 15:08

- |

Когда начнутся дефолты эмитентов? (узнать на сайте fapvdo.ru)

Несмотря на то, что ООО «Юниметрикс» позиционирует себя как закупщика ГСМ на СПбМТСБ с последующей оптово-розничной реализацией через крупную международную компанию (кстати, имя этой компании не разглашается, по каким-то причинам), я бы классифицировал эту контору, как финансовую, с вытекающими отсюда последствиями. Во-первых, своего у компании ничего нет. Внеоборотных активов на 0.5 млн рублей, уставный капитал 30 тыс и заработанных за 5 лет 10 млн рублей в виде нераспределённой прибыли. Во-вторых, это всё, что поставила компания на кон, против 400 млн рублей облигационного займа. То есть типичная финансовая контора, правда, располагающая запасами.

Общие сведения

( Читать дальше )

ООО «Юниметрикс» — перспективное сотрудничество

- 21 декабря 2021, 13:38

- |

Завершение года у ООО «Юниметрикс» ознаменовалось двумя важными положительными событиями: продление овердрафта в Росбанке и договора по обслуживанию сети АЗС.

Также нефтетрейдеру продлен овердрафт в Росбанке еще на полгода — до июля 2022 года, открытый ранее — в декабре 2020 года. Банк открыл кредитную линию, в рамках которой ООО «Юниметрикс» может выбирать денежные средства в необходимом размере на определенный момент. В течение 2021 года благодаря овердрафту компании удалось гибко управлять ликвидностью при закупе, планировании финансовых потоков и работе в целом.

( Читать дальше )

Какой он, чудесный бизнес от Юниметрикс?

- 11 октября 2021, 15:10

- |

Анонс: “Почему у рискованных контор высокие рейтинги?”

На следующей неделе я планирую выпустить статью под этим названием. В статье я расскажу о том, почему конторы с многомиллиардными долгами имеют высокие рейтинги от агентств на уровне ААА, когда их состоянии предбанкротное. А так же расскажу, что надо такого сделать конторе, чтобы получить высокий рейтинг. Статья опирается на собственные исследования и на факты приведённые самими аналитиками Expert РА. Подписывайтесь, чтобы быть первым, кто прочитает эту статью.

Вы когда-нибудь видели чудо? Вернее чудо-бизнес, которым является ООО «Юниметрикс»? Предлагаю ознакомится. Не имея кроме долгов ничего, предприятие умудряется показывать средние финансовые результаты, а также отсутствие рентабельности. Как такое может быть и может ли быть вообще, попробуем разобраться.

( Читать дальше )

Результаты деятельности ООО «Юниметрикс» за 1 полугодие 2021 года

- 09 августа 2021, 10:05

- |

По итогам 1 полугодия средняя ежемесячная выручка ООО «Юниметрикс» составила 207 млн руб. (с НДС), что в натуральном выражении соответствует 3,8 тыс. тонн нефтепродуктов, поставляемых на 22 АЗС, находящихся на обслуживании эмитента.

Ключевые тезисы:

— Объем отгрузок за 6 мес. 2021 г. составил 22,7 тыс. тонн. Поставки во 2 кв. 2021 г. ниже показателей аналогичного периода 2020 г. в связи с прекращением поставок в Ленинградскую область в конце 2020 года. Выпадающие объемы компания планирует компенсировать за счет развития других направлений сырьевого трейдинга и поставок в новые регионы, осуществляемые в настоящий момент в объеме около 1 тыс. тонн.

— Выручка компании за 2 кв. 2021 г. зафиксирована на уровне 1,08 млрд руб. (без НДС), снизившись на 42,4% от показателей прошлого года. Чистая прибыль составила — 1,45 млн руб., что аналогично показателям прошлого года.

— Около 34% выручки (3,4 тыс. тонн) обеспечивает продажа бензина марки АИ-92, значимую долю в продажах занимает также улучшенное топливо, на которое приходится до 32% поставок.

— Показатели рентабельности бизнеса в 2020 году имеют следующие характеристики: валовая рентабельность — 7,7%, рентабельность по EBIT — 2,5%, рентабельность по чистой прибыли — 0,13%.

— Основные запасы сформированы остатками на нефтебазе и топливом в пути, их объем в денежном выражении на конец второго квартала 2021 г. составляет 100,5 млн руб. Дебиторская задолженность формируется долгом клиентов и авансовыми платежами в пользу поставщиков. Существенная доля активов приходится на остатки на расчетных счетах и финансовые вложения (75,7 млн руб.).

— Чистый финансовый долг (за вычетом краткосрочных финансовых вложений и денежных средств) в 2 кв. 2021 г. снизился на 32,3%, составив 336,1 млн руб., его доля в выручке не превышает 0,15х, находясь на уровне показателей прошлого года. Соотношение Чистый долг / EBIT сократилось с 5,73х на 30.06.20 г. до 4,49х на 30.06.21 г.

— Несмотря на снижение выручки компания смогла сохранить валовую рентабельность на уровне 7,7% что выше уровня 2 кв. 2020 г. на 0,5 п.п. Проценты к оплате снизились на 32,1% относительно 2 кв. 2020 г.

— Согласно намеченной стратегии развития на период с 2021 по 2023 г.г., ключевыми целями компании является, помимо расширения географии поставок нефтепродуктов и увеличение количества обслуживаемых АЗС, также развитие новых направлений сырьевого трейдинга.

Подробнее в презентации.

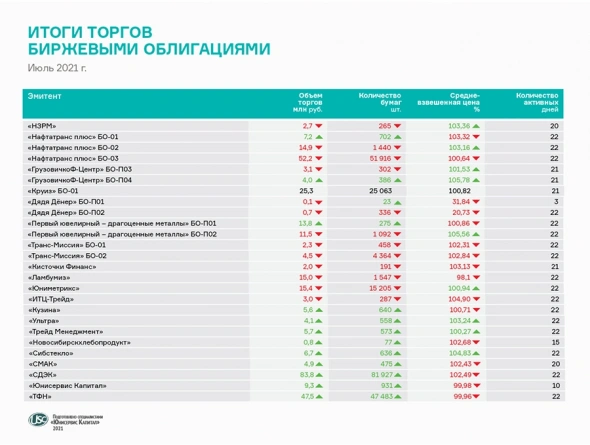

Июльские итоги торгов: разгоняемся потихоньку

- 02 августа 2021, 10:29

- |

В июле на Московской бирже состоялось 22 торговых сессии, за которые 26 выпусков наших эмитентов сформировали оборот на уровне 346,2 млн руб., что на 52,7 млн руб. больше, чем месяцем ранее.

Падение котировок в июле несколько замедлилось: потеряли в цене 16 выпусков, 9 эмиссий показали положительную динамику и еще одна серия облигаций торговалась впервые.

Список лидеров в этом месяце не преподнес сюрпризов: самый значительный рост средневзвешенной цены снова продемонстрировали бумаги второго выпуска ООО «ПЮДМ», по торговому обороту на первом месте по-прежнему выпуск ООО «СДЭК-Глобал», набравший за месяц более 80 млн руб., а самым дорогим остается 4-я серия сервиса «Грузовичкоф».

Что касается аутсайдеров, то сильнее всех ожидаемо просели обе эмиссии «Дяди Дёнера». Перейдем к подробностям.

( Читать дальше )

«ЮниМетрикс» развивает новые направления сырьевого трейдинга

- 24 июня 2021, 12:50

- |

Являясь классическим нефтетрейдером и развивая основной вид деятельности, компания также запускает другие направления работы: заключены контракты с двумя клиентами в двух новых сферах.

Согласно намеченной стратегии развития, ключевыми целями компании является, помимо расширения географии поставок нефтепродуктов и увеличение количества обслуживаемых АЗС, также развитие новых направлений сырьевого трейдинга.

В этом ключе, ООО «ЮниМетрикс» начал сотрудничество с двумя новыми контрагентами по поставке сырья для производства пластмассы и строительных материалов.

С апреля текущего года трейдер начал работу с ведущим производителем сэндвич-панелей. А с мая — с компанией, занимающейся производством изделий из пластмасс для строительного и пищевого направлений промышленности. ООО «ЮниМетрикс» осуществляет закуп сырья для клиентов, из которого производятся готовые товары. Услуги оказываются пока в тестовом режиме, сейчас «ЮниМетрикс» более детально изучает данные сферы и рассматривает возможность долгосрочного сотрудничества.

( Читать дальше )

Итоги торгов января: неторопливое начало года

- 02 февраля 2021, 08:19

- |

Несмотря на то, что биржа продолжала работать в новогодние каникулы, и в январе было аж 19 торговых дней, по большинству выпусков наблюдается снижение оборотов.

Общий объем сделок по двадцати нашим выпускам за январь составил без малого 197 млн руб., что на 113 млн скромнее, чем в декабре.

По девяти эмиссиям средневзвешенная цена показала отрицательную динамику, еще одиннадцать — подорожали. Самый высокий рост в прошлом месяце продемонстрировали облигации второго выпуска «Нафтатранс плюс», а 4-йвыпуск «Грузовичкоф-Центра» по-прежнему держит первенство по самой высокой средневзвешенной цене.

Не поменялся лидер и по сформированному обороту за месяц — бумаги «Юниметрикса» снова опередили все остальные серии, хоть и не с таким значительным разрывом, как в декабре. А облигации «Новосибирскхлебопродукта» торгуются хоть и дорого, но сдержанно. Более подробная информация по каждому выпуску представлена ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал