банк японии

Монетарное БЕЗУМИЕ в Японии

- 13 ноября 2018, 22:35

- |

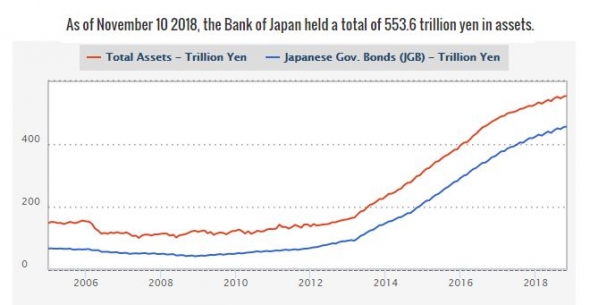

Сегодняшние данные от Банка Японии показали, что баланс местного центрального банка, равный 553 трлн йен (4.8 трлн $), уже превышает размер ВВП этой страны. И конца этого безумия просто не видно. Ранее уже описывал в телеграм канале (https://tele.click/MarketDumki/539) проблемы связанные с гигантским госдолгом страны восходящего солнца. Любой рост доходности по государственным облигациям сразу поставит вопрос о неплатежеспособности японского правительства. И чтобы этого не произошло, Банку Японии приходится постоянно печатать новые деньги для поддержания доходности по гособлигациям на околонулевом уровне.

Дисбалансы в экономиках ведущих странах мира продолжают нарастать. И непонятно, чем всё это закончится. Не получится до бесконечности наращивать уровень госдолга. В какой-то момент это закончится дефолтом.

- комментировать

- ★2

- Комментарии ( 20 )

Open Mouth Operations в исполнении от Пауэлла?

- 04 октября 2018, 16:20

- |

Ясности коммуникации Пауэлла в последнее время может позавидовать любой другой глава центрального банка. Только продавцы доллара решили что болезненный период событий закончился, глава ФРС дал сигнал не расслабляться, выступив вчера с предельно откровенным руководством по политике ставок.

Если до этого участники рынка могли полагать, что на весах ФРС лежат и плюсы и минусы повышения ставки для роста экономики, то вчера Пауэлл и вовсе предложил оставить только плюсы. В замечаниях Пауэлла не только отсутствовало традиционное для глав ЦБ обоснование осторожного подхода, но был и сознательный уклон в сторону избыточного оптимизма. Например как и в Бостоне Пауэлл отметил, что в экономике сложилась «весьма положительная ситуация», и что, «нет причин полагать, что такое положение дел сохранится на протяжении довольно длительного времени»

Описывая динамику зарплат, Пауэлл сказал, что некоторые важные компоненты начали выбираться из стагнации и что «кривая Филлипса не мертва, а просто решила передохнуть». Так как реальные процентные ставки впервые за долгое время покинули негативную территорию и находятся едва ли выше нуля, глава ФРС считает, что пока их нужно относить к все еще стимулирующей политике ФРС. А значит политика ужесточения еще в самом разгаре.

( Читать дальше )

Банк Японии не созрел для значимых изменений в QE

- 25 сентября 2018, 15:31

- |

Некоторые из членов Банка Японии заявили что ЦБ должен подробней изучить негативные последствия длительного QE, например сжатие прибылей коммерческих банков. Об этом говорилось в протоколе прошедшего заседания, опубликованного во вторник.

В комитете состоящем из девяти человек возникла обеспокоенность по поводу того, как недавнее решение ЦБ позволить доходности колебаться с большей амплитудой вокруг целевого уровня влияет на управляемость долгосрочными процентными ставками.

Подобная дискуссия вновь выдвинула проблему слабой инфляции на первый план, которую регулятор пытается «вылечить» масштабной программой смягчения, несмотря на рост издержек в виде сокращения доходов банковской системы и оттока капитала.

«И хотя текущее денежное смягчение не вызывает проблем в системе финансового посредничества»…«Важно принять во внимание две перспективы — краткосрочную и долгосрочную, в которой QE имеет свои преимущества и недостатки», говорилось в протоколе. Когда говорят про долгосрочные проблемы QE обычно подразумевают снижение прибыли в банковской системе. Низкие ставки подавляют кредитную активность банков, что в свою очередь и пытается стимулировать QE. По сути эта ситуация называется ловушкой ликвидности.

( Читать дальше )

Глава Банка Японии: Выступление на встрече с бизнес - лидерами в Осаке 日本語

- 25 сентября 2018, 12:21

- |

Japan's Economy and Monetary Policy

Speech at a Meeting with Business Leaders in Osaka 日本語

Haruhiko Kuroda

Governor of the Bank of Japan

September 25, 2018

Японская экономика и денежно — кредитная политика

Выступление на встрече с бизнес — лидерами в Осаке

( Читать дальше )

Пока "БАНКЕТ" продолжается

- 23 сентября 2018, 23:03

- |

Любопытная динамика у ведущих мировых биржевых индексов в этом году. Американский S&P500 и высокотехнологичный Nasdaq в плюсе на 10% и 15% соответственно. Достаточно сильный контраст получается на фоне китайского Шанхая композита (минус 15%), немецкого DAX ( минус 4%) и японского Nikkei 225 (плюс 3%). Пока тенденция очевидна: американский рынок акций всасывает в себя всю денежную ликвидность, а остальным рынкам ничего не достается. А скорее даже оттуда идет отток в пользу S&P500 и Nasdaq.

Удивительно, что такая динамика индексов наблюдается на фоне абсолютно разных политик центральных банков этих стран. Казалось бы, всё должно быть с точностью до наоборот. Ведь ФРС ужесточает денежно кредитно-политику, повышая ставки и сокращая свой баланс (https://tele.click/MarketDumki/622), а ЕЦБ, Банк Японии и Народный Банк Китая проводят стимулирующую политику. Например, Банк Японии напрямую участвует в торгах акциями, не давая индексам падать. И тем не менее расти они особо не хотят. Немецкий DAX так вообще в минусе с начала года, несмотря на то, что ЕЦБ продолжает печатать деньги. Ну могла бы хоть какая-то копейка достаться и фондовому рынку. Но нет же. Всё идет в США. Про Китайский рынок и говорить нечего. После того как г-н Трамп, благодаря введению пошлин, «разгромил» фондовый рынок Китая, Народный Банк публично высказался, что значение индекса не так уж и важно для регулятора.

( Читать дальше )

Разбор заседания Банка Японии

- 31 июля 2018, 15:43

- |

QE Банка Японии зашло намного дальше чем ФРС и наученный горьким опытом ФРС в 2013 году (taper tantrum), японский регулятор был очень осторожен в высказываниях сегодня. По большей части денежная политика осталась без изменений, однако ЦБ позволил себе незначительные уточнения относительно скупки бондов, которая теперь станет чуть более гибкой.

Краткие итоги заседания:

- Таргетирование доходности 10-летних облигаций осталось на уровне 0.0%;

- Ставка по депозитам осталась на уровне -0.1%;

- ЦБ сохраняет приверженность контролю кривой доходности и QE;

- Прогнозы по инфляции на этот год, 2019 и 2020 изменились в сторону понижения, указывая на необходимость сохранения смягчения.

Дополнительная корректировка:

- Банк Японии теперь допускает более гибкие объемы скупки бондов. Спрос будет зависеть от плавающей доходности, то есть при увеличении доходности покупки могут быть увеличены и наоборот. Возможное объяснение такого хода — ограничения ликвидности с которыми сталкивается ЦБ. В условиях безысходности, даже такая мера может продлевать жизнь истощенному рынку JGB. Интересно, что несмотря на работающий «пылесос» ЦБ на рынке, объемы скупки бондов с середины 2014 года на самом деле снизились с последующей стабилизацией на уровне примерно 7.5 трлн. иен;

( Читать дальше )

Иена развивает слух о развороте ден. политики Банка Японии

- 24 июля 2018, 15:44

- |

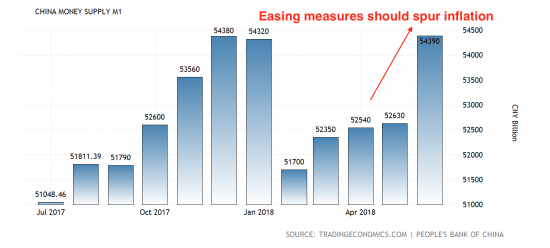

ShCOMP стал локомотивом роста во вторник на азиатских рынках благодаря слабому юаню, выгодному для экспортеров и планах увеличения госзакупок со стороны китайских властей. Результатом антикризисных мер станет увеличение денежного предложения в экономике, а значит и инфляции, что негативно отразится на потребительском спросе. В июне денежный агрегат M1 (наличные + срочные депозиты) подскочили в июне до 54390 млрд. юаней с 52630 в мае, достигнув примерно январского значения. Более быстрый рост уровня цен отразится и на розничных продажах, темпы рост которых упали с 10.5% в конце прошлого года до 9% в мае.

( Читать дальше )

BoJ Обоср...ся

- 23 июля 2018, 22:42

- |

ЦБ Японии фактически загнал себя в ловушку. Только он начал сокращать объем покупки активов (читай захотел уменьшить объемы печатания денег), так сразу резко подскочили доходности по гособлигациям страны восходящего солнца. Почему это опасно? Любой значимый рост доходности по гособлигациям Японии моментально может поднять вопрос о платежеспособности правительства страны. Сразу пойдут разговоры о дефолте, учитывая, что у Японии отношение госдолга к ВВП превышает 200%. Это самый высокий показатель в мире.

Поэтому, как только сегодня начали расти доходности по гособлигациям, ЦБ Японии буквально как ошпаренный выскочил на рынок и пообещал любой ценой не допустить рост доходности по 10-леткам выше 0.11%. Т.е. даже рост доходности с 0.03% до 0.08% уже вызывает животный страх у ЦБ Японии. Как говорят в футболе, игра идет на «тоненького».

Учитывая, что торговая война между США и Китаем в любом случае продолжится (подробно писал в телеграм-канале https://tele.click/MarketDumki/534), ситуация будет накаляться и в любой момент даже маленькая искра может превратится в пожар, который перекинется на все мировые рынки. Остается только гадать, где рванет сначала.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал