биннофарм групп

«Биннофарм групп» 4 февраля проведет сбор заявок на облигации объемом 2 млрд.₽

- 22 января 2025, 16:51

- |

ООО «Биннофарм Групп» — одна из ведущих российских фармацевтических компаний, занимающаяся разработкой и производством лекарственных препаратов, сбытом продукции и продвижением препаратов на рынке России и СНГ. Компания образовалась в 2020 году в результате слияния активов ПАО «Синтез» и АО «Алиум».

Сбор заявок 4 февраля

11:00-15:00

размещение 6 февраля

- Наименование: БинФарм-001P-04

- Рейтинг: А (Эксперт РА, прогноз «Стабильный»)

- Купон: 26.50% (ежемесячный)

- Срок обращения: 3 года

- Объем: от 2 млрд.₽

- Амортизация: нет

- Оферта: да (Пут через 1.5 года)

- Номинал: 1000 ₽

- Организатор: ВТБ Капитал Трейдинг, Инвестиционный Банк Синара, ИФК Солид, МКБ, Sber CIB, Совкомбанк, Т-Банк

- Выпуск для всех

- Вся свежая информация по новым выпускам у меня в телеграмм канале.

- комментировать

- Комментарии ( 2 )

Биннофарм групп (входит в АФК Систему) планирует начать поставки лекарств на рынок Ирака в 2025г — пресс-служба компании

- 28 декабря 2024, 13:10

- |

«Уже определены первые препараты для регистрации и последующих поставок, годовой оборот по которым оценивается в $500 тыс. Первую поставку планируется осуществить в четвертом квартале 2025 года», — сказала директор по продажам и продвижению «Биннофарм групп» Екатерина Славгородская.

Продукция «Биннофарм групп» доступна в 13 странах мира, включая Казахстан, Азербайджан, Молдавию, Узбекистан, Белоруссию, Грузию и Армению. В 2023 году компания запустила свою деятельность в Китае, создав там локальную структуру для работы с местными партнерами и клиентами.

tass.ru/ekonomika/22793349

Главное на рынке облигаций на 26.11.2024

- 26 ноября 2024, 13:32

- |

- Сегодня «Балтийский лизинг» начинает размещение десятилетних биржевых облигаций серии БО-П14 объемом 9 млрд рублей. Регистрационный номер — 4В02-14-36442-R-001P. Ежемесячные купоны будут рассчитываться по формуле: ключевая ставка Банка России плюс спред 1,9% годовых. По выпуску через год предусмотрена оферта. Эмитент имеет действующие кредитные рейтинги на уровне ruAA- от «Эксперта РА» и А+ от АКРА со стабильным прогнозом.

- Сегодня «АПРИ» начинает размещение выпуска четырехлетних облигаций серии БО-002P-06 объемом 200 млн рублей. Регистрационный номер — 4B02-06-12464-K-002P. Ставка с 1-го по 18-й купонный периоды установлена на уровне КС+8% годовых. По выпуску предусмотрена оферта через 1,5 года и частичное досрочное погашение по 25% от номинала в даты окончания 40-го, 43-го, 46-го и 49-го купонных периодов. Эмитент имеет действующие кредитные рейтинги на уровне BBB-.ru со стабильным прогнозом от НРА и НКР.

( Читать дальше )

Главное на рынке облигаций на 14.11.2024

- 14 ноября 2024, 15:40

- |

- ПВО «Регион Финанс» по выпускам «Ники» серии 001Р-01, серии 001Р-02 и серии 001Р-03 сообщило о расторжении с эмитентом договора на оказание услуг представителя владельцев облигаций в одностороннем порядке с 14 февраля 2025 г.

- «Новосибирскавтодор» принял решение о выпуске трехлетних облигаций серии БО-02 объемом 500 млн рублей. По выпуску предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента. «Эксперт РА» 2 ноября присвоил эмитенту рейтинг кредитоспособности на уровне ruBBB со стабильным прогнозом, но через 4 дня отозвал рейтинг по просьбе эмитента. В настоящее время у «Новосибирскавтодора» действует кредитный рейтинг от НКР на уровне A-.

- Компания «Симпл» установила спред к ключевой ставке по двухлетним облигациям серии 001Р-01 объемом 1 млрд рублей в размере 450 б.п. Купоны ежемесячные. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер — 4B02-01-00181-L-001P.

( Читать дальше )

К 2030 году объем российского рынка лекарственных средств вырастет в 2,2 раза — до 4,9 трлн руб.

- 18 сентября 2024, 11:18

- |

Недавно наткнулся на статью РБК, в которой шел разбор фармбизнеса и производства дженериков. Решил разобраться в этой теме поподробнее, т.к. большое количество компаний в сфере фармацевтики все активнее начинают продвигать историю с производством дженериков.

Что это такое?

Дженерик — это аналог, который полностью копирует оригинальное лекарственное средство с идентичной эффективностью. Главное преимущество — ценовой диапазон продукта существенно ниже, т.к.присутствует рыночная конкуренция, когда монополист теряет патентную защиту.

Дженерики российского производства росли последние 5 лет в среднем по 29% в год, в 3 раза опережая иностранные. Доля дженериков растет не только на российском, но и на глобальном рынках.

По оценке “Альфа Ресерч и Маркетинг” — доля дженериков в РФ увеличится до 56% к 2030 году, закрыв большую часть потребности, в отличии от оригинальных лекарственных средств.

Темпы развития и роста производства дженериков опережают рынок:

• С 2019 по 2023 год CAGR по продажам дженериков составил 17%, в то время как CAGR по продажам оригинальных препаратов — 12%

( Читать дальше )

Главное на рынке облигаций на 11.09.2024

- 11 сентября 2024, 12:42

- |

- Московская биржа зарегистрировала облигации «Солид СпецАвтоТехЛизинг» серии 01. Регистрационный номер — 4B02-01-00174-L. Бумаги включены в Третий уровень котировального списка. Эмитент имеет кредитный рейтинг В+|ru| со стабильным прогнозом от НРА.

- «АПРИ» установила ставку 5-8-го купонов облигаций серии БО-002P-03 на уровне 24% годовых. Эмитент имеет кредитный рейтинг BBB-.ru со стабильным прогнозом от НКР.

- МФК «Кэшдрайв» установила ставку 5-8-го купонов коммерческих облигаций серии КО-П08 на уровне 20% годовых. По выпуску 20 сентября предстоит исполнение оферты. Период предъявления бумаг к выкупу через web-кабинет НРД — с 11 по 17 сентября 2024 г.

- Московская биржа продлила период размещения облигаций «Бизнес Альянс» серии 001Р-06 со сроком обращения 3,5 года объемом 500 млн рублей до 27 сентября 2024 г. С выпуском компания вышла на фондовый рынок 29 августа 2024 г.

( Читать дальше )

Главное на рынке облигаций на 10.09.2024

- 10 сентября 2024, 12:58

- |

- «ВУШ» 12 сентября начнет размещение среди квалифицированных инвесторов трехлетних облигаций серии 001P-03 на 4 млрд рублей. Ставка купона рассчитывается по формуле: ключевая ставка Банка России плюс 2,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 6 сентября. Организатор — Газпромбанк. Эмитент имеет кредитный рейтинг А-(ru) с позитивным прогнозом от АКРА.

- Московская биржа зарегистрировала облигации «Аэрофьюэлз» серии 002P-03 (дополнительный выпуск № 1). Регистрационный номер — 4B02-03-29449-H-002P. Параметры займа пока не раскрываются. Основной выпуск трехлетних облигаций серии 002Р-03 объемом 1,2 млрд рублей компания разместила в июле 2024 г. Ставка 1-го купона установлена на уровне 19,4% годовых. Ставки последующих купонов определяются по формуле: КС плюс 3,4% годовых. Купоны ежеквартальные. Организаторы — Газпромбанк и ИФК «Солид». Эмитент имеет кредитный рейтинг A-.ru со стабильным прогнозом от НКР.

( Читать дальше )

Главное на рынке облигаций на 09.09.2024

- 09 сентября 2024, 12:55

- |

- «Балтийский лизинг» сегодня начинает размещениетрехлетних облигаций серии БО-П12 объемом 7,5 млрд рублей. Регистрационный номер — 4B02-12-36442-R-001P. Бумаги включены во Второй уровень котировального списка. Ставки купонов рассчитываются по формуле: КС плюс 2,3% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 4 сентября. Выпуск доступен для приобретения неквалифицированным инвесторам после прохождения теста. По займу предусмотрена амортизация. Организаторы — Газпромбанк и ИБ «Синара». Эмитент имеет кредитный рейтинг ruAA- со стабильным прогнозом от «Эксперт РА».

- Московская биржа зарегистрировала трехлетние облигации«ВУШ» серии 001Р-03 объемом 4 млрд рублей. Регистрационный номер — 4B02-03-00075-L-001P. Бумаги включены во Второй уровень котировального списка. Сбор заявок квалифицированных инвесторов на выпуск прошел 6 сентября. Финальный ориентир ставки купона: ключевая ставка Банка России плюс 2,5% годовых. Купоны ежемесячные. Организатор — Газпромбанк. Эмитент имеет кредитный рейтинг А-(ru) с позитивным прогнозом от АКРА.

( Читать дальше )

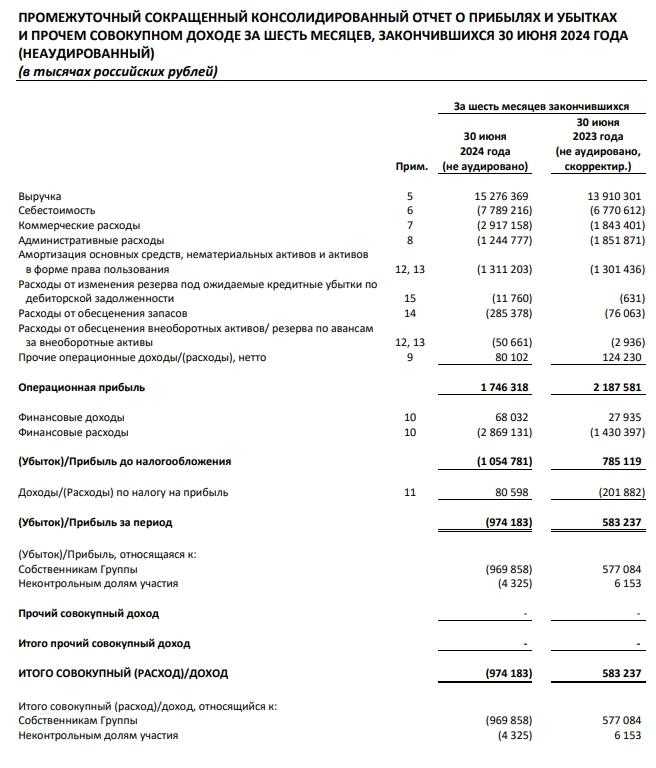

Биннофарм групп (входит в АФК Систему) МСФО 1п 2024г: выручка Р15,27 млрд (+9,8% г/г), убыток Р974,1 млн против прибыли Р583,2 млн годом ранее

- 29 августа 2024, 12:53

- |

www.e-disclosure.ru/portal/files.aspx?id=38507&type=4

Текущий анализ эмитента: ООО "Биннофарм Групп" (за 2кв. 2024 г.)

- 09 августа 2024, 10:07

- |

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 2кв. 2024 г.

Финансовые результаты:

— Выручка: 22576 млн. руб.

— Чистая прибыль (убыток): (-1324) млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал уменьшился на 4% (-), долгосрочные обязательства сократились на 64% (+), краткосрочные прибавили 31% (-).

Предприятие незакредитованное, финансовое состояние с преобладанием собственных средств, что оказывает поддержку общей оценке. Долговая нагрузка увеличилась на 7% (-).

По финансовым результатам (год-к-году): выручка выросла на 16%, был сгенерирован чистый убыток (-1324) млн.₽ против 3747 млн.₽ чистой прибыли годом ранее.

...

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей и др.) см. в телеграм-канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал