вдо

Календарь первичных размещений ВДО и актуальные выпуски ИК Иволга Капитал

- 05 мая 2023, 08:27

- |

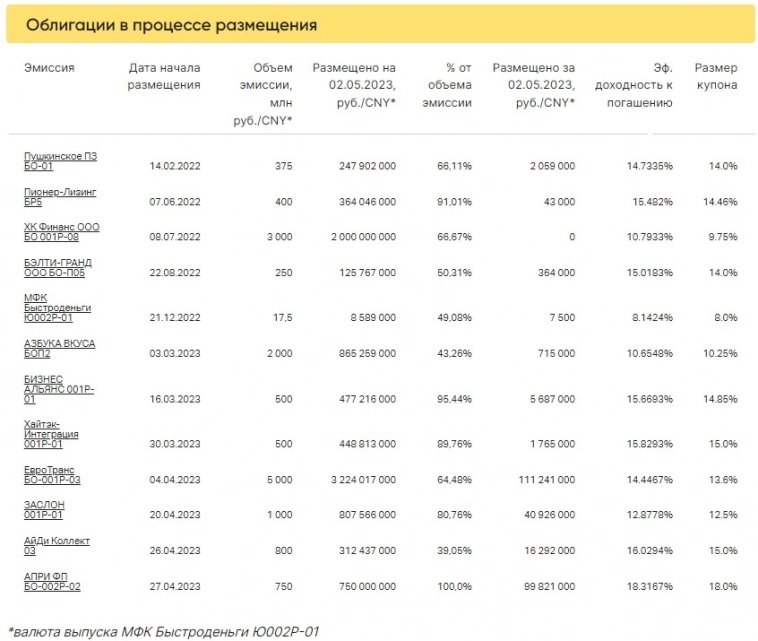

Актуальные выпуски, организованные ИК Иволга Капитал:

- Выпуск Хайтэк-Интеграция 001P-01 размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 49%

Пожалуйста, для участия в наших первичных размещениях направляйте номер или прочие параметры выставленной Вами заявки в наш телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 10 )

Портфель ВДО (33% за 365 дней, 13,7% внутренняя доходность). Апрель. Замедляя бег

- 05 мая 2023, 07:01

- |

Коротко о главном на 04.05.2023

- 04 мая 2023, 11:42

- |

- Московская биржа зарегистрировала выпуск «зеленых» облигаций «Легенда» серии 002Р-01. Регистрационный номер — 4B02-01-00368-R-002P. Бумаги включены в Третий уровень котировального списка, Сектор роста и Сегмент облигаций устойчивого развития.

- «Пионер-Лизинг» установил ставку 13-го купона облигаций серии 01 на уровне 14,37% годовых.

- ИК «Фридом Финанс» (бренд ИК «Цифра брокер») выплатит 6-й купон по выпуску облигаций серии П01-02 в рублях.

- ТК «Нафтатранс плюс» подвела итоги оферты по выпуску серии БО-04: владельцы облигаций не предъявили бумаги к выкупу.

- «Эксперт РА» подтвердил рейтинг кредитоспособности «Светофор Групп» на уровне ruBB, изменив прогноз со «стабильного» на «позитивный». Установление позитивного прогноза обусловлено ожиданиями агентства по сохранению финансового профиля компании в 2023 г., устойчивого уровня показателя EBITDA на уровне прошлого года, что при дальнейшей амортизации облигационного займа может привести к снижению долговой и процентной нагрузки.

( Читать дальше )

Сокращение позиций в портфелях PRObonds

- 04 мая 2023, 09:45

- |

В портфеле PRObonds ВДО сокращаются доли облигаций:

— Маныч02,

— ЛТрейд 1P5,

— АПРИФП 2Р1,

— АПРИФП 2Р2.

Каждое сокращение — на 0,1% от активов в день в течение 5 ближайших сессий, начиная с сегодняшней (исключение — ЛТрейд 1P5, там для полного вывода бумаги достаточно 4 сессий).

В портфеле PRObonds Акции совокупная доля акций сегодня сокращается с 47,5% до 45%.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Итоги торгов за 02.05.2023

- 03 мая 2023, 13:56

- |

2 мая новых размещений не было.

Суммарный объем торгов в основном режиме по 290 выпускам составил 699,3 млн рублей, средневзвешенная доходность — 12,92%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 03.05.2023

- 03 мая 2023, 10:24

- |

- Банк России зарегистрировал выпуск десятилетних облигаций «НФК-Структурные инвестиции» серии 001П-01. Регистрационный номер — 4-01-10707-Р-001P.

- НКР повысило кредитный рейтинг «Бифорком Тек» с уровня BBB.ru до A-.ru со стабильным прогнозом.

- «Автоэкспресс» завершил размещение по закрытой подписке трехлетних коммерческих облигаций серии 3П-КО02 объемом 200 млн рублей. С выпуском компания вышла на рынок 12 апреля. Ставка 1-4-го купонов установлена на уровне 11,5%. Купоны ежеквартальные. По выпуску при пересмотре ставки купона предусмотрена оферта.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

Сбор заявок на участие в размещении облигаций АПРИ ФП БО-002Р-02 (ruB/BB-.ru, 750 млн..р., YTM 19,2%) прекращается. Выпуск полностью расписан и сегодня будет завершен

- 02 мая 2023, 13:48

- |

Сбор заявок на АПРИ Флай Плэнинг завершен.

Свободного объема бумаг больше нет. Выставленные сегодня до 13-30 и подтвержденные через телеграм-бот ИК Иволга Капитал заявки будут исполнены частично (ориентир аллокации — 65%). Выставленные до 13-30, но не подтвержденные через телеграм-бот ИК Иволга Капитал заявки, исполнены не будут.

Само исполнение заявок произойдет ближе к завершению сегодняшней торговой сессии.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Коротко о главном на 02.05.2023

- 02 мая 2023, 10:38

- |

- «Эксперт РА» понизил рейтинг кредитоспособности УК «Голдман Групп» до уровня ruC с развивающимся прогнозом. По рейтингу установлен статус «под наблюдением». Ранее рейтинг компании действовал на уровне ruBB+ с развивающимся прогнозом.

- Московская биржа зарегистрировала выпуск облигаций «ЛайфСтрим» серии БО-П02. Регистрационный номер — 4B02-02-00573-R-001P. Бумаги включены в Третий раздел котировального списка и Сектор Роста.

- НРД зарегистрировал программу коммерческих облигаций «Группы Астон» серии 002РС объемом 10 млрд рублей. Регистрационный номер — 4-00544-R-002P-00С. В рамках бессрочной программы облигации смогут размещаться на срок до пяти лет.

- НКР присвоило ФПК «Гарант-Инвест» кредитный рейтинг на уровне BBB.ru со стабильным прогнозом. Также НРА подтвердило кредитный рейтинг эмитента на уровне ВВВ|ru| со стабильным прогнозом.

( Читать дальше )

Итоги торгов за 28.04.2023

- 02 мая 2023, 10:26

- |

28 апреля новых размещений не было.

На первичном рынке неплохо размещается выпуск «АйДи Коллект» серии 03 (рейтинг BB, ставка купона 15% годовых до погашения в апреле 2026 г.) — около 100 млн. Всего с 26 апреля по выпуску собрано почти 300 млн из запланированных 800 млн рублей. Также почти на 100 млн рублей разместил бумаги серии БО-001Р-03 «ЕвроТранс» (рейтинг А-, ставка 13,6% с началом амортизации в июне 2026 г. и погашением в марте 2027-го). Всего «ЕвроТранс» без малого за 30 дней собрал около 3 млрд рублей из 5 млрд рублей запланированных.

Новый выпуск АПРИ «Флай Плэнинг» серии БО-002Р-02после фееричного начала 27 апреля упал до сборов менее 20 млн рублей. Всего эмитент собрал 650 млн рублей из 750 млн рублей по плану, и это при купоне 18% годовых до оферты через два года.

Неожиданно много для этого выпуска — почти 11,5 млн рублей — привлек выпуск «Азбука вкуса» серии БО-П02. Эмитент пытается с 3 марта завлечь инвесторов в выпуск объемом 2 млрд рублей до оферты в феврале 2025 г., но ставка 10,25% не способствует активным продажам: с начала размещения собрано всего 864,5 млн рублей.

( Читать дальше )

Размещение облигаций АПРИ ФП БО-002Р-02 (ruB/BB-.ru, 750 млн..р., YTM 19,2%) возвращается в привычное русло

- 02 мая 2023, 09:58

- |

Сегодня мы возвращаем размещение облигаций АПРИ ФП БО-002Р-02 (ruB/BB-.ru, 750 млн… р., YTM 19,2%) в привычное русло (в пятницу 28 апреля удовлетворялись только предварительные заявки, поданные в предыдущие дни).

Пожалуйста, для участия в наших первичных размещениях направляйте Ваши ФИО и номер или прочие параметры выставленной Вами заявки в наш телеграм-бот: @ivolgacapital_bot

С уважением,

ИК Иволга Капитал

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал