SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

выдающиеся трейдеры

Идеальный трейдер....

- 04 февраля 2013, 00:13

- |

Как по мне, идеальный трейдер с идеальной выдержкой.Ну нет ни малейшего намека на движение у хищника до тех пор, пока не возникает идеальной возможности тяпнуть....

Принцип :сиди и жди идеальной точки визуализирован как нельзя лучше...

Принцип :сиди и жди идеальной точки визуализирован как нельзя лучше...

- комментировать

- ★5

- Комментарии ( 16 )

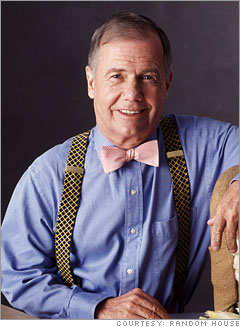

Краткое описание стратегий выдающихся трейдеров "Том Болдуин"

- 04 октября 2012, 16:49

- |

Lucian Томас Болдуин III является трейдером и основателем финансовой группы the Baldwin Group of companies. Его любимым инструментом для торговли являются 30-летние облигации.

Том Болдуин в 80-х был единственным крупнейшим частным трейдером на площадке казначейских облигаций. По масштабам своих операций он стоял в одном ряду с ведущими институциональными игроками. Для него не редкость сделки по 2000 контрактов (пакеты казначейских облигаций совокупной номинальной стоимостью 200 миллионов долл.). В обычный день он мог оперировать более чем 20 тысячами контрактов (эквивалентно номиналу казначейских облигаций в два миллиарда долл.).

Торговый стиль Тома Болдуина — это скальпирование. Средняя прибыль для крупных позиций составляет около 4 тиков, длительность сделок очень и очень мала. «Так просто меньше риска. Главная цель неизменна: сокращать риск. Его стиль эволюционировал от чистого скальпирования до комбинации скальпирования с позиционным спекулированием».

( Читать дальше )

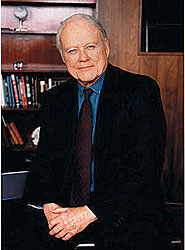

Краткое описание стратегий выдающихся трейдеров "Брайен Гелбер"

- 27 сентября 2012, 16:59

- |

Свою карьеру начал брокером одной крупной брокерской фирмы и обслуживал ее клиентов, торгуя финансовыми фьючерсами на площадке Чикагской торговой палаты. Затем, поднаторев в консультировании институциональных клиентов, он перешел к торговле за собственный счет. На заре торговли фьючерсами на казначейские облигации Гелбер удостоился двойного признания и как один из выдающихся (если не самый выдающийся) биржевых брокеров, и как один из крупнейших биржевых трейдеров.

Теперь я знаю особенности различных институционалов. Взять хотя бы «CitiBank». Раньше я покупал, потому что покупали они. Если «CitiBank» покупает, то теперь я могу заключить, что они просто перераспределяют активы или же меняют дюрацию своего портфеля. Теперь я меньше прислушиваюсь к мнению портфельных менеджеров, поскольку они обычно планируют на гораздо более длительную перспективу, чем я. Тогда я этого еще не понимал.

( Читать дальше )

Краткое описание стратегий выдающихся трейдеров "Марк Вайнстайн"

- 25 сентября 2012, 16:55

- |

Марк Вайнстайн некоторое время был брокером по недвижимости, после чего полностью переключился на биржевую торговлю. Его первые шаги в качестве трейдера были очень наивны — он просто выбрасывал деньги на ветер. После первых неудач Вайнстайн прекратил торговлю и вернулся к ней, только серьезно изучив рынки и заработав новый игровой капитал. С тех пор, за исключением одного катастрофического эпизода, Вайнстайну постоянно сопутствовала удача. Он активно торговал на самых разных рынках, в том числе акциями, опционами на акции, фьючерсами на индексы акций, а также на валютном и на товарных рынках. Хотя он не расположен афишировать масштабы своих достижений, и без того ясно, что он весьма преуспел на всех этих торговых аренах.

Я полагаюсь на собственные нервы и интуицию (он не ставит стопов). Я закрывал позиции, если они казались мне сомнительными. Иногда это происходило через два дня, иногда — через два часа.

( Читать дальше )

Краткое описание стратегий выдающихся трейдеров "Джеймс Б. Роджерс-мл."

- 20 сентября 2012, 17:05

- |

Джеймс Билэнд Роджерс младший (James Beeland Rogers, Jr.) – американский инвестор, был соучредителем и руководителем фонда Quantum, вместе с Джоржом Соросом. В течение следующих 10 лет стоимость портфеля Quantum Fund увеличилась более чем на 4200%, тогда как рост индекса Standard&Poor’s 500 за этот период составил приблизительно 47 %. В возрасте 37 лет Джим Роджерс решил покинуть фонд. В настоящее время он управляет собственным портфелем.

В 1990 году Джим Роджерс отправился в путешествие на мотоцикле, проехав более 100 000 миль (160 000 км) через шесть континентов и попало в книгу рекордов Гинесса.

Если я что-либо покупаю или продаю, то всегда прежде стараюсь удостовериться в том, что не потеряю деньги. Когда речь идет о действительно реальной ценности, то, скорее всего, много я не

потеряю, даже если ошибусь.

-Похоже, вы начинаете сделку, только когда в ней серьезно уверены.

Как правило, да. Иначе не стоит и начинать. Одно из золотых правил инвестирования гласит: ничего, абсолютно ничего не делать, пока не представится благоприятная возможность.

( Читать дальше )

Краткое описание стратегий выдающихся трейдеров "Марти Шварц"

- 17 сентября 2012, 17:02

- |

Марти Шварц по прозвищу «питбуль», один из самых успешных трейдеров, живущих в наши дни. Начало его карьеры — торговый зал American Stock Exchange. Обладая жесточайшей деловой хваткой и фантастической трудоспособностью, Шварц быстро поднимался все выше и выше, со временем он стал торговать фьючерсами, и лучшие сделки, которые он проводил, легли в основу книг — «Pitbull» (ее автор сам Мартин Шварц) и «Market Wizards» Джэка Швагера. В настоящее время Шварц в больших объемах торгует фьючерсами на нефть на чикагской СME.

До начала падения рынка на нем может происходить некий процесс распределения. Я называю такие процессы М-образными вершинами. Длительность нужно отсчитывать не от ценового максимума, а от максимума осциллятора, который предшествует ценовому.

( Читать дальше )

Краткое описание стратегий выдающихся трейдеров "Дэвид Райан"

- 13 сентября 2012, 17:20

- |

Дэвид Райан известен победой в Всеамериканском чемпионате инвесторов в номинации «рынки акций» три раза в период между 1985 и 1990 годами. В целом за эти три года его совокупная прибыль достигла замечательной отметки в 1379 процентов. Он является протеже Уильяма О'Нила.

В 1998 Райан создает свой фонд: Ryan Capital Management in Santa Monica, California.

Нужно покупать только те акции, которые отошли от своих ценовых оснований лишь на несколько процентов, в противном случае риск слишком велик.

-Чему научило Вас ведение торгового дневника?

Не покупать чрезмерно растянутые акции. Использовать критерии выбора акций О'Нила. Быть максимально дисциплинированным. Чем дисциплинированнее становишься, тем большего добиваешься в торговле. А вот чем больше прислушиваешься к советам и слухам, тем больше денег можешь проиграть.

( Читать дальше )

В 1998 Райан создает свой фонд: Ryan Capital Management in Santa Monica, California.

Нужно покупать только те акции, которые отошли от своих ценовых оснований лишь на несколько процентов, в противном случае риск слишком велик.

-Чему научило Вас ведение торгового дневника?

Не покупать чрезмерно растянутые акции. Использовать критерии выбора акций О'Нила. Быть максимально дисциплинированным. Чем дисциплинированнее становишься, тем большего добиваешься в торговле. А вот чем больше прислушиваешься к советам и слухам, тем больше денег можешь проиграть.

( Читать дальше )

Краткое описание стратегий выдающихся трейдеров "Уильям О’Нил"

- 12 сентября 2012, 16:55

- |

Уильям О’Нил

На основании своих исследования О’Нил изобрел стратегию CAN SLIM

В период с 1998 по 2005 год доходность от инвестирования О`Нила составила 860%. По результатам исследования Ассоциации американских частных инвесторов среди отобранных 50 лучших инвестиционных стратегий CAN SLIM занимает с 2004 года по настоящее время первое или второе места.

- С (current earnings per share) — ежеквартальная доходность акции с увеличением минимум на 15 % в квартал.

- A (annual earnings) — годовая доходность акций минимум на 25 % к предыдущему году в течение 3 лет.

- N (new product) — новый продукт, высокий спрос.

- S (supply demand) — не важно какого объема корпорация — главное объемы сделок.

( Читать дальше )

Краткое описание стратегий выдающихся трейдеров "Майкл Стейнхардт"

- 11 сентября 2012, 17:05

- |

Харизматичный бруклинский еврей Майкл Стейнхардт (Michael Steinhardt) – один из первых по-настоящему известных управляющих хедж-фондов. Финансисты уважают его за то, что почти тридцать лет ему удавалось успешно управлять фондом Steinhardt Partners, обеспечивая прибыль в среднем в 24,5% годовых.

Стейнхардт особенно прославился несколькими удачными спекуляциями. Первая из них случилась в 1981 году, когда он открыл длинную позицию по пятилетним американским облигациям на сумму в $250 млн., при том, что капитал его фонда на тот момент составлял менее $50 млн. И хотя фонд сначала потерял $10 млн., в итоге Стейнхардту удалось заработать $40 млн. В 1983 году удачливый управляющий открыл длинную позицию на 800 тыс. акций IBM, каждая из которых на тот момент стоила $117. Когда цена достигла $132 за акцию, Стейнхардт их продал, и немедленно открыл короткую позицию на 250 тыс. акций по цене $120, угадав с движением цены в обоих случаях. На этих двух сделках возглавляемый им фонд заработал $15 млн. И, наконец, третьей суперуспешной спекуляцией Стейнхардта стала операция, проведенная в 1985 году с акциями Montedison Italian, которые фонд «разогнал» в цене с $0,50 до $3,00. Это и обеспечило Steinhardt Partners основной заработок за тот год.

( Читать дальше )

Цитаты успешных трейдеров "Ларри Хайт"

- 10 сентября 2012, 16:50

- |

Ларри Хайт-выдающийся трейдер, руководитель хедж-фонда Mint Investment Management

Первейшее правило, которому неотступно следует Ларри Хайт, состоит в том, чтобы в каждой сделке рисковать не более чем одним процентом капитала.

Рискуя только одним процентом, я не беспокоюсь ни о какой отдельной сделке. Совершенно необходимо поддерживать риск на возможно более низком и постоянном уровне.

Второе правило компании Хайта — всегда следовать за тенденцией и не отклоняться от принятого метода торговли.

У нас даже есть письменное соглашение о том, что никто из нас не вправе отменять рекомендаций системы. Все сделки одинаковы.

Третье, что мы применяем для снижения риска, — это диверсификация. Мы диверсифицируемся двумя способами. Во-первых, мы, вероятно, играем на большем количестве рынков по всему миру, чем любой другой фонд. Во-вторых, мы не ограничиваемся использованием единственной лучшей системы. Для баланса мы используем множество различных систем — от краткосрочных до долгосрочных.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал