денежно-кредитная политика

Повышенные инфляционные ожидания могут удлинить период возвращения инфляции к целевому уровню — Набиуллина

- 20 декабря 2024, 15:15

- |

- комментировать

- Комментарии ( 0 )

ЦБ взял паузу, но все равно потребуется длительный период жесткой ДКП — ЦБ

- 20 декабря 2024, 15:06

- |

Произошло более существенное ужесточение денежно-кредитных условий, чем предполагалось.

Почему дополнительное повышение Ключевой ставки вредно?

- 20 декабря 2024, 08:26

- |

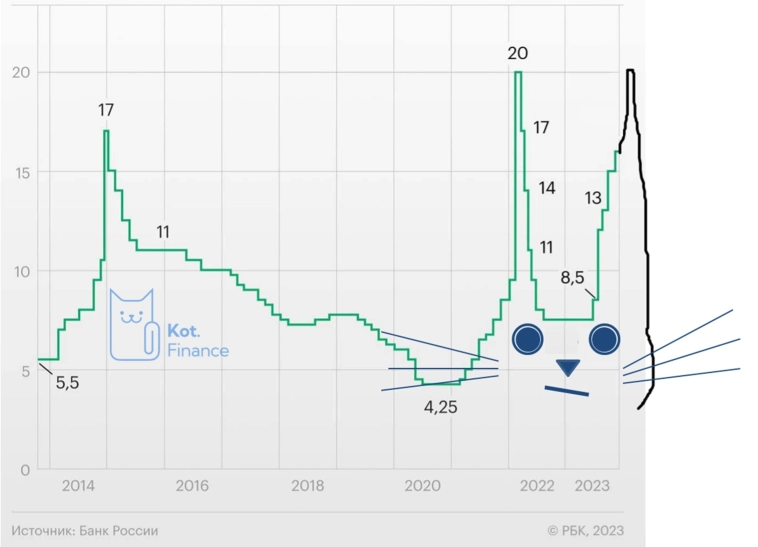

Сегодня Банк России объявит решение по Ключевой ставке, консенсус рынка предполагает повышение КС до 23%, однако считаю, что это повышение, если оно случится — излишнее и вредное для экономики. Предлагаю вниманию следующие тезисы:

1. Дальнейшее повышение КС является проинфляционным фактором в силу неизбежного переноса финансовых издержек на потребителя: заемщики несут все возрастающие процентные расходы, которые банки в большой степени передают вкладчикам. Таким образом почти параллельно растут цены производителей и количество денег у владельцев вкладов, не это ли раскрутка инфляционной спирали?

2. Риск долгового финансового кризиса. Эффективность финансовой системы при ультражесткой ДКП снижается — с одной стороны растут спреды процентной маржи банков, однако в то же время растет и кредитный риск по таким долгам, в результате все в проигрыше — заемщики платят еще больше банкам, а банки больше не зарабатывают. Например — год назад при КС 16% и марже в 3% кредит стоил 19%, а теперь при КС 21% и марже в 8% кредит стоит уже 28%, т.

( Читать дальше )

🔧Записки на коленке о ключевойставке

- 20 декабря 2024, 08:08

- |

Сегодня самое интересное заседание ЦБ в году:

🔹в начале года никто не ждал ставку выше

🔹на прошлом повышении ключевой (25 октября) ЦБ обновил прогноз, что до конца года может быть 23%. И это казалось невероятным. Прошло меньше 2х месяцев и многие ждут вплоть до 25%

Ну и самое главное – на этом цикл повышения ставки закончится. В этом году 😉

Рост ставки, как это ни парадоксально, приводит к инфляции через увеличение расходов бизнеса. Всё будет заложено в цены. Самый простой пример – лизинг, т.к. фин.компания просто перепродают деньги. Примеры на потребительском рынке: сотовые компании (см. 🥚МТС), каршеринги (см. 🚗Делимобиль)

Инфляцию стимулирует и постепенность событий: ставка завтра будет выше, чем вчера. Возьми кредит под 16%, потом будет 19%. По 19% тоже было нормально, ведь уже 21%. И 21% не так много, ведь обсуждают 23-25%

Растет число дефолтов (и это началось еще при ставке 16%)

Ухудшается портфель лизинговых компаний и банков: замедление кредитования не только из-за низкого спроса, но и растущего риска для кредиторов

( Читать дальше )

Что ждать от завтрашнего заседания Банка России?

- 19 декабря 2024, 20:29

- |

Завтра состоится заседание Совета директоров Банка России по ключевой ставке (КС) – мы считаем, что «на столе» предметно будут рассмотрено только повышение ключевой ставки с разным «шагом» и сигналом с разной степенью жесткости на следующее заседание (14.02).

Мы считаем, что из-за сложившегося баланса проинфляционных рисков повышение ключевой ставки до 23,0% годовых (+200 б.п.) более вероятно и в большей степени соответствует интересам Банка России. В базовом сценарии мы ожидаем жесткий сигнал на февральское (опорное) заседание «…Банк России допускает возможность повышения ключевой ставки на ближайшем заседании...».

🤔Почему мы считаем, что такое решение (+200 б.п.) больше соответствует сложившийся экономической ситуации и интересам Банка России?

С нашей точки зрения, макроэкономическая ситуация в России складывается не так, как ожидал Банк России в октябре, однако существует ряд факторов, которые позволят инфляции замедлиться в следующем году (но не до прогнозных значений регулятора).

( Читать дальше )

ЗАВТРА - ФИНАЛ! Ключевую ставку снова повысят

- 19 декабря 2024, 19:52

- |

Завтра состоится финальное заседание ЦБ в этом году. Так сказать, «под ёлочку». Заседание не будет опорным, а значит регулятор не пересмотрит свой среднесрочный прогноз на следующий год, а только изменит (или нет?) ключевую ставку. А сегодня — своеобразный ЦБ-шный Сочельник, и в честь этого я принёс вам последние новости и свежие мемы.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📈Что там по инфляции?

Вчера как раз подоспела свежая статистика от Росстата, на которую инвесторы и рынок традиционно обращают внимание, пытаясь предугадать ход мыслей Банка России.

📊Инфляция с 10 по 16 декабря замедлилась до 0,35% против 0,48% неделей ранее. Годовая инфляция на 16 декабря ускорилась до 9,50% с 9,32% на 9 декабря. Рост цен с начала года составил 9,14% (кхе-кхе, на этой цифре поперхнулся, извините).

🚀Рынок таким данным обрадовался: на вчерашней вечерней сессии пошел набор высоты, и мы снова прокололи 2400 п., на этот раз снизу вверх. Вроде бы позитив логичен: «всего» 0,35% вместо 0,48%.

( Читать дальше )

Что думает рынок свопов по поводу двух ближайших заседаний?

- 19 декабря 2024, 15:55

- |

Сверим часы ⌚️

С коррекцией на эффект* ближайшего периода усреднения обязательных резервов:

на 20.12 + 257 бп

на 14.02 + 10 бп

В бинарной форме (по методологии CBOM) это можно интерпретировать как:

📌 на 20.12

• с вероятностью 42,5% ставка будет 23%

• с вероятностью 57,5% ставка будет 24%

📌 На 14.02**

• с вероятностью 38,1% ставка будет 23%

• с вероятностью 56% ставка будет 24%

• с вероятностью 5,9% ставка будет 25%

Подробности сегодня в нашем вечернем диванном мнении перед заседанием Банка России

*мы оцениваем данный эффект на руонию в +85 бп до заседания и -65 бп после заседания

**на 14.02 данные вероятности означают именно, какая ставка будет на эту дату (если мы не будем знать какое решение приняли на предыдущем заседании)

-----------------------------------------------------

Подписывайтесь на нас в телеграмм!

Ограничение ответственности

Прогноз 2025-го года

- 18 декабря 2024, 20:56

- |

И что было в 2011-2013-м? Вот график MCFTRR Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций)

( Читать дальше )

Прогноз по ставке ЦБ от 30 октября 24% устоял при средненедельной инфляции в РФ на 16 декабря в годовом выражении незначительном снижении до 28,48% c 29.82% на 9 декабрь

- 18 декабря 2024, 20:15

- |

1. По еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое замедление базовой инфляции с поправкой на сезонность

2. Устойчивое уменьшение инфляционных ожиданий.

3. Уменьшение темпов роста денежной массы M2 в близи темпов роста ВВП в первую очередь за счет замедления кредитования

4. Изменение настроений участников фондового рынка на предпочтение более рискованных инструментов

Индекс потребительских цен

Средний индекс потребительских цен(ИПЦ) без сезонной корректировки на 16 декабря в годовом выражении восьмую неделю подряд продолжил значительно ускоряться до 28,48%, а за последние 3 месяца сезонно демонстрирует средний показатель средней инфляции 18.22% против 16.6% неделей ранее и 15.29% в 2023 году, что значительно выше таргета в 4% по инфляции и выше уровней 2023 года.

( Читать дальше )

Оставить нельзя повысить

- 16 декабря 2024, 16:44

- |

‼️Инфляция – резкое ускорение, уже в начале декабря выполнен и перевыполнен прогноз на конец года и будет скорее всего в районе ~9.5% — на 1 п.п. выше диапазона прогноза ЦБ (8-8.5%). Средняя за три месяца инфляция 10.7% (SAAR), формально ниже, чем была к октябрьскому заседанию 11.3%, но в декабре еще ускорится. Основное здесь в том, что инфляция в 4 квартале сложится существенно выше, чем ожидал Банк России и обычно в такой ситуации регулятор себя не сдерживал (23-24%), хотя на текущую инфляцию влияние не высоко.

‼️Инфляционные ожидания высокие. Хотя в ноябре скорее был небольшой позитив по ИО насеоегия, но общие инфляционные ожидания остались 13.4%, данные за декабрь выйдут на неделе, учитывая, что «маркеры» (в т.ч. курс) сильно улетали, скорее будет негативный отчет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал