дефолты

Moody’s повысило прогноз дефолтов среди компаний с высоким уровнем спекулятивного риска в 2025 г. с 2,5% до 3,1% из-за торговых конфликтов, замедляющих экономику

- 18 апреля 2025, 15:18

- |

Moody’s повысило прогноз дефолтов среди компаний с высоким уровнем спекулятивного риска в 2025 г. с 2,5% до 3,1% из-за торговых конфликтов, замедляющих экономику. Возможен рост до 6% без серьёзных шоков.

Тарифы снизят рост ВВП США на 1 п.п., ухудшив условия финансирования. В I квартале — 27 дефолтов (в 2024 г. — 38). Основные отрасли: здравоохранение, ритейл, телеком.

Источник

- комментировать

- Комментарии ( 0 )

Третий дефолт в моем портфеле! Гарант-Инвест. Исторические параллели

- 02 апреля 2025, 19:13

- |

Почти 3 года мне успешно удавалось избегать дефолтов. Два предыдущих произошли в 2022 году: поочередно накуканили своих инвесторов, включая меня, «Обувь России» и «ЭБИС». Подробно рассказывал о том, сколько денег я слил на этих кейсах, вот здесь.

👉Те, кто меня читает давно, знают, что по моей собственной шкале облигации с рейтингом ниже BBB- я считаю «мусорными» и стараюсь с ними дела не иметь (особенно в период аномально жесткой ДКП). В последние три года из сотни различных бондов в портфеле, у меня лишь два выпуска с «мусорным» рейтингом: Гарант-Инвест и Бизнес-Альянс. И вот, первый успешно крякнулся.

Подписывайтесь на мой телеграм-канал — там всегда интересные истории, авторская аналитика и инвест-юмор.

💥Сколько я потерял?

В рамках портфеля — немного, поскольку уже несколько лет я жестко соблюдаю риск-менеджмент и отвожу под конкретные выпуски ВДО и «мусорные» бумаги не более 0,5-1% от биржевого капитала на каждый.

💰К декабрю 2024 у меня в портфеле оставались 50 бумаг по выпуску Гарант-Инвест 2Р5 — он должен был погаситься одним из первых, в ноябре 2025. Покупал я их, когда у Гаранта всё еще было относительно безоблачно, и облигации торговались по вполне себе рыночным ценам без всяких скидок.

( Читать дальше )

ВДО списали годовой результат в ноль. Но история этого не заметит?

- 24 марта 2025, 07:18

- |

В пятницу 21 марта агентство Cbonds опубликовало сообщение о пересмотре списка бумаг для расчета Индекса Cbonds CBI HY. Это основной ориентир и индекс ВДО.

До этого, 20 марта Индекс Cbonds CBI HY (как и другие индексы, куда попадали облигации с кредитным рейтингом BBB, преддефолтным рейтингом Гарант-Инвеста) рухнул, списав до нуля доходность предыдущих 12 месяцев.

Право агентства, это его индексы. У Индекса Cbonds CBI HY с пятницы вновь всё относительно хорошо. Однако для своей статистики мы теперь будем вести составной индекс ВДО. Т.е. составлять последовательность базовых индексов, на которые опираемся, по своему усмотрению.

Да, нашего портфеля, который принципиально настраивался на избегание дефолтов, проблема ГИ и не только прямо не коснулась. Напротив, мы в сравнении с не пересчитанным индексом от Cbonds теперь такие красивые, что предвзятость в нашей логике вполне усматривается.

Однако более важным кажется напоминание участникам «ВДО-песочницы», что это совсем не поле чудес.

( Читать дальше )

Чему учит Гарант-Инвест ВДО-инвестора?

- 18 марта 2025, 07:09

- |

Гарант-Инвест, исторически крупнейший ВДО-эмитент, ушел-таки в дефолт. Пока технический, но слишком мало сомнений, что за техническим последуем полный.

Какие уроки можно извлечь из этого случая?

1. Предварительная оценка эмитента не помешает. У Гаранта действовал достаточно высокий по меркам ВДО кредитный рейтинг, BBB. Но годами он сопровождался коэффициентом долга к EBITDA около или выше 10. Т.е. состоянием крайней закредитованности. Для нас это был очевидный стоп-фактор. Однажды он сработал.

2. Риск-событие увеличивает общий риск эмитента. Хорошо, оценки и анализ не всем доступны, а рейтинговые релизы относительно ГИ, скорее, успокаивали. Однако, когда в декабре у входящего в группу банка Гарант-Инвест была отозвана лицензия, опять же для нас, это значило, что риск, который реализовался как бы рядом, увеличил риск самого эмитента. Если бы у нас были облигации ГИ, мы бы получили однозначный сигнал на их продажу.

3. Продажа частями. На отзыв банковской лицензии облигации ГИ отреагировали стремительным падением. Продажа даже в тот момент была бы выгоднее получения примерного нуля в будущем. Однако очень часто облигации проблемных эмитентов после первого шока отскакивают. Поэтому даже в пугающих инцидентах мы не стремимся избавиться от позиции мгновенно. Обычно на это уходят 1-2 недели.

( Читать дальше )

💀Всем кранты? Облигации ГК Борец, Домодедово ФФ, Гарант-Инвест

- 01 марта 2025, 18:22

- |

Я умудрился собрать КОМБО из всех главных проблемных эмитентов на нашем долговом рынке. Настоящий флэш-рояль! Да-да, не удивляйтесь. Два с половиной года у меня получалось избегать убытков по облигациям — до этого последний раз дефолтом в моем портфеле в августе 2022 отметился печально известный ЭБИС.

Но с Эбисом схема была более-менее стандартная: мутная ОООшка, которая выводила активы через такие же мутные связанные конторы. Как говорится, денег нет, но вы держитесь. А вот с нынешними героями (Гарант-Инвест, Борец и Домодедово) ситуация развивается в ином ключе.

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🏬ФПК Гарант-Инвест

26 декабря 2024 ЦБ отозвал лицензию у коммерческого банка «Гарант-Инвест», который был тесно связан с ФПК «Гарант-Инвест» — эмитентом облигаций. После отзыва лицензии у банка, Гарант-Инвест заявил о том, что дефолта по облигациям не будет. Твердо и четко.

«Все обязательства ФПК «Гарант-Инвест» выполнялись, выполняются и будут выполняться. Активы холдинга превышают все обязательства, и компания обязуется выполнять все свои обязательства перед инвесторами, кредиторами и вкладчиками» — Алексей Панфилов, президент ФПК.

( Читать дальше )

Насколько справедливы нынешние доходности облигаций с рейтингами от B до A?

- 24 февраля 2025, 06:53

- |

Доходности облигаций вновь снизились. Хотя и ЦБ не дает особых надежд на близкое понижение ставки (с октября она на рекордном 21%). И на первичных размещениях резкое расширение предложения.

И всё же средняя доходность сегмента ВДО, как мы ее рассчитываем, в прошлом октябре, сразу после выхода «ключа» на нынешний уровень, составляла 32,6% (а затем устремилась вверх, динамика изменения – на нижней диаграмме). Сейчас она – 31,2%.

Всё еще достаточно много.

Что бы понять, действительно ли достаточно, мы считаем справедливую доходность. Поскольку способ расчета не идеален, пометили его звездочкой.

* Расчет справедливой доходности, если совсем коротко: берем статистическую вероятность дефолтов для каждого из кредитных рейтингов от 3-х рейтинговых агентств; увеличиваем на потенциальные потери от дефолтов безрисковую доходность денег; считаем, что потеря от дефолта – не вся вложенная в облигацию сумма, а 75% от вложенной суммы. На выходе получаем значение справедливой доходности. Это доходность, при которой, периодически попадая на дефолты, вы всё равно должны получить доход на уровне безрискового вложения.

( Читать дальше )

ЦБ предупреждает о рисках пузыря рассрочек на рынке жилья и готовит меры регулирования – РБК

- 10 февраля 2025, 08:12

- |

Банк России зафиксировал рост продаж квартир в рассрочку и обсуждает возможное регулирование этой практики. Главные риски:

- Скрытая долговая нагрузка — задолженность перед застройщиком не учитывается в бюро кредитных историй, что может привести к дефолтам.

- Непрозрачные условия сделок — отсутствие регулирования может привести к скрытым платежам и комиссиям.

- Финансовая устойчивость застройщиков — снижение поступлений на счета эскроу увеличивает кредитные риски девелоперов.

Девелоперы подтверждают резкий рост рассрочек. Доля таких сделок в продажах отдельных компаний достигла 60–70%, тогда как еще недавно не превышала 10–15%. Покупатели надеются перейти с рассрочки на ипотеку при снижении ставок, но эксперты предупреждают, что это может не сработать.

ЦБ готовит меры для учета долговой нагрузки покупателей и прозрачности условий рассрочки, чтобы избежать «пузыря».

Источник: www.rbc.ru/finances/10/02/2025/67a4f5579a79472b422156a5?from=from_main_1

( Читать дальше )

Российские компании в 2025 году должны погасить ₽2,5 трлн по облигациям, из которых ₽2,14 трлн планируют привлечь рефинансированием – Ведомости

- 07 февраля 2025, 07:52

- |

В 2025 году российские компании должны погасить 2,5 трлн рублей по облигациям, из которых 2,14 трлн рублей планируют привлечь через новые заимствования. 1,4 трлн рублей приходится на эмитентов второго и третьего эшелона (рейтинг АА, А, ВВВ), испытывающих финансовые трудности.

Основные риски:

- Ключевая ставка 21% сохраняется, делая кредиты дорогими.

- Рост кредитных спредов (900 б. п.), усложняющий рефинансирование.

- Отрицательный свободный денежный поток (–443 млрд руб.) у большинства компаний.

- Риск дефолтов: в 2024 г. их объем составил 16 млрд руб., в 2025 г. ожидается рост среди высокодоходных облигаций.

Эмитенты ААА в лучшем положении: при выплатах 1,57 трлн рублей у них есть 875,4 млрд рублей свободных средств, снижая потребность в заимствованиях до 694 млрд рублей.

Перспективы:

- Компании вынуждены занимать по плавающим ставкам с высоким риском.

- Растет доля фиксированных купонов и облигаций с офертой.

- Возможно небольшое удешевление долгов во втором полугодии, но ставки останутся высокими.

( Читать дальше )

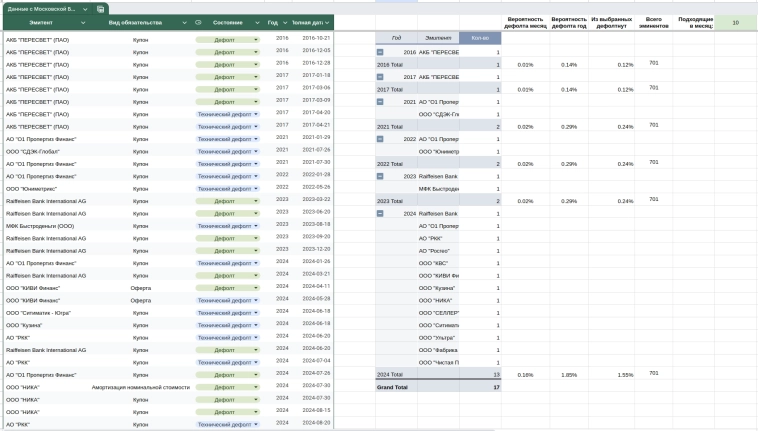

Вероятность дефолтов эмитентов

- 31 декабря 2024, 12:36

- |

Решил прикинуть, а какие все же шансы что эмитент дефолтнется со своими облигациями.

Данные по дефолтам эмитентов взяты с сайта Московской биржи https://www.moex.com/ru/listing/emidocs.aspx?type=4&pageNumber=3

Вот данные по крупнее из сводной таблицы:

( Читать дальше )

Дефолты по облигациям 2024. ТОП неудачников

- 26 декабря 2024, 20:29

- |

Год подходит к концу, и пора провести перепись компаний-неудачников, которые не смогли расплатиться по долгам и оставили своих кредиторов в весьма скверном расположении духа. Печальные итоги 2023 года я подводил ровно год назад вот здесь.

⛔Итак, в уходящем 2024 году как минимум 4 российских эмитента облигаций не смогли исполнить взятые на себя обязательства и ушли в дефолт. Ещё несколько вот-вот отправятся туда же.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

💥Завод КЭС (КриалЭнергоСтрой)

14 июня был допущен первый тех. дефолт. Сообщалось, что гендир компании Расим Киямов отправлен в СИЗО по обвинению в даче взятки. Завод с оборотом в 2 млрд оказался на грани разорения из-за недоплаты налогов на общую сумму более 400 млн ₽.

🤦♂️Компания ринулась было оспаривать доначисление налогов, но нанятый юрист был задержан при попытке дачи взятки налоговикам в 2 млн за «решение вопроса». В итоге под следствием оказались не только юрист, но и гендир.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал