SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивиденды

Все новости и аналитика по дивидендам, опубликованные на смартлабе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

О честной конкуренции в банковском секторе сегодня говорить не приходится - Московские партнеры

- 21 июля 2020, 18:15

- |

Что будет с российским банковским сектором на фоне последствий пандемии, локдауна, финансового кризиса, а также снижения ключевой ставки?

Тема важная и глубокая. Вполне возможно, что в ближайшее время напишу более подробное исследование. А пока – тезисно.

Сейчас мы наблюдаем рост неопределенности и снижение располагаемых доходов уже на 8% во 2 квартале 2020 г., которые, по различным прогнозам, за год упадут еще примерно на 10 процентных пунктов.

Данные обстоятельства приводят к потерям для банков и снижению рентабельности банковского бизнеса как такового. Поэтому ЦБ РФ обеспечивает коммерческим банкам достаточно ликвидности, для упрощения рефинансирования кредитов и предотвращения прочих потерь, связанных с дефицитом ликвидности.

Свою поддержку ЦБ осуществляет за счет снижения ключевой ставки и за счет прочих регуляторных послаблений. Структурный дефицит ликвидности до пандемии был в среднем выше, чем сейчас, примерно на 1 млрд руб., так что ЦБ достаточно успешно достигает основной цели – снизить нагрузку на финансовый сектор.

( Читать дальше )

Тема важная и глубокая. Вполне возможно, что в ближайшее время напишу более подробное исследование. А пока – тезисно.

Сейчас мы наблюдаем рост неопределенности и снижение располагаемых доходов уже на 8% во 2 квартале 2020 г., которые, по различным прогнозам, за год упадут еще примерно на 10 процентных пунктов.

Данные обстоятельства приводят к потерям для банков и снижению рентабельности банковского бизнеса как такового. Поэтому ЦБ РФ обеспечивает коммерческим банкам достаточно ликвидности, для упрощения рефинансирования кредитов и предотвращения прочих потерь, связанных с дефицитом ликвидности.

Свою поддержку ЦБ осуществляет за счет снижения ключевой ставки и за счет прочих регуляторных послаблений. Структурный дефицит ликвидности до пандемии был в среднем выше, чем сейчас, примерно на 1 млрд руб., так что ЦБ достаточно успешно достигает основной цели – снизить нагрузку на финансовый сектор.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

COVID-19 оказал умеренное влияние на результаты ЛСР во 2 квартале - Финам

- 21 июля 2020, 17:15

- |

«Группа ЛСР» отчиталась о стоимости заключенных в 1П 2020 контрактов объемом 38 млрд руб., что сопоставимо с прошлым годом за счет повышения средней цены на 5% г/г. В физическом выражении продажи сократились на 6% г/г. Рост рублевой стоимости контрактов был достигнут за счет положительной динамики в 1-м квартале, в том числе благодаря ажиотажному спросу в марте, когда, например, в Москве увеличение продаж достигло 40% в первые ~3 недели марта.

На результатах 2-го квартала ожидаемо неблагоприятно отразились карантинные меры: стоимость контрактов сократилась на 21% г/г до 15 млрд руб. при уменьшении проданной площади на 18% и снижении средней цены на 5% г/г, но мы отмечаем, что динамика носила умеренный характер, и результаты можно считать вполне хорошими с учетом вызовов, с которыми компании пришлось столкнуться. Существенную поддержку оказало снижение ипотечных ставок и запуск правительством программы льготного кредитования по ставке 6,5%.

ГК «Финам»

На результатах 2-го квартала ожидаемо неблагоприятно отразились карантинные меры: стоимость контрактов сократилась на 21% г/г до 15 млрд руб. при уменьшении проданной площади на 18% и снижении средней цены на 5% г/г, но мы отмечаем, что динамика носила умеренный характер, и результаты можно считать вполне хорошими с учетом вызовов, с которыми компании пришлось столкнуться. Существенную поддержку оказало снижение ипотечных ставок и запуск правительством программы льготного кредитования по ставке 6,5%.

Отчет, на наш взгляд, соответствует текущей рекомендации «держать». Аргументов для «покупать» помимо низких ипотечных ставок мы пока видим мало. Есть риск того, что тенденция на умеренное снижение средней цены и физического объема продаж может сохраниться в 3 и 4 кварталах, оказывая эффект на ожидания по прибыли и дивидендам.Малых Наталия

ГК «Финам»

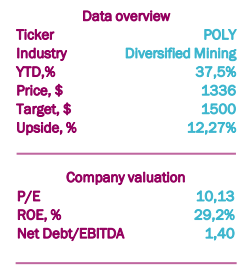

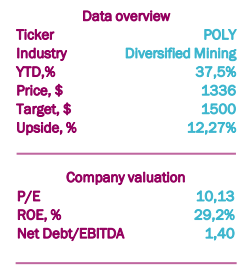

Полиметалл в роли догоняющего - КИТ Финанс Брокер

- 21 июля 2020, 16:55

- |

Полиметалл — российская горнорудная компания, занимается добычей серебра, золота и меди, второй производитель золота в России. Компания реализует свою продукцию не только в России, но и на европейских, азиатских рынках.

Полиметалл демонстрирует сильные финансовые и операционные показатели. Выручка по итогам I кв. 2020 г. выросла на 7% по сравнению с аналогичным периодом прошлого года – до $494 млн на фоне роста цен на золото. Компания публикует финансовые результаты раз в пол года, что в свою очередь может привести к положительной переоценке акций после выходя финансовой отчётности – 25 августа 2020 г.

( Читать дальше )

Полиметалл демонстрирует сильные финансовые и операционные показатели. Выручка по итогам I кв. 2020 г. выросла на 7% по сравнению с аналогичным периодом прошлого года – до $494 млн на фоне роста цен на золото. Компания публикует финансовые результаты раз в пол года, что в свою очередь может привести к положительной переоценке акций после выходя финансовой отчётности – 25 августа 2020 г.

( Читать дальше )

Башнефть существенно недооценена по мультипликаторам - Промсвязьбанк

- 21 июля 2020, 16:37

- |

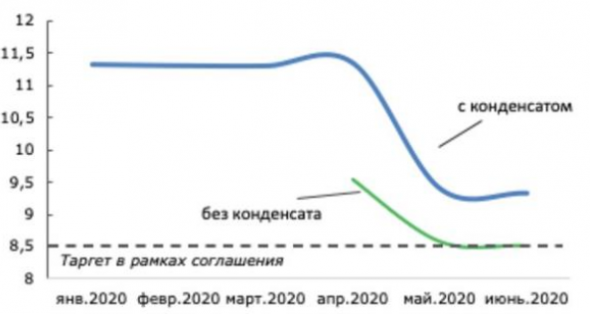

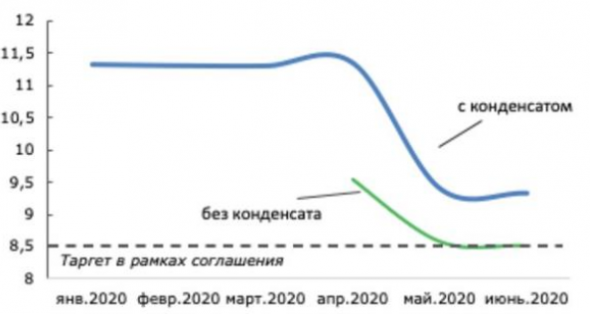

Россия в июне практически полностью выполнила квоту ОПЕК+. По оперативным данным ЦДУ-ТЭК, в июне Россия сократила добычу нефти с конденсатом до 9,32 млн барр./день. Добыча чисто сырой нефти сократилась до 8,57 или 8,52 млн барр./день (по конденсату данные не публикуются), что практически соответствует требуемому уровню в рамках соглашения ОПЕК+ (8,5 млн барр./день).

По факту сокращения добычи нефти в России на рынке становится меньше сорта Urals, в отличие от Brent. Сохраняется на этом фоне расширенный спрэд между Urals и Brent в пользу российского сорта.

Результаты 1 кв. у нефтегазовых компаний ожидаемо слабые из-за ценовой конъюнктуры и девальвации рубля.

Восстановление ожидаем со 2-го полугодия.

«ЛУКОЙЛ». Крепкий баланс, по итогам 1 кв. удержал FCF в плюсе, очень низкий леверидж. Ждем сохранения выплат дивидендов акционерам.

По факту сокращения добычи нефти в России на рынке становится меньше сорта Urals, в отличие от Brent. Сохраняется на этом фоне расширенный спрэд между Urals и Brent в пользу российского сорта.

Результаты 1 кв. у нефтегазовых компаний ожидаемо слабые из-за ценовой конъюнктуры и девальвации рубля.

Восстановление ожидаем со 2-го полугодия.

«ЛУКОЙЛ». Крепкий баланс, по итогам 1 кв. удержал FCF в плюсе, очень низкий леверидж. Ждем сохранения выплат дивидендов акционерам.

«Башнефть». Компания существенно недооценена по мультипликаторам. Потенциально обладает более высокой фундаментальной стоимостью (если считать накопленный ранее кэш, который сейчас находится в займах Роснефти). Имеет потенциал для роста дивидендов через увеличение payout до 50% от чистой прибыли по МСФО.Промсвязьбанк

Российские металлурги были вынуждены перенаправить часть потоков своей продукции на внешние рынки - Промсвязьбанк

- 21 июля 2020, 15:54

- |

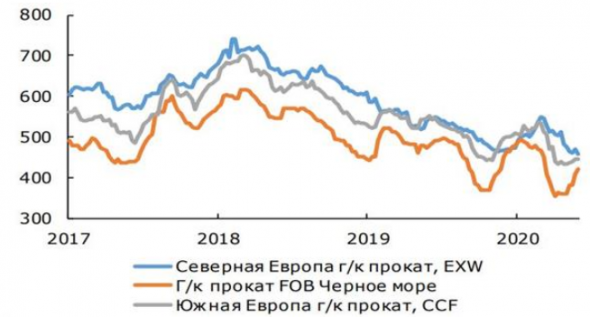

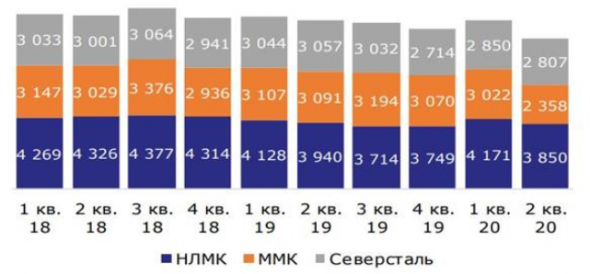

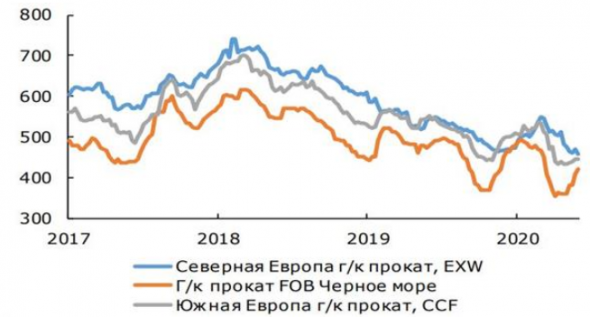

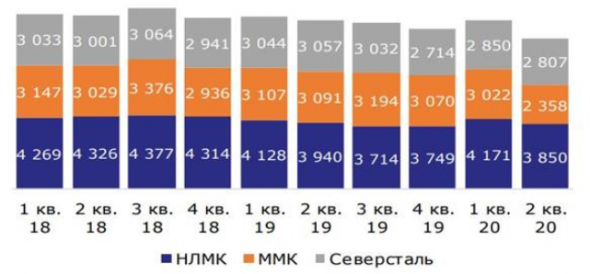

Во 2 квартале российские металлурги столкнулись с падением внутреннего спроса и были вынуждены перенаправить часть потоков своей продукции (преимущественного г/к прокат и слябы) на внешние рынки: в Китай, Турцию и Ближний Восток.

Карантинные меры и плановые ремонты ожидаемо привели к сокращению выпуска по итогам квартала.

Ценовая конъюнктура несколько улучшилась, но цены остаются ниже аналогичного периода прошлого года.

Во 2П вероятно восстановление внутреннего спроса. Поддержку способна оказать реализация запланированных инфраструктурных проектов.

Приоритетная задача компаний сейчас — получение позитивного FCF за счет гибкого управления CAPEX и оборотным капиталом.

Под угрозой уменьшение размера или перенос выплат дивидендов.

Карантинные меры и плановые ремонты ожидаемо привели к сокращению выпуска по итогам квартала.

Ценовая конъюнктура несколько улучшилась, но цены остаются ниже аналогичного периода прошлого года.

Во 2П вероятно восстановление внутреннего спроса. Поддержку способна оказать реализация запланированных инфраструктурных проектов.

Приоритетная задача компаний сейчас — получение позитивного FCF за счет гибкого управления CAPEX и оборотным капиталом.

Под угрозой уменьшение размера или перенос выплат дивидендов.

«Северсталь». Высокая рентабельность (>30%) и дивидендная доходность (>10%). Большая доля восокомаржинальной продукции в структуре продаж (>40%). Денежные потоки наиболее устойчивы в период спада за счет лидерства по издержкам, сбалансированной стратегии экспорта/ внутренних продаж и близостью к полной вертикальной интеграции.Промсвязьбанк

Алроса - хуже уже не будет - Финам

- 21 июля 2020, 15:14

- |

Из-за пандемии коронавирусной инфекции COVID-19 ключевые для производителя алмазов рынки оказались закрыты. АЛРОСА пережила худшие месяцы своей истории с падением продаж более чем в 10 раз. Предоставив отсрочку покупателям, компания рассчитывает вернуться на прежний уровень продаж в 4-м квартале 2020 года.

АК «АЛРОСА» — крупнейший в мире производитель алмазов. На долю компании приходится около четверти мировой и 95% российской добычи алмазов.

Для снижения издержек и сдерживания роста запасов АЛРОСА сократила объемы добычи в первой половине года на 22%, до 13,7 млн карат. План на 2020 год снижен до 28–31 млн карат.

Для поддержки клиентов компания позволила им полностью отказаться от закупок алмазной продукции в апреле — июне. Выручка от продаж в годовом сравнении упала во 2-м квартале на 89%, до $ 87 млн. За 6 месяцев выручка снизилась на 44,5%, до $991 млн. Несмотря на это, АЛРОСА сохранила долговую нагрузку на низком уровне.

В целях поддержания привлекательности акций АЛРОСА в прошлом году пересмотрела дивидендную политику. Несмотря на кризис, компания не отказалась от выплаты итоговых дивидендов за 2019 год из расчета 100% FCF.

( Читать дальше )

АК «АЛРОСА» — крупнейший в мире производитель алмазов. На долю компании приходится около четверти мировой и 95% российской добычи алмазов.

Для снижения издержек и сдерживания роста запасов АЛРОСА сократила объемы добычи в первой половине года на 22%, до 13,7 млн карат. План на 2020 год снижен до 28–31 млн карат.

Для поддержки клиентов компания позволила им полностью отказаться от закупок алмазной продукции в апреле — июне. Выручка от продаж в годовом сравнении упала во 2-м квартале на 89%, до $ 87 млн. За 6 месяцев выручка снизилась на 44,5%, до $991 млн. Несмотря на это, АЛРОСА сохранила долговую нагрузку на низком уровне.

В целях поддержания привлекательности акций АЛРОСА в прошлом году пересмотрела дивидендную политику. Несмотря на кризис, компания не отказалась от выплаты итоговых дивидендов за 2019 год из расчета 100% FCF.

( Читать дальше )

Русгидро - прогнозирует рост выручки в 20 г, дивиденды за 19 г на уровне предыдущего года

- 21 июля 2020, 15:02

- |

Глава «Русгидро» Шульгинов на встрече с Путиным:

«Выручка выросла в 2019 году по сравнению с предыдущим периодом на 2%, в I квартале уже на 7,5%. Ожидаем, конечно, роста и дальнейшей выручки, потому что это следствие повышенного притока, выработки на гидростанциях и увеличившегося потребления на Дальнем Востоке, которое нужно покрывать выработкой»

«В этом году рост прибыли по первому (отчетному) кварталу — 57%. Считаем, что будет еще больше»

В 1 кв выработка электроэнергии компанией выросла на 19%.

«А в июне — уже на 22% в основном за счет выработки на гидростанциях. Этот год оказался многоводным, выработка намного выше, чем в предыдущие годы»,

Дивиденды «Русгидро» за 2019 г. могут сохраниться на уровне дивидендных выплат за 2018 г.

«И дивиденды по нашей дивидендной политике мы ожидаем примерно на уровне прошлого года»

( Читать дальше )

В бумагах Эталона возможно начало долгосрочного растущего тренда - Газпромбанк

- 21 июля 2020, 13:51

- |

Совет директоров «Эталона» рекомендовал выплатить дивиденды в размере 12 руб./ГДР, дивидендная доходность 10,5%.

— Размер дивидендов соответствует нижней границе, обозначенной в дивидендной политике компании.

— Дивиденды будут выплачены до конца этого года.

— Точная дата выплаты дивидендов будет определена после объявления результатов ГОСА.

Эффект на компанию. Компания неоднократно подтверждала свое намерение выплатить дивиденды за прошлый год в точном соответствии с обновленной дивидендной политикой, принятой в самом начале этого года. Согласно этой политике, на дивиденды направляется от 40% до 70% чистой прибыли компании по МСФО, но не менее 12 руб./ГДР. В этом контексте очень позитивная реакция рынка на новость (вчера на торгах Московской биржи ГДР прибавили в цене около 5%) выглядит довольно неожиданно.

«Газпромбанк»

— Размер дивидендов соответствует нижней границе, обозначенной в дивидендной политике компании.

— Дивиденды будут выплачены до конца этого года.

— Точная дата выплаты дивидендов будет определена после объявления результатов ГОСА.

Эффект на компанию. Компания неоднократно подтверждала свое намерение выплатить дивиденды за прошлый год в точном соответствии с обновленной дивидендной политикой, принятой в самом начале этого года. Согласно этой политике, на дивиденды направляется от 40% до 70% чистой прибыли компании по МСФО, но не менее 12 руб./ГДР. В этом контексте очень позитивная реакция рынка на новость (вчера на торгах Московской биржи ГДР прибавили в цене около 5%) выглядит довольно неожиданно.

Эффект на акции. После обвала рынка в середине марта ГДР Эталона сильно отстали от рынка на фоне восстановления последнего. В последние недели мы видим активный рост котировок «Эталона», что может свидетельствовать о перемене отношения фондовых инвесторов к бумаге, а значит и о начале долгосрочного растущего тренда.Ибрагимов Марат

«Газпромбанк»

Предполагаемая дивидендная доходность Эталона составит 11% - Атон

- 21 июля 2020, 12:23

- |

Эталон: совет директоров рекомендовал дивиденды 12 руб. на акцию за 2019

Размер дивидендов соответствует новой дивидендной политике компании, предполагая доходность 11%, что является привлекательным уровнем. Дата закрытия реестра еще не определена. Новость должна поддержать динамику акций.Атон

Риск-менеджмент через стоп-заявки. Финансовый тренер #04

- 21 июля 2020, 11:48

- |

Качай ВЕС своего портфеля со своим личным финансовым тренером Денисом Наумик.

В подходе №04, Ваш финансовый тренер расскажет о Риск-менеджменте, а именно о стоп-заявках. Как перенести заявку на следующий день и как ограничить свои убытки. Отличных Вам тренировок.

При необходимости обращайтесь за технической поддержкой 24/7 на сайте www.neotorg-line.ru и 8 (800) 700-17-39

Открыть демо-счет с 30 дневной поддержкой: https://neotorg-line.ru/start

В подходе №04, Ваш финансовый тренер расскажет о Риск-менеджменте, а именно о стоп-заявках. Как перенести заявку на следующий день и как ограничить свои убытки. Отличных Вам тренировок.

При необходимости обращайтесь за технической поддержкой 24/7 на сайте www.neotorg-line.ru и 8 (800) 700-17-39

Открыть демо-счет с 30 дневной поддержкой: https://neotorg-line.ru/start

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал