дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Газпром - СД рассмотрит новую дивидендную политику 5 декабря

- 20 ноября 2019, 11:39

- |

Об этом сообщил глава финансового департамента Газпрома Александр Иванников в кулуарах форума "ВТБ Капитала" "Россия зовет!"

источник

- комментировать

- Комментарии ( 0 )

ФСК ЕЭС: стабильные результаты, хороший рейтинг

- 20 ноября 2019, 11:32

- |

Результаты за 9 месяцев:

Выручка: -0,5% до 173,5% млрд руб

Операционная прибыль: +24,1% до 83,1 млрд рублей

Чистая прибыль:+19,1% до 70,4 млрд рублей

Рост прибыли обеспечен «бумажным доходом» от обмена активами с Дальневосточной энергетической управляющей компанией, принесшей ФСК 10,4 млрд рублей.

отчетность — умеренно-позитивная

Дивиденды

На выплату дивидендов компания направляет наибольшую сумму из двух — 50% скорректированной чистой прибыли по РСБУ либо по МСФО. Из-за большого количества корректировок и допущений менеджмента итоговый размер дивидендов плохо рассчитывается по четкой формуле. Судя по истории выплат, компания намерена, как минимум, не снижать их относительно предыдущих лет. За 2019 год мы ожидаем дивиденды на уровне 0,0168 руб на акцию, что формирует ожидаемую доходность на уровне 8,8%. Это уровень выше среднего для российского рынка акций.

( Читать дальше )

Решение Минфина не выплачивать компенсации авиакомпаниям оставит Аэрофлот без дивидендов - Атон

- 20 ноября 2019, 10:45

- |

Минфин может отложить выплату компенсации авиакомпаниям за дополнительные расходы на топливо за 2018 на 2020 год, производя выплаты в течение года.

Новость негативна для Аэрофлота с точки зрения восприятия. Это означает, что приятных сюрпризов в плане EPS компании за 2019 и дивидендов не будет. В то же время, похоже, что рынок и не рассчитывал, что Аэрофлот быстро получит компенсацию, и мы ожидаем, что он нейтрально отреагирует новость.Атон

Русал: update модели на базе МСФО за 3й квартал 2019 г.

- 20 ноября 2019, 10:31

- |

Русал: ограниченный потенциал роста в текущей конъюнктуре, хедж портфеля на случай ослабления рубля.

Мы обновили модель, учтя негативные результаты МСФО за 3й квартал 2019 г. Позитивный эффект от низких цен на электроэнергию оказался ниже чем мы ожидали. В то же время поддержку стоимости должны оказывать рекордные дивиденды НорНикеля и сокращение долга Русала на их фоне

- компания торгуется по EV/ прогнозная EBITDA 5.1х при мультипликаторе EV/EBITDA LTM 5.4х*, исторический мультипликатор около 7.0x

- прогнозная аннуализированная доходность денежного потока компании (до учета налогов) составляет 15%.

- ожидается восстановление продаж и повышение доли продукции с высокой добавленной стоимостью в 1кв20 после завершения эффекта снижения контрактации, вызванного санкциями

- согласно заявлениям члена совета директоров, компания может возобновить выплату дивидендов, хотя крупнейший акционер материнской компании Русала En+ Олег Дерипаска остается под санкциями, продолжая работу над их снятием

- чистый долг снизился за 3кв19 на 8% от текущей капитализации (за год на 17%), в том числе благодаря дивидендам Норникеля в размере 39 млрд.руб. за 1п19 (за год благодаря дивидендам за 1п19 и 2п18 в размере 74 млрд руб.). Компания завершит год с положительным денежным потоком (в прошлом компания выплачивала дивиденды, если денежный поток был положительным и выплате дивидендов не препятствовали ковенанты). Денежный поток за 9м19 составил $ 764 млн против $ 135 за 9м18

- СД Норникеля рекомендовал выплатить дивиденды за 3кв19 (обычно выплачивает только по итогам полугодий), доля Русала составит 27 млрд руб.).Это найдет отражение в отчетности Русала за 4кв19 и поможет снизить долг в дополнение к операционной деятельности на 6% от текущей капитализации (4% за вычетом процентов по кредитам и займам).

- Потенциал роста составляет 18% (потенциал роста до исторических значений 29%)

( Читать дальше )

Дивиденды2019 и индексы Мосбиржи

- 19 ноября 2019, 21:36

- |

Россия мировой дивидендный лидер по итогам 2018 года

По данным Bloomberg, по итогам 2018 г. дивдоходность российского рынка составляет порядка 8%.

Данные Национального рейтингового агентства свидетельствуют о выплате рекордных 3,13 трлн руб. Это в 1,5 раза выше, чем по итогам 2017 г.

Допустим, что мажоритарные акционеры получат две трети от этих 3,13 трлн. Но ведь на долю миноритариев достанется около 1 трлн рублей.

Законодательство в РФ таково, что если акционеры на собрании проголосовали за выплату дивидендов, то их получат все акционеры имеющие акции в дату закрытия реестра для получения дивидендов. И основные владельцы, и миноритарные акционеры, то есть мы с вами

И если мы пришли на российский фондовый рынок за дивидендами, то, желательно за дивидендами, размер которых будет больше, чем банальный депозит. Это стало особенно актуально в связи с постоянным падением процентных ставок по банковским депозитам.

( Читать дальше )

МТС-1-ао: информация о выплаченных дивидендах

- 19 ноября 2019, 21:00

- |

Акция: МТС-1-ао

Общая сумма: 17 345 798 747.5 руб.

Дивиденд на акцию: 8,68 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=236

Дивиденды МТС: https://smart-lab.ru/q/MTSS/dividend/

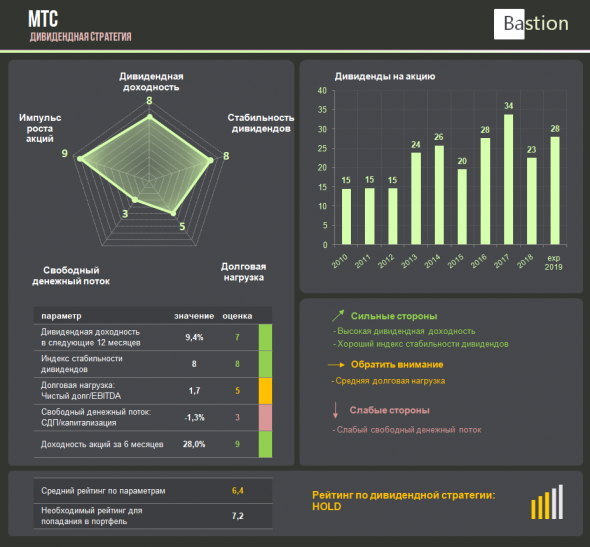

МТС: хорошие финансовые результаты, но дивидендный рейтинг не дотягивает до попадания в портфель

- 19 ноября 2019, 19:05

- |

По итогам 9 месяцев:

Выручка +8% до 327 млрд рублей

Операционная прибыль +7,5% до 93,8 млрд рублей.

Чистая прибыль 48,7 млрд рублей против убытка в 7,3 млрд годом ранее

Отчетность — умеренно-позитивная

Дивиденды

В марте 2019 года МТС приняла новую дивидендную политику: выплаты в размере 28 руб. на акцию по итогам 2019-2021 годов. Это подразумевает доходность в 9,4%, что выше среднего значения для российского рынка акций.

Дивидендная стратегия

Компания имеет хороший рейтинг стабильности выплат и сильный импульс роста акций. Негативным для дивидендного профиля компании является средняя долговая нагрузка на уровне 1,7 по коэффициенту Чистый долг/EBITDA.

В прошлом году в 3 квартале компания получила общий убыток в 37 млрд руб из-за резерва в 56 млрд руб ($845 млн) по антикоррупционному делу в Узбекистане. Расследование вели Комиссия по ценным бумагам и биржам США (SEC) и минюст США. Выплата была произведена в 1 квартале 2019 года, что негативно повлияло на операционный и свободный денежный поток МТС, который по расчету за последние 12 месяцев сейчас близок к нулю.

( Читать дальше )

5 крупнейших американских компаний с дивидендной доходностью выше 5% годовых в $

- 19 ноября 2019, 16:55

- |

Когда речь заходит об акциях с высокими дивидендами, мы в первую очередь начинаем думать про российский рынок. Из каждого приемника доносится фраза, о том, что Российские компании одни из самых доходных с точки зрения дивидендов.

Это такая же истина для нас, как и то, что на американском рынке дивидендов нет и все работает по-другому. Amazon, Google, Apple, Uber, Twitter — гигантские корпорации, которые растут как на дрожжах, не платя своим акционерам ни копейки дивидендов.

Наш рынок — это дивидендные истории, а западный-американский — это про растущие истории. Все с этим свыклись и никто уже вроде и не против.

Но если на Московской бирже торгуется всего около 200 публичных компаний и идеи роста можно действительно пересчитать по пальцам, то на рынках США тысячи публичных компаний — неужели среди них нет дойных дивидендных коров с долларовой доходностью выше, чем ставки по депозитам?

Я решил немного в этом разобраться и был сам удивлен теми результатами, которые получил.

Сколько можно заработать на долларовом банковском вкладе?

( Читать дальше )

Финансовый отчет перспективен для акций ФСК ЕЭС - Финам

- 19 ноября 2019, 16:22

- |

Мы считаем отчетность «ФСК ЕЭС» позитивной для инвестиционного кейса FEES и ожидаем выхода компании на рекордную прибыль по итогам года, около 96 млрд.руб. (+3,5% г/г), что позволит выплатить рекордные дивиденды, 0,0187 руб. на акцию по нашим оценкам. При ожидаемой доходности 9,5% акции являются достаточно привлекательной альтернативой не только в своей отрасли, но и на российском рынке в целом, особенно после серии понижения процентной ставки Центробанком. С момента рекомендации «покупать» бумаги ФСК ЕЭС прибавили 14%, и на текущий момент наша целевая цена 0,217 руб. предполагает умеренный потенциал роста 10%. Полная доходность может составить 19%Малых Наталия

ГК «Финам»

Неоднозначный отчет Мечела за 9 мес.

- 19 ноября 2019, 16:02

- |

Мечел опубликовал финансовые результаты за 9 мес. 2019 г. Я ожидал больше позитива, но в целом полет нормальный.

Из минусов — третий квартал компания сработала в небольшой убыток, почти 0,6 млрд. руб. Выручка упала на 5% по сравнению с прошлым кварталом, а операционная прибыль снизилась на целых 18%. Соответственно рентабельность по EBITDA тоже остается под давлением. Основные причины слабых результатов в 3-м квартале — это низкие цены на уголь и сокращение производства в металлургическом дивизионе из-за продолжающихся ремонтов. Еще один фактор — опережающий рост себестоимости в добывающем дивизионе. Но это уже, пожалуй, можно считать не таким уж плохим явлением.

Дело в том, что рост затрат здесь связан с увеличением объемов вскрышных работ. А значит в следующем квартале добыча должна продолжить рост, который мы видим уже и в этом (угля на 15% и железнорудной продукции на 27%). Продолжая ряд позитивных новостей, отмечу снижение процентных расходов и самого долга, а также увеличение выпуска высокомаржинальной стальной продукции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал