дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

НЛМК - дивиденды по результатам девяти месяцев 2019 года — рекомендация совета директоров

- 24 октября 2019, 17:40

- |

Акция: НЛМК-1-ао

Дивиденд на акцию: 3,22 руб.

Дата закрытия реестра: 09.01.2020

Тип сф: Решения совета директоров (наблюдательного совета)

Текст сущфакта:

2.1. Кворум заседания совета директоров эмитента: Кворум заседания Совета директоров имеется.

2.2. Содержание решений, принятых советом директоров эмитента, и результаты голосования:

По первому вопросу повестки дня принято решение:

Утвердить Политику в области устойчивого развития Группы НЛМК, Положение о комитете по кадрам, вознаграждениям и социальной политике ПАО «НЛМК» в новой редакции, Положение о комитете по аудиту ПАО «НЛМК» в новой редакции, Положение о комитете по стратегическому планированию ПАО «НЛМК» в новой редакции.

По второму вопросу повестки дня принято решение:

Внести в повестку дня внеочередного общего собрания акционеров ПАО «НЛМК» вопрос: «Об утверждении внутренних документов ПАО «НЛМК» в новых редакциях» /в части утверждения: Положения об общем собрании акционеров ПАО «НЛМК», Положения о Совете директоров ПАО «НЛМК» в новых редакциях/.

По третьему вопросу повестки дня принято решение:

Рекомендовать внеочередному общему собранию акционеров ПАО «НЛМК» принять решение: выплатить (объявить) дивиденды по результатам девяти месяцев 2019 года, по обыкновенным акциям денежными средствами в размере 3,22 рубля на одну обыкновенную акцию, в том числе за счет прибыли прошлых лет. Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 9 января 2020 года.

По четвертому вопросу повестки дня принято решение:

Созвать внеочередное общее собрание акционеров ПАО «НЛМК», в форме заочного голосования, с датой окончания приема бюллетеней для голосования (датой проведения внеочередного общего собрания акционеров в форме заочного голосования) – 20 декабря 2019 года.

Установить дату, на которую определяются (фиксируются) лица, имеющие право на участие во внеочередном общем собрании акционеров ПАО «НЛМК»: 25 ноября 2019 года.

Утвердить повестку дня внеочередного общего собрания акционеров ПАО «НЛМК»:

1. О выплате (объявлении) дивидендов по результатам девяти месяцев 2019 года.

2. Об утверждении внутренних документов ПАО «НЛМК» в новых редакциях.

Утвердить проекты документов и мероприятия, связанные с подготовкой и проведением внеочередного общего собрания акционеров ПАО «НЛМК» в форме заочного голосования /в том числе:

? форму и текст бюллетеня для голосования на внеочередном общем собрании акционеров ПАО «НЛМК», а также формулировки решений по вопросам повестки дня внеочередного общего собрания акционеров ПАО «НЛМК», которые должны направляться в электронной форме (в форме электронных документов) номинальным держателям акций, зарегистрированным в реестре акционеров ПАО «НЛМК»;

? текст информационного сообщения о проведении внеочередного общего собрания акционеров ПАО «НЛМК»;

? перечень информации (материалов) предоставляемой акционерам при подготовке к проведению внеочередного общего собрания акционеров ПАО «НЛМК»/.

По пятому вопросу повестки дня принято решение:

Утвердить персональный состав Правления ПАО «НЛМК»:

? Федоришин Григорий Витальевич /Президент (Председатель Правления)/ (Доли участия в уставном капитале эмитента/доли обыкновенных акций эмитента не имеет);

? Архипов Михаил Алексеевич /Вице-президент по кадрам и системе управления/ (Доли участия в уставном капитале эмитента/доли обыкновенных акций эмитента не имеет);

? Аверченкова Татьяна Михайловна /Вице-президент по операционной эффективности/ (Доли участия в уставном капитале эмитента/доли обыкновенных акций эмитента не имеет);

? Гущин Илья Владимирович /Вице-президент по продажам/ (Доли участия в уставном капитале эмитента/доли обыкновенных акций эмитента не имеет);

? Де Вос Баренд /Вице-президент по международной деятельности/ (Доли участия в уставном капитале эмитента/доли обыкновенных акций эмитента не имеет);

? Курмашов Шамиль Равильевич /Вице-президент по финансам/ (Доли участия в уставном капитале эмитента/доли обыкновенных акций эмитента не имеет);

? Лихарев Сергей Константинович /Вице-президент по логистике/ (Доли участия в уставном капитале эмитента/доли обыкновенных акций эмитента не имеет);

? Овчаров Евгений Александрович /Вице-президент по управлению рисками/ (Доли участия в уставном капитале эмитента/доли обыкновенных акций эмитента не имеет);

? Чеботарев Сергей Владимирович /Вице-президент по энергетике/ (Доли участия в уставном капитале эмитента/доли обыкновенных акций эмитента не имеет).

По шестому вопросу повестки дня принято решение:

Включить в состав Комитета по стратегическому планированию ПАО «НЛМК» Советника Президента ПАО «НЛМК» Филатова Сергея Васильевича.

По седьмому вопросу повестки дня принято решение:

Утвердить проект дополнительного соглашения к договору об оказании услуг по ведению и хранению реестра владельцев именных ценных бумаг, заключаемого между ПАО «НЛМК» и АО «Агентство «Региональный независимый регистратор».

2.3. Дата проведения заседания совета директоров эмитента, на котором приняты соответствующие решения: 24 октября 2019 года.

2.4. Дата составления и номер протокола заседания совета директоров эмитента, на котором приняты соответствующие решения: 24 октября 2019 года, Протокол № 266.

2.5. В случае если повестка дня заседания совета директоров эмитента содержит вопросы, связанные с осуществлением прав по определенным ценным бумагам эмитента, указываются идентификационные признаки таких ценных бумаг: акции обыкновенные именные бездокументарные, государственный регистрационный номер 1-01-00102-А от 09.04.2004 г., ISIN RU0009046452.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=2509

Дивиденды НЛМК: https://smart-lab.ru/q/NLMK/dividend/

- комментировать

- Комментарии ( 0 )

Лукойл и Сургутнефтегаз продолжат повышение - Финам

- 24 октября 2019, 17:15

- |

Традиционно «ЛУКОЙЛ» выплачивает дивиденды дважды (за 9 месяцев и за год), однако совет директоров изменил дивполитику: выплаты будут производиться дважды в год, но по итогам полугодий. При этом, что важно, будет изменена база расчета дивидендов – сейчас компания платит не мене 25% от чистой прибыли, изменения предполагают выплату из расчета 100% свободного (за минусом капзатрат) денежного потока, скорректированного на деньги, потраченные на выкуп акций с рынка.

Таким образом, по старой дивполитике «ЛУКОЙЛ» мог бы выплатить по итогам 1 полугодия от 115 рублей на бумагу, а по новой – порядка 430 рублей на бумагу. Дивидендная доходность по бумагам эмитента может вырасти в 2-3 раза, интерес к бумагам будет увеличиваться, потенциал роста акции составляет 30-50%.Калачев Алексей

ГК «ФИНАМ»

Акции «Сургутнефтегаза» вчера без каких-то причин начали рост. Все гадают, что могло послужить поводом для роста. Стартом повышения, возможно, стали инсайдерские покупки.

( Читать дальше )

Уровень дивидендов надо учитывать при принятии решений при приватизации - Минфин

- 24 октября 2019, 16:06

- |

«Единственное, я тут задумался, еще один фактор надо брать в анализ. Если компания платит много дивидендов, то с фискальной точки зрения нам дивиденды лучше, чем компании, особенно с учетом соотношения стоимости компании и размера дивидендов, которые мы получаем»

«Если мы получаем за пару лет-за тройку через дивиденды возможную стоимость от продажи компании, особенно учитывая, что дивиденды у нас — это доходы, продажа — финансирование (дефицита бюджета РФ — ред.), то может быть имеет смысл получать дивиденды. Это тоже вопрос»

«Скажу только базовый принцип — если компания не является спецкомпанией, которая занимается спецвещами типа

( Читать дальше )

Потенциал роста акций НЛМК составляет 60% - Велес Капитал

- 24 октября 2019, 14:53

- |

Чистый долг компании вырос за 3 месяца на 34% и составил $1 736 млн, соотношение «Чистый долг/EBITDA» увеличилось с 0,39 до 0,59. Рост долговой нагрузки продолжился, что на наш взгляд, является следствием того, что компания вступила в 2019 г. в активную инвестиционную фазу и при этом планирует удерживать относительно высокую дивидендную доходность акций на фоне падения производства.

Свободный денежный поток НЛМК в отчетном периоде остался примерно на уровне предыдущего квартала и составил $249 млн. По итогам 9 месяцев показатель снизился на 22% г/г из-за ремонтных работ, роста инвестиций (+68% г/г) и слабой рыночной конъюнктуры.

( Читать дальше )

Lam Research впечатлила рынок обновленными прогнозами - Финам

- 24 октября 2019, 14:33

- |

Компания опубликовала прогнозы по прибыли на акцию на текущий квартал в диапазоне $3,60-4,00, что существенно превзошло ожидания рынка, предполагавшие $3,14.

Акции Lam Research, находящиеся в числе наших рекомендаций, за период с нашего последнего обновления (в начале августа) полностью оправдали наши ожидания и превзошли указанный целевой уровень, принеся солидную доходность в размере 13,3%.

На этот раз Lam сумела впечатлить инвесторов солидным повышением своих прогнозов по прибыли на остаток года, а также чистая прибыль за минувший квартал превзошла ожидания отнюдь не символически.

В условиях дальнейшего распространения стандарта связи 5G и других новшеств хай-тека неизбежно будет расти потребность в чипах памяти, поэтому у нас по-прежнему нет оснований для пессимизма в отношении акций Lam Research на долгосрочную перспективу. После рассмотрения квартального отчета компании мы повышаем рекомендацию по бумагам с «держать» до «покупать» и ставим на пересмотр целевую цену.Саидова Зарина

ГК «ФИНАМ»

Полиметалл - возможны промежуточные дивиденды при текущих ценах на золото до конца года

- 24 октября 2019, 14:00

- |

«Если цены продержатся (в районе текущего уровня) до конца года, то скорее да… У нас идут активные продажи в связи с сезонностью. Я не ожидал, что цены на золото будут держаться в районе $1.500 (за унцию) так долго. Чем дольше оно на этом уровне находится, там больше вероятность спецдивиденда»

Компания заложила в бюджет на следующий год цену на золото на уровне $1.400 за унцию.

«Мы на след год в бюджет закладываем $1.400 за унцию. И среднесрочная динамика цены на золото будет, конечно же, определяться в значительной степени прогрессом или его отсутствием в торговых переговорах между США и Китаем»

источник

ММК. Обзор операционных показателей за 3-ий квартал 2019 года. Прогноз финансовых показателей и дивидендов

- 24 октября 2019, 13:34

- |

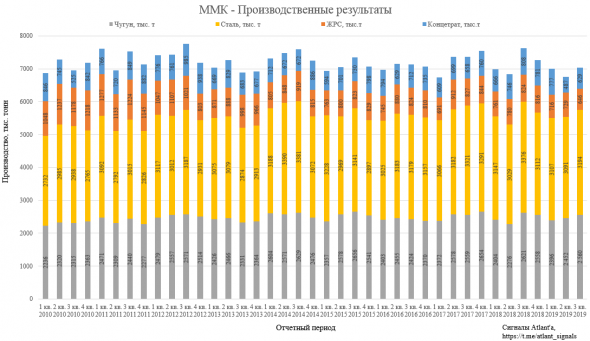

Рассмотрим операционные показатели ММК, а также попробуем спрогнозировать финансовые результаты компании.

Производство всех ключевых продуктов ниже 3-го квартала прошлого года, но выше предыдущего квартала, за исключением железорудного сырья. В целом объем производства стабилен.

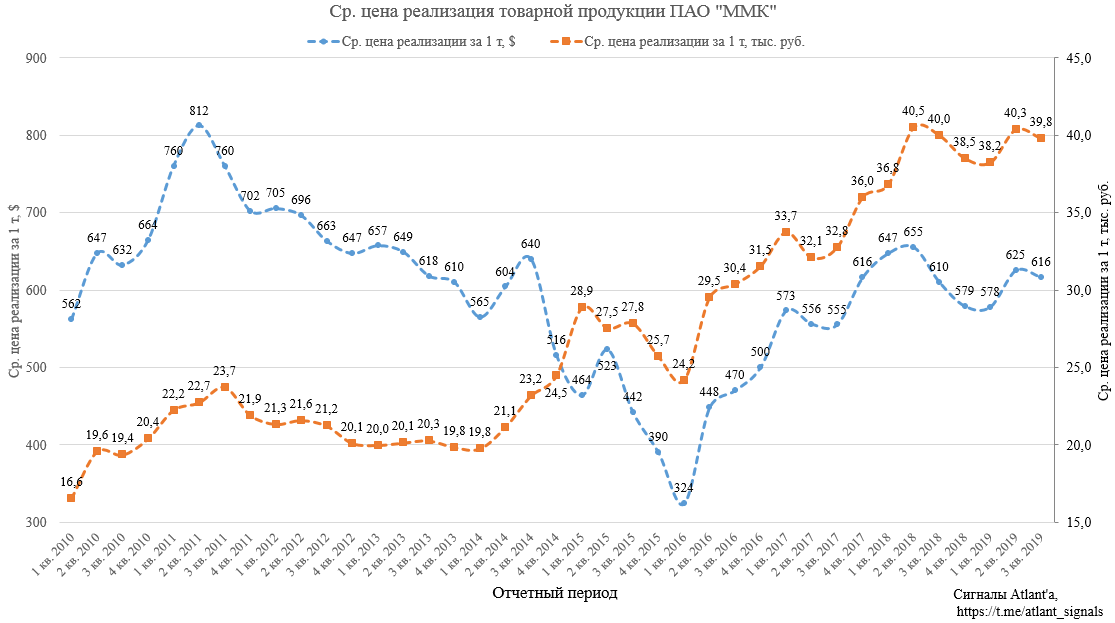

Средневзвешенная цена реализации 1-ой тонны стальной продукции снизилась с 625 долларов США до 616 по сравнению со 2-ым кварталом 2019 года, то есть снижение составило на 1,4%. По сравнению с 3-им кварталом 2019 года цена в долларах выросла на 1,0%.

В рублях средневзвешенная цена реализации снизилась с 40,3 тыс. руб. до 39,8 по сравнению со 2-ым кварталом 2019 года, то есть на 1,3%. При этом по сравнению с 3-им кварталом 2018 года цены снизились с 40,0 тыс. руб. до 39,8 то есть всего на 0,5%.

( Читать дальше )

инфляция vs качество жизни

- 24 октября 2019, 13:17

- |

( Читать дальше )

Дивиденды по префам Сургутнефтегаза могут составить 3,45 рубля - Фридом Финанс

- 24 октября 2019, 12:32

- |

Промежуточные дивиденды маловероятны, а годовые неопределены. Из-за этого акции очень волатильны, поскольку игроки бурно отыгрывают ожидания. 6-7 руб. на акцию по итогам года «Сургут», на мой взгляд, может заплатить, но не исключены и сюрпризы (приятные или наоборот). Прибыль компании тоже сложно надежно предсказать, консенсус-прогноз предполагает около 280 млрд руб. в 2019 году.

С учетом убытка в первом полугодии под влиянием переоценки курсовых разниц, прогнозы дивидендов по «префам» на прошлогоднем уровне в 7,62 руб. выглядят завышенными. Но с учетом ожидаемой стабилизации курса доллара к концу года на уровне вблизи 63-64 руб за USD и при сохранении потенциала восстановления цен на нефть на уровнях вблизи $65 за баррель, с учетом тренда и сезонности прибыли «Сургутнефтегаза», получение им прибыли в 490 млрд руб. по итогам года выглядит возможным.

При таком сценарии, учитывая статистику дивидендной истории компании можно ожидать, что дивидендные выплаты на привилегированную акцию «Сургутнефтегаза» составят 3,45 руб, а дивидендная доходность исходя из текущих цен составит 8,7% годовых вполне сравнимый с аналогичными показателями других крупнейших компаний ТЭК уровень. По «обычке» «Сургут» платит 65 копеек, значимых предпосылок здесь нет.Осин Александр

ИК «Фридом Финанс»

Поддержку финрезультатам НЛМК окажет высокий уровень вертикальной интеграции бизнеса - Альфа-Банк

- 24 октября 2019, 12:20

- |

На прошлой неделе компания опубликовала свои операционные результаты за 3К19, которые свидетельствуют о снижении продаж, в основном, на фоне проведения ремонтных работ на доменной печи на НЛМК Липецк и основных кислородных конвертерах.

В 3К19 мировые цены на горячекатаный рулон, железную руду и полуфабрикаты снизились на фоне отсутствия спроса на экспортных рынках, хотя цены на внутреннем рынке демонстрировали устойчивость к глобальным трендам. Таким образом, мы ожидаем, что поддержку финансовым результатам окажет рост объемов реализации продукции с высокой добавленной стоимостью, а также высокий уровень вертикальной интеграции бизнеса. Поскольку на 3К19 приходится активная стадия капитального ремонта, мы ожидаем роста капиталовложений и пополнение запасов до начала зимнего сезона.

В результате это может привести к снижению СДП на поквартальной основе. Отметим, тем не менее, что компания использует скорректированные капиталовложения ($700 млн) для расчета дивидендов и, как и в 2К19, может рекомендовать дивиденды выше уровня СДП за 3К19 с целью обеспечения квартальной доходности на уровне 2,5-3%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал