доверительное управление

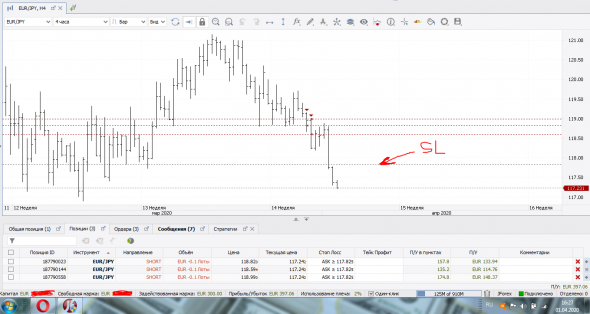

Пример управления капиталом (управление открытой позицией):

- 01 апреля 2020, 17:42

- |

- комментировать

- Комментарии ( 0 )

Жена запретила смартлаб - ушел в тайгу

- 20 февраля 2020, 10:17

- |

Буду жить с трейдинга, мерседес оставил в москве.

Подвалило работы по хозяйству — весна уже на подходе. Времени и вправду будет мало. Буду строить дом, старый снес. Бросил мегаполис — пусть там сами в 5г мозги себя плавят — очень вредно.

А вот так жил народ при ссср. Избушка простояла 100 лет, а говорят и больше, но протекла крыша и дом сгнил местами. Тут еще был амбар, его я снес ранее. Есть кончено и баня и дров я напилил, купил 36 кубов — это два лесовоза, т.к. зима ожидалась затяжная и хородная. Будет здоровая еда — буду выращивать в теплице, все остальное можно делать самому, т.к. научил дед меня многому.

Выкроить только и получится что на торговлю. Торговать буду пока форекс, основные пары. Потом как раскрутится депо — перейду на полную нефть и стратегические долгосрочные портфели на американском рынке. Это я умею. Если будут излишки — все буду вкладывать как в спекуляции, так и долгосрочные идеи. О них написано в моем блоге, ссылка ниже. Я обещал пост

( Читать дальше )

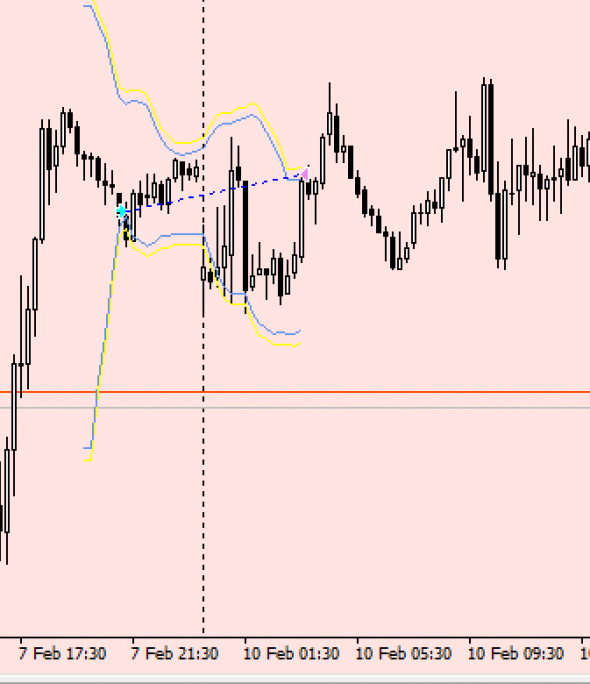

робот скальпер не мартин - реал мониторинг

- 12 февраля 2020, 08:41

- |

прибыль 13% за 8 мес

(это был не лучший рынок для него с тестами в терминале один в один просадка и там и там)

но макс просадка все же была менее 15%

за последние ТРИ МЕСЯЦА прибыль 25%

Ожидаю прибыль 70-150% к концу 2020г

www.myfxbook.com/members/Marat_invest/moon-cat/3368428

(стопы стоят всегда 40пп старых)

там на мониторинге есть СТЕЙТ

если что..

не надо писать ТУТ — что рисованные картинки и бла бла бла (идите по ссылке и смотрите все данные)

если есть вопросы можно писать на сайте мониторинга в личку или тут

( Читать дальше )

Где найти кому одать средства в управление?

- 29 января 2020, 22:07

- |

Всем привет) Может кто дать совет где можно найти трейдеров\фонды кому нужны инвестиции для масштабирования рабочей, системной стратегии торговли на крипторынке.

Не на 500 рублей только, а более серьезные) В общей сложности есть для ДУ 136 btc.

Приглашаю инвесторов в свой ПАММ-счёт в швейцарском банке.

- 28 января 2020, 23:05

- |

Клиенты группы «Открытие» получили свыше 12,5 миллиона рублей дохода за 6 месяцев по стратегии доверительного управления «Купонная»

- 21 января 2020, 12:56

- |

15 января в рамках стратегии ДУ с защитой капитала[1] «Купонная» клиентам группы «Открытие» был выплачен полугодовой купонный доход по ставке 13% годовых. Сумма выплат составила 12,6 млн рублей. Инвестиционная идея стратегии «Купонная», которая представлена в линейке продуктов управляющей компании «Открытие», структурирована «Открытие Брокер».

Стратегия доверительного управления «Купонная» позволяет получать купонный доход. Его выплата зависит от минимальной положительной динамики базовых активов, входящих в стратегию – купонного порога. Инвестор получает купонный доход, если на каждую предварительно определенную дату наблюдения, цены на все базовые активы стратегии находились выше купонного порога.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал