доходность

Обновленная таблица доходности портфеля в зависимости от баланса Акций и Облигаций.

- 16 января 2024, 19:52

- |

Она не такая сложная как может показаться на первый взгляд и отлично иллюстрирует, что в долгосрочной перспективе доходность портфеля где большая доля облигаций сильно проигрывает портфелю акций.

Так среднегодовая доходность портфеля состоящего только из облигаций (Крайне левый столбец. Акции 0% Облигации 100%) даёт всего 8,7% при среднегодовой инфляции в 8,4%

При этом среднегодовая доходность портфеля состоящего полностью из акций (Акции 100% Облигации 0%) 15,7%, в два раза больше.

Хотя краткосрочно доходность у облигаций часто бывает сопоставима или даже выше доходности акций.

Что показывает таблица по годам:

— доходность акций РФ (включая дивиденды)

— доходность облигаций

— доходность банковских депозитов

— инфляция в РФ

Тот случай когда одна таблица стоит тысячи слов )

PS

Задачка на подумать:

Методика расчета в таблице для акций считают доходность индекса МосБиржи полной доходности.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 14 )

Инвестиции в Виски и крепкие напитки

- 16 января 2024, 09:52

- |

18 марта 2020 года, в период активного переноса аукционными домами своих торгов в связи с коронавирусом, незаметно для многих в Лондоне прошел аукцион редких спиртных напитков, организованный Sotheby’s. Торги, на которые почти половина участников прибыла лично, собрали $4,4 млн, при этом большинство лотов было продано в пределах или выше эстимейта.

Самым дорогим лотом стала бутылка Karuizawa 52 Year Old Cask # 5627 Zodiac Rat 1960: за $435 тыс. (средний эстимейт $260 тыс.) ее приобрел частный коллекционер из Азии, установив ценовой рекорд для японского виски.

Результаты Sotheby’s еще раз подтвердили: кризис почти не отражается на рынке крепкого алкоголя, а покупатели готовы торговаться за него даже с угрозой для личной безопасности.

В последние годы виски стал одним из наиболее популярных сегментов альтернативных инвестиций. Согласно индексу Knight Frank Rare Whisky 100, редкий виски вырос в цене за последние 10 лет на 564 % и опередил в темпе роста спортивные автомобили (+194 %), монеты (+175 %) и активно развивающийся класс коллекционных сумок (+105 %).

( Читать дальше )

Мастерство и везение? Как понять?

- 14 января 2024, 12:27

- |

Ниже я напишу свое мнение!

Начну с вопросов

1. С 10 тысяч нет смысла инвестировать, надо минимум с миллиона!

2. Сколько времени надо чтобы понять мастерство это или везение?

По порядку начнем

1. Есть ли смысл начинать с 10 тысяч? Или лучше сразу с миллиона?

Конечно, лучше сразу с миллиона, но… где есть взять?

Какие есть способы заработать первый миллион?

— получить в наследство (не мой вариант);

— получить премию на работе в миллион (тоже вариант так себе);

— выиграть в лотерею (попробуй);

Остается вариант накопить! И тут есть 3 варианта

— по 10 тысяч в месяц откладывать под подушку (и примерно через 8,5 лет накопиться миллион);

— по 10 тысяч нести на депозит или в облигации под 15% годовых (и тогда через 5,5 лет будет миллион);

— инвестировать и пытаться зарабатывать +50 +100% в год или больше! И тогда через 1-2 года будет миллион!

На мой взгляд очевидно лучше по 10 тысяч и 100% в год! Считаю тут все очевидно!

И тут еще риторический вопрос.

( Читать дальше )

Как обогнать рынок и не тратить на это время!?

- 12 января 2024, 09:47

- |

Мы не любим подобные «кликбейтные» заголовки, но время диктует свои условия)

В ноябре мы начали свой публичный портфель, и хотим поделиться итогами работы за 2 месяца.

Принципы построения портфеля очень просты.

1) Мы выбираем акции исключительно по нашей модели оценки, которая зовется «Рейтингом». Как мы считаем рейтинг, можно узнать на нашем сайте. А самое главное, там же можно легко найти лучшие на наш взгляд акции на Мосбирже на сегодня. Но в рамках этого поста мы раскроем почти все пароли и явки, так что можете сэкономить на подписке, если оно того стоит )

2) Мы выбираем точки входа на основании нашей модели оценки стоимости компании. Почитать можно там же. Кратко: мы ищем цену, которая соответствует средней (а точнее медианной) оценке рынка за последние 5 лет. В качестве оценки рынка мы используем мультипликатор P/E. Очень простой, объективный и универсальный подход.

( Читать дальше )

Осторожно, продажа мечты

- 09 января 2024, 12:45

- |

Скажу не самую приятную вещь, но кто-то должен. Есть почти 100% способ детектировать инфожулика в инвестициях — подчеркнутая ориентация на подчеркнуто бедных. Заманухи типа: «как выйти на пассивный доход через 3 года, инвестирую 3 тысячи рублей в месяц», «как начать инвестиции с 1000 рублей», и т.п. Как только это мелькнет в рекламной объяве, токсичный контент детектед.

Нет, пассивный доход можно иметь и с 10 тысяч рублей, только если уточнить его размер, он никому не понравится. Купить каких-нибудь облигаций-линкеров, и иметь аж 250 рублей в год сверх инфляции. Но людям явно намекают о чем-то большем. Кому? Тем, кому меньшее не поможет.

Вот 20% годовых при инфляции 10% — это много или мало? С десяти миллионов это тот самый пресловутый пассивный доход, тройная пенсия среднего россиянина, это супер. С миллиона не так весело, но пусть будет, пригодится. И вообще, дорога в тысячу ли только начинается. Со 100 тысяч — какой-то смех. Если извлечение этих 20 тысяч в год требует заметных усилий в процессе, они, скорее всего, не окупятся. То есть пассивное инвестирование — еще да, но читать отчеты компаний и мастерить роботов — уже нет.

( Читать дальше )

РБК Инвестиции представляют рейтинг финансовой доходности инструментов за 2023 год

- 04 января 2024, 11:24

- |

При активном управлении портфелем самой выгодной сделкой года с доходностью 64,58% стала покупка тенге 12 января 2023 года по ₽0,14525 и продажа казахстанской валюты 14 августа 2023 года по ₽0,23905.

t.me/selfinvestor

quote.ru/news/658dbc939a79473fce440e25

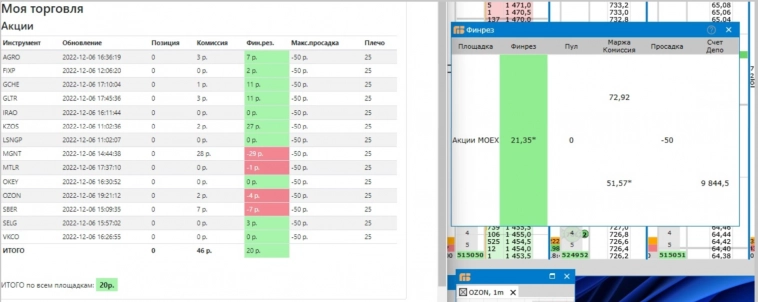

3 место по доходу в рублях среди трейдеров Smart-lab, 7000 сделок, 3.7 млрд. оборот

- 29 декабря 2023, 13:54

- |

По доходу в рублях я среди 15 лучших участников конкурса

Более 27 400 человек приняли участие в конкурсе «Лучший частный инвестор 23 года». По итогам конкурса по доходности я заняла 833 место. По доходу в рублях я вошла в число лучших 15 участников, совершив более 7 000 сделок на сумму более 3.7 млрд. рублей, заработав 20,28%. Конкурс продлился с 5 октября по 21 декабря.

К конкурсу специально не готовилась, активировала к участию один из своих счетов. Переливами не занималась, несколько аккаунтов к конкурсу не прикрепляла. В этом году торговля велась на срочном рынке. Только алгоритмическая торговля с использованием различных стратегий и фьючерсных инструментов.

За % не гналась, если честно, то и не получилось бы. Строго соблюдаю риск-менеджмент. В трейдинге год от года борюсь за абсолютные цифры.

Этот год нас порадовал хорошими трендами, алгоритмическая торговля принесла отличные результаты.

На рынке фортс как в абсолютных, так и в относительных цифрах это второй результат после феноменального 2014. Немного, но не хватило.

( Читать дальше )

Доходность ИИС за 3 года

- 27 декабря 2023, 00:14

- |

📊 Статистика 📈 доходности за 3 года с 22.12.2020 по 25.12.2023 моего ИИС открытого у Финам (не инвестиционная рекомендация), с демонстрацией периодов — когда и к какой стратегии автоследования comon (сервиса копирования сделок от Финам) был подключен мой ИИС. Пока не определился буду ли закрывать ИИС или с 2024 года переведу его в новый 3-й тип.

Последняя стратегия от которой ещё не отключался — «Всегда в тренде», за всё время подключения к ней с 10.01.2022 по 25.12.2023 пока она принесла мне +213%. Сам же счёт автора стратегии за этот период заработал +262%. Доходность на моём счёте меньше из-за:

1) комиссий, которые берёт автор стратегии за копирование и сервис копирования (суммарно 6%/год) и

2) из-за проскальзываний связанных со слабой ликвидностью рынка.

Максимальная просадка у данной стратегии за всё её время в моменте доходила до -23% из возможных заявленных до -35%.

Общая же доходность на моём ИИС с момента его создания (с 22.12.2020) на данный момент (при помощи личной торговли и других стратегий автоследования) составляет более +342%.

( Читать дальше )

Итоги работы в пропе 2023 год. За 1 год с 300 рублей до 300 000 рублей (доходность 100 000 %)

- 23 декабря 2023, 10:01

- |

В ноябре 2022 года я уволился с работы и открыл счет в проп-трейдинговой компании. Мне выдали капитал в размере 300 рублей и покупательной способностью 7500 рублей с дневной просадкой в 50 рублей, краткое руководства по торговле и я начал раскачивать депозит собирая спред по 8 часов в день с утра до вечера.

Я выделил себе год, чтобы понять получится у меня с этого жить или нет. Первые несколько месяцев занимался сбором спреда и по итогу 8 часов, которые я проводил за компом заработок был копейки. По итогам декабря удалось утроит первоначальный депозит

( Читать дальше )

Золото может вырасти до $2300 долларов за унцию в следующем году - Промсвязьбанк

- 15 декабря 2023, 11:41

- |

Рынкам также становится очевидной перспектива дальнейшего снижения долларовых ставок. Уже вчера доходность 10-летних гособлигаций США впервые с августа опустилась ниже 4%, и, по нашим оценкам, в ближайшие 1–2 квартала уйдёт ещё ниже, в зону 3,5–3,7%. Это позволит раскрыть потенциал роста цены драгоценных металлов – бенефициаров снижения ставок.

Ждём, что в течение следующего года золото вырастет до 2300 долл./унц., +12%. Прогноз по приросту цены на серебро у нас ещё более оптимистичный, т.к. котировкам осталось ~10% только до исторического максимума (26,34 долл./унц. в мае 2023 г.). Таким образом, инвестиции в драгоценные металлы в следующем году могут показать хорошую доходность при сравнительно небольшом риске.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал