SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инвестиционные идеи

ИК «Фридом Финанс» примет участие в INTERNET TRADING EXPO 2012

- 01 ноября 2012, 17:18

- |

Завтра, 2 ноября, в отеле Radisson Славянская откроется международная выставка INTERNET TRADING EXPO 2012, в которой примет участие инвестиционная компания «Фридом Финанс».

В рамках выставки состоится конференция, на которой выступит Александр Родионов, начальник управления корпоративного бизнеса ИК «Фридом Финанс», с докладом «Здесь говорят по-русски: новая платформа для трейдинга в США». Посетители выставки смогут также принять участие в мастер-классе Дмитрия Панченко, заместителя генерального директора ИК «Фридом Финанс», который расскажет о «горячих» инвест идеях сезона 2013.

Деловую программу мероприятия украсит розыгрыш ценных призов от нашей компании, в этом году это iPad mini. Ждем вас на нашем стенде №10.

ИК «Фридом Финанс»

ИК «Фридом Финанс»

В рамках выставки состоится конференция, на которой выступит Александр Родионов, начальник управления корпоративного бизнеса ИК «Фридом Финанс», с докладом «Здесь говорят по-русски: новая платформа для трейдинга в США». Посетители выставки смогут также принять участие в мастер-классе Дмитрия Панченко, заместителя генерального директора ИК «Фридом Финанс», который расскажет о «горячих» инвест идеях сезона 2013.

Деловую программу мероприятия украсит розыгрыш ценных призов от нашей компании, в этом году это iPad mini. Ждем вас на нашем стенде №10.

ИК «Фридом Финанс»

ИК «Фридом Финанс» - комментировать

- Комментарии ( 0 )

Блог им. MrWhite | Евраз vs Мечел. Есть ли идея? UPDATED

- 15 октября 2012, 16:46

- |

Давно вынашиваю идею внимательно разобрать металлургов. Начну с Мечела и Евраза. Почему именно с них? Потому что над Мечелом сгущаются тучи и потому что обе эти компании имеют очень высокую степень вертикальной интеграции. Существует такое мнение, что в период упадка сырьевых цен металлурги, имеющие низкую степень вертикальной интеграции и низкие денежные производственные затраты будут первыми отжиматься от пола. И наоборот, если цены на сырьевые товары достигли дна, и дальше будут только расти, то компании с высокой долей вертикальной интеграции буду показывать опережающую курсовую динамику своих акций. Понимание текущего момента с точки зрения: «что это? Дно сырьевых цен?» может позволить опередить других инвесторов и тогда у тебя будет билет на первый ряд. А прима-балерина этой оперы с фамилией Прибыль улыбнётся тебе во все тридцать два зуба своей очаровательной улыбкой.

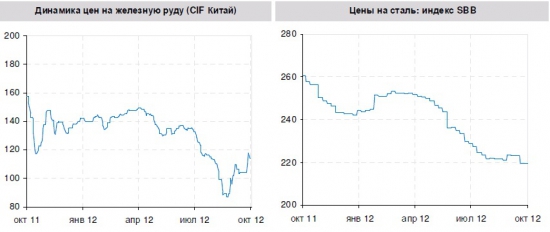

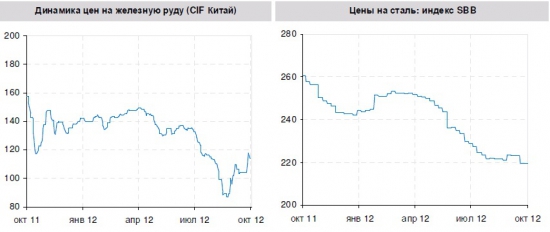

Сейчас я не хочу анализировать рынок сырьевых товаров, просто приведу несколько графиков:

( Читать дальше )

Сейчас я не хочу анализировать рынок сырьевых товаров, просто приведу несколько графиков:

( Читать дальше )

Евраз vs Мечел. Есть ли идея?

- 15 октября 2012, 12:16

- |

Давно вынашиваю идею внимательно разобрать металлургов. Начну с Мечела и Евраза. Почему именно с них? Потому что над Мечелом сгущаются тучи и потому что обе эти компании имеют очень высокую степень вертикальной интеграции. Существует такое мнение, что в период упадка сырьевых цен металлурги, имеющие низкую степень вертикальной интеграции и низкие денежные производственные затраты будут первыми отжиматься от пола. И наоборот, если цены на сырьевые товары достигли дна, и дальше будут только расти, то компании с высокой долей вертикальной интеграции буду показывать опережающую курсовую динамику своих акций. Понимание текущего момента с точки зрения: «что это? Дно сырьевых цен?» может позволить опередить других инвесторов и тогда у тебя будет билет на первый ряд. А прима-балерина этой оперы с фамилией Прибыль улыбнётся тебе во все тридцать два зуба своей очаровательной улыбкой.

Сейчас я не хочу анализировать рынок сырьевых товаров, просто приведу несколько графиков:

( Читать дальше )

Сейчас я не хочу анализировать рынок сырьевых товаров, просто приведу несколько графиков:

( Читать дальше )

Сбербанк: конвертация "префов" в "обычку" миф или реальность?

- 28 сентября 2012, 17:23

- |

Позавчера в программе «Рынк» телеканала РБК уважаемый мной специалист Максим Орловский на вопрос про «привилегированные» акции Сбербанка и возможности их конвертирования в обыкновенные ответил, что считает это практически нереальным по ряду причин. В качестве подтверждения своего мнения приводил следующие аргументы: во-первых, потеря контроля Центробаом, т.к. после SPOу ЦБ остался пакет в 50%+одна голосующая акция; во-вторых, после смены контроля рейтинговые агентства скорее всего пересмотрят рейтинги и самого Сбербанка, что в данной макроэкономической ситуации явно не выгодно для банка. Полностью можно посмотреть здесь.

В своём посте «Сберыч» дышит через форточку или открывает окно в мир? Коллеги в комментариях говорили о том, что «преф» более лучший инструмент для инвестирования чем обычка, т.к. вероятна тема с конвертацией (эта история давно ходит по рынку и до высказывания Грефа считалась слухом). Я решил разобраться, а что же лучше «обычка» или «преф» для долгосрочного инвестирования? Сначала я провёл анализ истории спреда между двумя этими инструментами.

( Читать дальше )

Энергетика РФ. Выбираем объекты для инвестирования Часть 6. ТГК-Итоги

- 12 сентября 2012, 16:24

- |

Шестая часть цикла статей «Энергетика РФ. Выбираем объекты для инвестирования». Предыдущие части:

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек: «Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

-сравнительный анализ второй тройки ТГКашек (Квадра, ТГК-5, ТГК-6): ««Энергетика РФ. Выбираем объекты для инвестирования. Часть4. ТГК»

( Читать дальше )

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек: «Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

-сравнительный анализ второй тройки ТГКашек (Квадра, ТГК-5, ТГК-6): ««Энергетика РФ. Выбираем объекты для инвестирования. Часть4. ТГК»

( Читать дальше )

Энергетика РФ. Выбираем объекты для инвестирования Часть 5. ТГК.Сделка КЭС

- 27 августа 2012, 15:49

- |

Пятая часть цикла статей «Энергетика РФ. Выбираем объекты для инвестирования». Предыдущие части:

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек: «Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

-сравнительный анализ второй тройки ТГКашек (Квадра, ТГК-5, ТГК-6): «Энергетика РФ. Выбираем объекты для инвестирования. Часть4. ТГК»

( Читать дальше )

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек: «Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

-сравнительный анализ второй тройки ТГКашек (Квадра, ТГК-5, ТГК-6): «Энергетика РФ. Выбираем объекты для инвестирования. Часть4. ТГК»

( Читать дальше )

Энергетика РФ. Выбираем объекты для инвестирования Часть 4. ТГК. UPDATED

- 24 августа 2012, 15:21

- |

Четвёртая часть цикла статей «Энергетика РФ. Выбираем объекты для инвестирования». Предыдущие части:

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек:«Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

В этой части я привожу анализ следующих трёх эмитентов: Квадра (бывшая ТГК-4), ТГК-5 и ТГК-6. Сначала, я хотел в этой части рассказать о « Кэсовских» ТГК и параллельно проанализировать возможную сделку по консолидации активов КЭС-Холдинга, но в процессе работы пришёл к решению, что в этой статье сделаю сравнительный анализ бизнеса и эффективности между Квадрой, «пятёркой» и «шестёркой», т.е. метод value investment, а затем сделаю анализ Волжской ТГК и ТГК-9. Да и спад ажиотажа на рынке вокруг этой темы позволяет сделать это

( Читать дальше )

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек:«Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

В этой части я привожу анализ следующих трёх эмитентов: Квадра (бывшая ТГК-4), ТГК-5 и ТГК-6. Сначала, я хотел в этой части рассказать о « Кэсовских» ТГК и параллельно проанализировать возможную сделку по консолидации активов КЭС-Холдинга, но в процессе работы пришёл к решению, что в этой статье сделаю сравнительный анализ бизнеса и эффективности между Квадрой, «пятёркой» и «шестёркой», т.е. метод value investment, а затем сделаю анализ Волжской ТГК и ТГК-9. Да и спад ажиотажа на рынке вокруг этой темы позволяет сделать это

( Читать дальше )

Энергетика РФ. Выбираем объекты для инвестирования Часть 4. ТГК

- 23 августа 2012, 11:31

- |

Четвёртая часть цикла статей «Энергетика РФ. Выбираем объекты для инвестирования». Предыдущие части:

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек:«Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

В этой части я привожу анализ следующих трёх эмитентов: Квадра (бывшая ТГК-4), ТГК-5 и ТГК-6. Сначала, я хотел в этой части рассказать о « Кэсовских» ТГК и параллельно проанализировать возможную сделку по консолидации активов КЭС-Холдинга, но в процессе работы пришёл к решению, что в этой статье сделаю сравнительный анализ бизнеса и эффективности между Квадрой, «пятёркой» и «шестёркой», т.е. метод value investment, а затем сделаю анализ Волжской ТГК и ТГК-9. Да и спад ажиотажа на рынке вокруг этой темы позволяет сделать это

( Читать дальше )

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек:«Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

В этой части я привожу анализ следующих трёх эмитентов: Квадра (бывшая ТГК-4), ТГК-5 и ТГК-6. Сначала, я хотел в этой части рассказать о « Кэсовских» ТГК и параллельно проанализировать возможную сделку по консолидации активов КЭС-Холдинга, но в процессе работы пришёл к решению, что в этой статье сделаю сравнительный анализ бизнеса и эффективности между Квадрой, «пятёркой» и «шестёркой», т.е. метод value investment, а затем сделаю анализ Волжской ТГК и ТГК-9. Да и спад ажиотажа на рынке вокруг этой темы позволяет сделать это

( Читать дальше )

Инвестиционные идеи от Открытие Капитал (росс. акции)

- 12 марта 2012, 11:16

- |

Event-Driven Ideas

· Buy MTS [BUY; TP$22.8] and Vimpelcom [BUY; TP$14.0] ahead of FY11 results. We anticipate strong results for MTS today and Vimpelcom tomorrow thanks to lower selling expenses driven by reduced subscriber acquisition activity and an increasing share of VAS in mobile revenues.

· Buy Sollers [U/R] following strong February car sales statistics. Figures released late on 11 March showed that Sollers continued to outperform its Russian peers last month, which we think will be supportive for the stock. We caution, however, that the stock is high beta and therefore may be hit hard if market sentiment worsens in the post-election environment.

Spread-Driven Ideas

· Buy Magnit locals and sell ADRs. The discount of MGNT locals to DRs has widened to 18.1%, compared to its 1-year average of 10.3%. This discount should narrow in the short term as the two local trading lines merge following the recent SPO, and over the longer term as the CSD is established and as the 25% cap on DRs is lifted.

· Buy Dorogobuzh prefs ahead of dividend record date. DGBZP is currently trading at a premium to the ordinary shares as dividend expectations have risen following strong 9M11 results and parent company Acron’s sizable interim dividends. We consider the trade to be risky, but expect a dividend yield of 13% (see our note from 24 January, “Second-tier dividends: Reaping a lucrative harvest” for further details).

· Buy MTS [BUY; TP$22.8] and Vimpelcom [BUY; TP$14.0] ahead of FY11 results. We anticipate strong results for MTS today and Vimpelcom tomorrow thanks to lower selling expenses driven by reduced subscriber acquisition activity and an increasing share of VAS in mobile revenues.

· Buy Sollers [U/R] following strong February car sales statistics. Figures released late on 11 March showed that Sollers continued to outperform its Russian peers last month, which we think will be supportive for the stock. We caution, however, that the stock is high beta and therefore may be hit hard if market sentiment worsens in the post-election environment.

Spread-Driven Ideas

· Buy Magnit locals and sell ADRs. The discount of MGNT locals to DRs has widened to 18.1%, compared to its 1-year average of 10.3%. This discount should narrow in the short term as the two local trading lines merge following the recent SPO, and over the longer term as the CSD is established and as the 25% cap on DRs is lifted.

· Buy Dorogobuzh prefs ahead of dividend record date. DGBZP is currently trading at a premium to the ordinary shares as dividend expectations have risen following strong 9M11 results and parent company Acron’s sizable interim dividends. We consider the trade to be risky, but expect a dividend yield of 13% (see our note from 24 January, “Second-tier dividends: Reaping a lucrative harvest” for further details).

Инвестиционные идеи с Элвисом Марламовым в 15-30 мск

- 14 сентября 2011, 15:01

- |

Как отобрать жемчужину в новостном потоке? Как найти инвестиционную идею, которая принесет в будущем существенный доход? Кто сегодня сможет подсказать верное решение, имея неоспоримый авторитет в биржевой торговле? Представляем вам вебинар трейдера, на собственном счете доказавшего возможность реализации существенного потенциала фондового рынка! Элвис Марламов — практик биржевой торговли, публично управляющий средствами на реальном брокерском счете в социальной сети comon.ru и показавший доходность выше 700% годовых!

Приняв участие в интерактивном видеосеминаре, вы узнаете как заработать на новостях о слиянии и поглощении компаний, какие бумаги обладают наибольшей потенциальной доходностью и в чем секрет успеха вложений в недооцененные акции!

www.finam.ru/webinar/list000010050C/default.asp

Приняв участие в интерактивном видеосеминаре, вы узнаете как заработать на новостях о слиянии и поглощении компаний, какие бумаги обладают наибольшей потенциальной доходностью и в чем секрет успеха вложений в недооцененные акции!

www.finam.ru/webinar/list000010050C/default.asp

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал