инфляция

Постараюсь хотя бы немного разбавить ленту позитивными заявлениями со стороны главных лиц 👀

- 30 марта 2025, 18:30

- |

🏛 НАБИУЛЛИНА: РОСТ ЦЕН ЗАМЕДЛЯЕТСЯ, А РОСТ ЭКОНОМИКИ ПРОДОЛЖАЕТСЯ БОЛЕЕ УМЕРЕННЫМИ ТЕМПАМИ

Действительно, динамика в целом положительная, но еще раз повторю — ситуация с инфляцией очень сильно будет зависеть от итогов переговоров.

Если (когда) договорятся — пойдем по позитивному сценарию и увидим несколько снижений ставки уже в этом году !

t.me/+j3ohRZAa_dpkMTli, буду рада видеть вас среди подписчиков!

- комментировать

- Комментарии ( 11 )

ТОП Накопительных счетов на ежедневный остаток с 30.03.2025

- 30 марта 2025, 18:08

- |

Ссылка на таблицы лучших банковских вкладов

ПИКИРУЕМ ВНИЗ! Что происходит и когда отскок?

- 30 марта 2025, 08:45

- |

Замечали, что на рынке обычно сильные движения как вверх, так и вниз происходят обычно с ускорением, постоянно подпитываемые новыми новостями соответствующей направленности? Как будто живое воплощение с детства знакомой поговорки «Беда не приходит одна», или — возможно, даже более подходящее — «Сгорел сарай, гори и хата».

📉Мы снова у 3000 п., и теперь покупать стало вроде бы приятнее. Но — страшнее. И далеко не факт, что это уже локальное дно.

Чтобы не пропустить самое важное и интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

😱Падение ускоряется

Кстати, рынок в коррекции уже больше месяца — где-то 25 февраля мы достигли уровня 3385, а затем пошёл откат. Первые 3 недели откат был очень спокойный и плавный, с регулярными попытками отскоков вверх на позитивных новостях. А позитивных новостей было хоть отбавляй, но почти все они на поверку оказались лишь слухами.

Ну а в середине этой недели, когда стало окончательно ясно, что попытки быстрого мирного урегулирования провалились, индекс Мосбиржи начал натурально обваливаться. Пятницу закрыли очень слабо, что закономерно привело к продолжению распродаж на «тонком рынке» в субботу.

( Читать дальше )

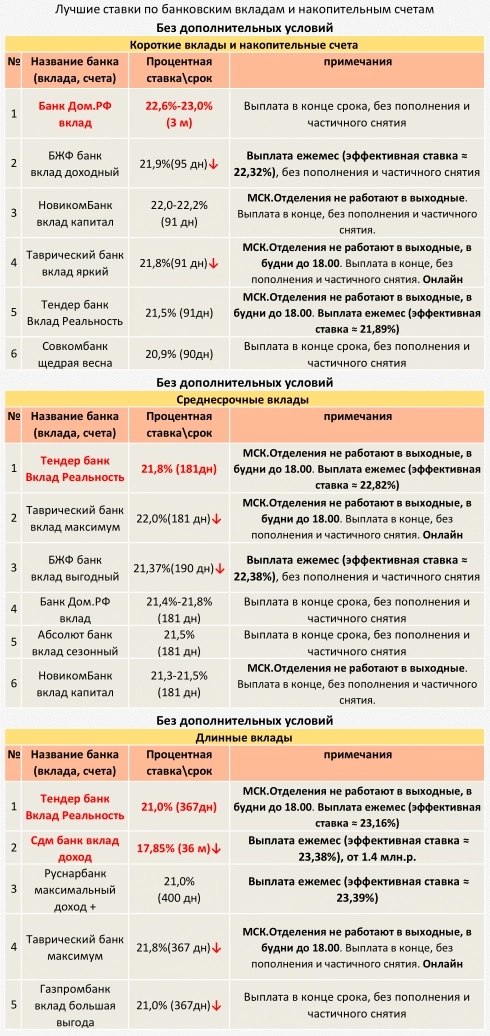

ТОП Вкладов с 30.03.2025 (Без дополнительных условий)

- 30 марта 2025, 08:43

- |

Ссылка на таблицы лучших банковских вкладов

Кто разогнал цены на недвижку и когда она подешевеет? Март уничтожил февральский рост рынка. Люди сами виноваты в инфляции. Воскресный инвестдайджест

- 30 марта 2025, 08:25

- |

Кто разогнал стоимость новостроек до космоса? Сами застройщики со своими рассрочками и разогнали. А вот тупики в переговорах обваливают фондовый рынок. Рублю на стероидах всё нипочём, а биткоин продолжает чилить. Предлагаю почилить и вам с чашечкой кофе за чтением вашего любимого дайджеста.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Рубль на стероидах

Подкачался рубль знатно, настоящий качок. Изменение за неделю: 84,49 → 84,94 руб. за доллар (курс ЦБ 84,64 → 83,68). Юань 11,46 → 11,68 (ЦБ 11,57 → 11,45). Эксперты считают, что дальше будет слабеть. ❓Вопрос — когда? Аналитики Сбера прогнозируют курс 95 за доллар к концу года.

( Читать дальше )

🐑 «Люди виноваты в росте инфляции»! Почему зампред ЦБ винит народ в росте цен, пока банки втихую режут ставки? Анализ инфляции

- 29 марта 2025, 21:06

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке после последнего заседания ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#111. За чашкой чая…

Ну что, как говорится, получили снижение темпов перед заседанием, теперь назад к росту...

🚨 Главный драйвер цен вернулся, а вместе с ним — рост недельных показателей. Казалось бы, ничего страшного: инфляция идёт в рамках ожиданий, но о достоверности данных иногда задумываешься.

Что нового в данных?

- 🔹 Недельная инфляция — 0,12% (против 0,06%, 0,11% и 0,15% тремя неделями ранее). После минимального прироста за год мы получили ожидаемый отскок. Пока без чёткого тренда… кидает от замедления к ускорению. Стабильная нестабильность.

( Читать дальше )

Есть-ли куда расти Сберу? Пост экзотического подсчета динамики прибыли. В конце поста небольшой бонус :)

- 29 марта 2025, 20:04

- |

Ранее считали, что будет, если вложить лям рубелй в сбер в 2007 году и инвестировать до талого и пришли к выводу, что вложения не окупились, ведь все полученные дивиденды, которые уходили на увеличение позиции в акциях дало номинально 5870497.41 к 2025, но в реальном выражении равны 947 000 рублям к 2007 году. Рубль с 2007 года обесценился более, чем на 75%

Или, если проецировать к недвижимости, то:

На лям в 2007 можно было купить ~30 квадратов бетона(при средней ~30к рублей)

А на 5.8млн можно купить сегодня лишь ~25 квадратов бетона.(при средней ~225к)

(по некой средней по больнице в СПб)

Теперь углубимся в несколько экзотический и специфический метод- посмотрим на динамику выручки к накопленной инфляции.

Вся отчетность есть прямо тут, на ресурсе (https://smart-lab.ru/q/SBER/f/y/).

Скачав файлик можно увидеть, что динамика по выручке следующая:

( Читать дальше )

ТОП Вкладов и накопительных счетов с 29.03.2025 (С дополнительными условиями)

- 29 марта 2025, 14:42

- |

Ссылка на таблицы лучших банковских вкладов

Инфляция не утихает

- 29 марта 2025, 09:11

- |

Вчера вышла очередная порция данных по инфляции в России. Пока данные не утешительные. На этот раз недельная инфляция показала двукратный рост по сравнению с предыдущим периодом – 0,12% против 0,06% — неделей ранее. Годовая инфляция осталась на уровне 10,2%.

Единственным утешающим фактором является то, что последние недели инфляция, как «привязанная» следует аналогично показателям прошлого года (всего на 0,01% выше АППГ). Если сравнивать со средним значением 2017 — 2021 года, то инфляция даже ниже на 0,02%.

с 018.03 по 24.03 0,12%

с 11.03 по 17.03 0,06%

с 04.03 по 10.03 0,11%

с 25.02 по 03.03 0,15%

с 18.02 по 24.02 0,23%

с 11.02 по 17.02 0,17%

с 04.02 по 10.02 0,23%

с 28.01 по 03.02 0,16%

с 21.01 по 27.01 0,22%

с 14.01 по 20.01 0,25%

с 1.01 по 13.01 0,67%

Основной вклад в ускорение инфляции внесло продовольствие. Такие товары как электроника и автомобили, напротив, показали дефляционную динамику.

Возможно, на стоимость части товаров начал сказываться значительно укрепившийся курс рубля, однако, этот процесс, обычно не быстрый.

( Читать дальше )

Набиуллина: Первые месяцы 2025г говорят о том, что производство расширяется, а спрос становится более сбалансированным и не ведет к дальнейшему раскручиванию инфляции и ослаблению рубля

- 28 марта 2025, 18:11

- |

«Первые месяцы 2025 года дают основания говорить о том, что этот баланс постепенно восстанавливается. Рост цен замедляется, а рост экономики продолжается более умеренными темпами. Иначе говоря, производственные возможности продолжают расширяться, а вот спрос становится более сбалансированным и не ведет к дальнейшему раскручиванию инфляции и ослаблению рубля», — заявила Эльвира Набиуллина.

cbr.ru/press/event/?id=23499

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал