инфляция

ОБЗОР И ПРОГНОЗ GBP/USD

- 30 сентября 2019, 17:12

- |

Недавно в своем канале телеграмм сделал обзор пары GBP/NZD https://t.me/khtrader/1462 аудитории понравилось, решил сделать обзор фнута.

Итак, предлагаю Вашему вниманию обзор GBP/USD

Наблюдая за потоком новостей по политической ситуации и вопросам Брекзита в Великобритании и сопоставив ее с котировками GBP\USD решил заняться анализом фунта. А что если нас ждет продолжение лонга?

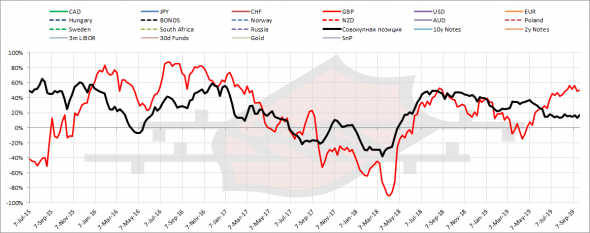

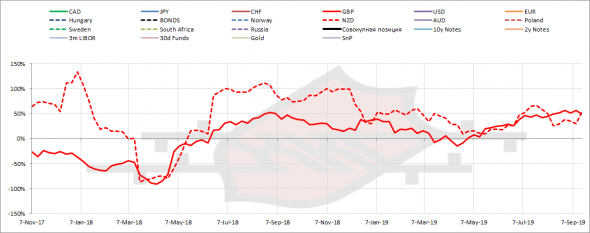

Первая картинка, которая собственно и навела на мысль лонга, это ситуация с распределением позиций согласно отчетов СОТ от Комиссии по товарным фьючерсам (CFTC)

Красная линия, это относительная позиция профессиональных участников рынка и спекулянтов. Интерпретация проста, когда выше ноля, управляющие и банки ждут лонг, когда ниже — шорт.

Черная линия — это агрегированная по рынку (т.е. совокупная средняя по ожиданиям, можно сказать, если выше ноля, то ждут шорт доллара, ниже — лонг).

Как видим, позиция по фунту остается высокой как исторический так и относительно остальных валют. Это говорит о том, что распродажи еще не было, значит профессиональные участники, которые используют срочный рынок для переноса риска (хеджирования) ждут продолжение позиционного лонга.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

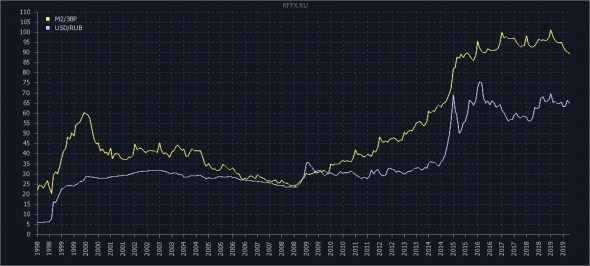

М2/ЗВР

- 30 сентября 2019, 17:02

- |

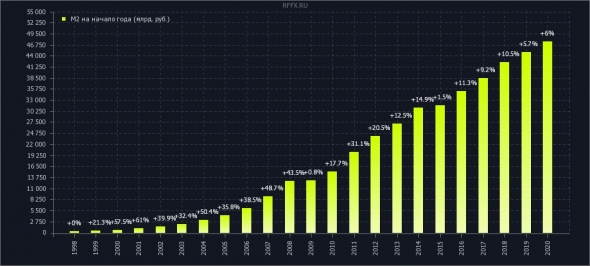

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +0.5% (47585.3 млрд. руб. против 47351)

ЗВР: +0.9% (532.6 млрд.$ против 527)

прирост денежной массы:

( Читать дальше )

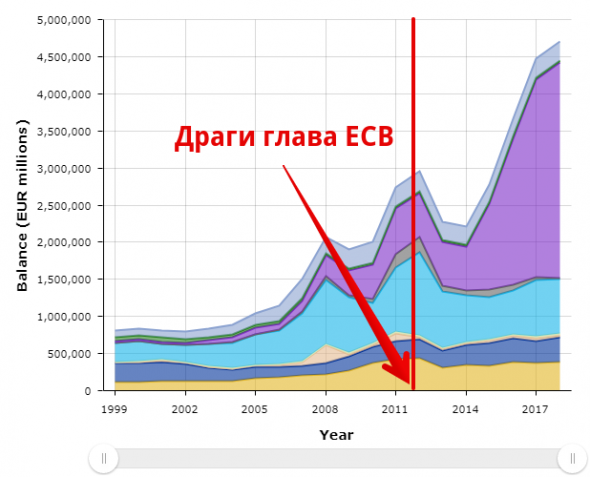

Драги в графиках

- 26 сентября 2019, 09:01

- |

С вступления Драги на пост главы ЕЦБ, Евро потеряла 22% своей стоимости. Для Валюты это надо сказать не мало. При этом большую часть снижения показал 2014 год, когда ФРС приступило к сворачиванию программы QE3. Тогда доллар США дорожал по отношению ко всему. Но и Драги приложил руку к снижению Евро, раздув баланс ЕЦБ до абсолютного рекорда. С 2,9 трлн. евро в конце 2012 до 4,7 трлн. евро к концу 2018

( Читать дальше )

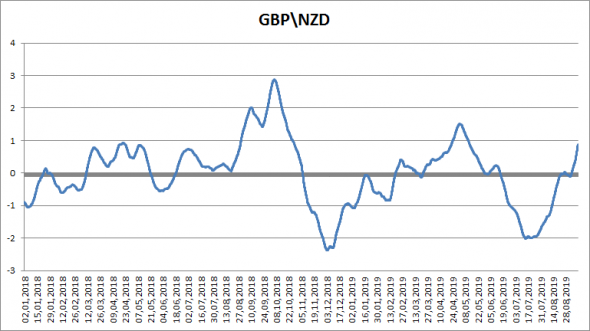

АНАЛИЗ И ПРОГНОЗ GBP/NZD

- 23 сентября 2019, 12:54

- |

Давненько здесь не был, больше провожу время в своем канале телеграмм https://t.me/khtrader

На выходных проводя свой еженедельный анализ финансовых рынков наткнулся на весьма перспективную валютную пару для шорта. Решил покопать поглубже и вот что получилось

Первая картинка иллюстрирует оценку актива через статистическую модель Z-score, это движение актива в отклонениях от некоего среднего

Как видим актив зашел в положительную зону, но от экстремумов очень далеки. Как минимум брать большие цели не стоит 1-2 фигуры будет достаточно.

Следующая картинка, это оценка ожиданий рынка на основе отчетов от Комиссии по товарным фьючерсам, т.н. отчеты СОТ.

( Читать дальше )

Долговой рынок. Беглый взгляд.

- 20 сентября 2019, 09:53

- |

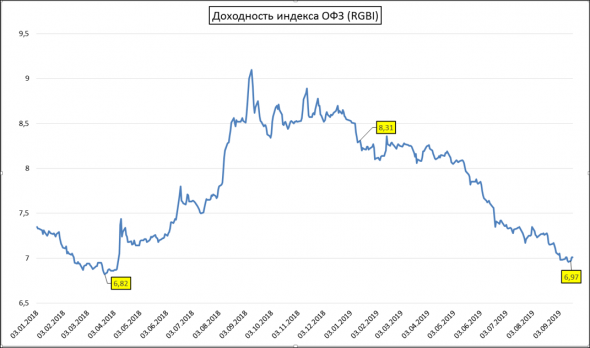

Рис. 1 Доходность индекса ОФЗ (RGBI). Ориентир доходностей за рассматриваемый период.

2) Ценовой индекс ОФЗ (RGBI)( Читать дальше )

Решение ФРС по ставке сегодня вечером определит динамику рынков

- 18 сентября 2019, 14:13

- |

Российский рынок акций

На рынке нефти происходит возврат к району $63 за баррель Brent на фоне сообщений об успешном восстановлении добычи в Саудовской Аравии. Благодаря этому постепенно восстанавливается и возникший дисбаланс на рынке акций, где в понедельник активно дорожали бумаги нефтегазовых компаний. Вместе с тем, сохраняющаяся неопределённость относительно возможной атаки США на Иран, приводит к небольшим продажам в сегменте ОФЗ из-за сокращения глобального риск-аппетита. Среди акций сейчас много историй с привлекательной дивидендной доходностью, превышающей 10%.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 6,6-6,8%, USD 2,2-2,5%, по недельным — RUB 6,7-7,0%.

Рынок облигаций

На рынке рублевых облигаций отсутствуют выраженные тенденции, инвесторы ждут итогов заседания Федрезерва США, на котором ставка скорее всего будет снижена на 25 бп. Кроме этого в центре внимания пресс-конференция главы ФРС Джером Пауэлла, в ходе которой могут быть даны сигналы дальнейших действий регулятора. В условиях отсутствия дополнительных драйверов ценовой индекс государственных облигаций RGBI не смог пробить недавний максимум, в ОФЗ наблюдается незначительная коррекция. Вместе с тем инвесторы активно покупают корпоративные облигации на первичных размещениях, также наблюдаются активные покупки в некоторых облигациях 1-го эшелона на вторичном рынке, спред к ОФЗ в этих облигациях немного снижается, как мы и предполагали.

( Читать дальше )

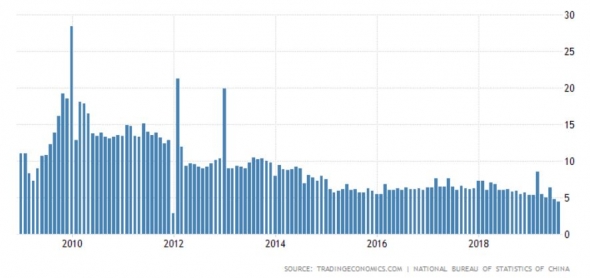

Худший рост производства в Китая за 17 лет

- 16 сентября 2019, 08:59

- |

Такой вот макроэкономический подарок к 70 летию Китайской Народной Республики. Продолжаем двигаться в сторону глобальной рецессии, но если она будет ещё и сопровождаться растущими ценами на нефть, то такого поворота мало кто ждал в проводящих смягчения и центральных банках. То есть они не смогут заливать кризис деньгами из-за инфляции вызванной ростом цен энергоносителей. Хуже не придумаешь. Лучше бы Трамп договорился с Китайцами по торговле и не бил по Ирану.

Промышленное производство в Китае выросло на 4,4 процента в годовом исчислении в августе 2019 года, что хуже рыночных ожиданий в размере 5,2 процента и после роста на 4,8 процента в предыдущем месяце. Это был самый слабый годовой рост промышленного производства с февраля 2002 года на фоне обострения торговых споров с США и вялого внутреннего спроса, когда производство замедлилось в обрабатывающей промышленности (4,3% против 4,5% в июле), горнодобывающей промышленности (3,7% против 6,6%) и коммунальных услуг (5,9% против 6,9%). По отраслям более слабыми темпами развивалось производство текстильных изделий (0,1% против 1,2%), химических веществ (1,2% против 3,8%), неметаллических полезных ископаемых (8,1% против 8,7%), средств связи (4,7% против 6,1%), транспортного оборудования (7,8% против 15,7%) и энергетического оборудования (5,1% против 6,5%). При этом рост производства ускорился как по черным металлам (10,4% против 10%), так и по машиностроению (10% против 7,6%). С января по август 2019 года промышленное производство выросло на 5,6 процента. Промышленное производство в Китае в среднем составляло 11,98 процента с 1990 по 2019 год, достигнув рекордного максимума в 29,40 процента в августе 1994 года и рекордно низкого -21,10 процента в январе 1990 года.

( Читать дальше )

Утренний комментарий за 13 сентября

- 13 сентября 2019, 11:14

- |

• В краткосрочной перспективе индексы США способны закрепиться и выше на фоне ожиданий по ставке ФРС. Надежды на ее понижение выросли после заседания ЕЦБ, который запускает программу QE на 20 млрд. евро и снижает ставку по депозитам до -0.5%.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 11.09.2019

- 11 сентября 2019, 09:56

- |

• Инфляция Китая в августе составила 2.8%, что превысило ожидания аналитиков на уровне 2.6% и лучше, чем итоговое значение по итогам 2018 года 2.1%. В то же время, индекс цен производителей, напротив, снизился на 0.8%, что вызвало серьезное беспокойство инвесторов, так как является важным признаком замедления экономики Китая и привело к снижению индексов.

• Агентство Fitch пересмотрело в худшую сторону прогнозы экономического роста по Китаю с 6.2% до 6.1% в 2019 и с 6% до 5.7% в 2020, что является прямым следствием эскалации торгового спора. Также были ухудшены оценки роста европейской экономики – ожидается рост на 1.1% и в 2019, и в 2020.

( Читать дальше )

Стоит ли сейчас вообще инвестировать?

- 28 августа 2019, 22:58

- |

У меня к вам вопрос. Сейчас вроде бы как поздний этап бизнес-цикла, кризис где то типа не за горами. Стоит ли в таких условиях заниматься, пусть даже слабо рискованным инвестированием? Я имею ввиду покупку надежных облигаций, причем в валюте, всяческих нот, ПИФов и прочего. Либо проще держать в кэше либо на валютных депозитах? Если наступит армагеддец, то даже самый консервативный портфель провалится, а наличка нет. С другой стороны карачун может не наступить ещё несколько лет и, соответственно, кэш будет изрядно поеден молью в виде инфляции, особенно если все начнут друг перед другом девальвировать свои валюты. Кто что думает по этому поводу?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал