квартальная отчетность

Финансовый анализ «Дядя Дёнер» за I квартал 2019 года

- 30 мая 2019, 11:58

- |

На ключевом рынке в Новосибирске «Дядя Дёнер» представлен в разных форматах. Самый крупный из них по количеству заведений и объему выручки — стритфуд. Растущими направлениями являются кафе и производство. В отличие от них, формат фуд-кортов оказался убыточным и весной заведения в торговых центрах закрылись. О динамике направлений читайте в нашем аналитическом покрытии:

- Выручка кафе выросла в I квартале на 10% по отношению к аналогичному периоду 2018 г., до 7,9 млн руб. Стритфуд формирует стабильную выручку на уровне более 20 млн руб. в месяц, что соответствует среднему показателю 2018 г., но ниже значений 2017 г.

- К концу марта выручка ООО «Дядя Дёнер» составила 66,7 млн руб., снизившись на 8 млн руб., что обусловлено перераспределением потоков на другие компании группы.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Анализ квартальной отчетности: КАМАЗ. Финположение: неудовлетворительное. Прогноз негативный.

- 06 мая 2019, 17:10

- |

Фундаментальный анализ показывает негативные тенденции.

Соотношение основных групп активов примерно равно – внеоборотные средства и текущие активы равны 47,9% и 52,1% соответственно. Активы снизились, однако более негативным фактором является то, что собственный капитал снизился еще в большей степени.

Снижение активов в основном связано со снижением дебиторской задолженности и денежных средств и денежных эквивалентов.

ЧА превышают УК на 18%, что удовлетворяет требованиям норм.документов к величине ЧА.

Финансовые коэффициенты:

- Коэффициент автономии – 0,24 (хуже, норма по отрасли – не менее 0,45)

- Коэффициент фин.левериджа – 3,19 (значительно хуже, не более 1,22; оптимум 0,43-0,82)

- Коэффициент обеспеченности – -0,46 (значительно хуже, не менее 0,1)

- Коэффициент покрытия инвестиций – 0,63 (хуже, не менее 0,7)

( Читать дальше )

Cook The Books

- 07 апреля 2019, 17:00

- |

Анекдот про бриллиант и квартальная отчетность. Дебаты в США.

- 03 апреля 2019, 12:43

- |

Дебаты о том, как влияет публикация квартальной отчетности эмитентов, включая прогноз по прибыли, на поведение инвесторов и управляющих самих эмитентов, ведутся в США уже очень давно. В последние годы крупнейшие институциональные инвесторы — Black Rock, Vanguard, State Street Global Advisors — однозначно стоят на позиции, что публикация такой отчетности заставляет топ-менеджеров компаний-эмитентов ориентироваться прежде всего на краткосрочные результаты и такая отчетность побуждает «акционеров-активистов» выступать с жесткой критикой топ-менеджмента эмитентов, основываясь лишь на квартальных результатах.

В позиции «большой тройки УК» есть свое рациональное зерно. И ниже я поясню эту точку зрения.

Прежде чем перейти к обсуждению темы о переходе с обязательной квартальной отчетности на годовую, позвольте я приведу одну шуточную историю про бриллиантовое кольцо...

Анекдот в пользу больших периодов финансовой отчётности.

( Читать дальше )

«САМАРАТРАНСНЕФТЬ-ТЕРМИНАЛ». История продолжается

- 25 сентября 2018, 13:41

- |

В ситуации вокруг технического дефолта по облигационным займам на 8 млрд рублей, который допустило ООО «САМАРАТРАНСНЕФТЬ-ТЕРМИНАЛ» («СТНТ»), все больше темных пятен. Эмитента поглотили многочисленные судебные тяжбы. Руководство по-прежнему не дает официальных комментариев. Однако, судя по ежеквартальному отчету, поводов для беспокойства нет — деятельность продолжается, банкротство не рассматривается. Этим пока и остается довольствоваться инвесторам и всем заинтересованным сторонам.

Летом у эмитента сменился генеральный директор, им стал Виктор Коробко. Его предшественник — Роман Ружечко — руководил компанией почти 10 лет. За неделю до своего нового назначения Виктор Коробко занял аналогичную должность в «Группе компаний «ПетРоНефть» (ГК «ПРН») — бывшем акционере и нынешнем учредителе эмитента. Правда, вся ее доля в уставном капитале «СТНТ», а это 99% или 8,316 млн руб., находится под обременением, т.е. в залоге у «УК «Трансфингруп» и «Абсолют Банка». Цепочка замыкается, если уточнить, что предшественник вышеупомянутого банка — ОАО «Кит Финанс Инвестиционный Банк» — экс-учредитель ГК «ПРН». Оставшийся 1% принадлежит Роману Трушеву, его доля тоже заложена до полного исполнения обязательств по договорам о предоставлении невозобновляемой кредитной линии. Он, наряду с «Абсолют Банком», является учредителем ГК «ПРН» с долей 99%.

( Читать дальше )

Где можно найти квартальные отчеты компаний РФ в динамике за несколько лет в доступной табличной форме? (как на Investing.com только за несколько лет)

- 15 июля 2018, 22:01

- |

Нефть + торговля опционами на корпоративных отчетах.

- 15 марта 2018, 11:36

- |

Подарок сообществу. Астро прогноз нефти, на сегодня (уже вчера).

Что сказать?

Официальная стата от EIA, практически совпала с оптимистичным прогнозом от API, который поднял цены с ночи.

Я зафиксил, к сожалению, небольшой профит на этом прогнозе. Купил на дне, продал на максимуме.

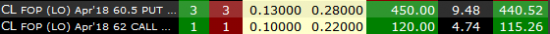

Показываю на двух разных сделках.

Первый прогноз был на шорт (60.5 wti), а второй лонг (62.0 wti).

Но как еще можно интерпретировать астро-прогноз, чтобы его позитив не упирался строго в статистику?

А вот как.

>> Участники рынка положительно отреагировали на информацию о высоком уровне соответствия ОПЕК обязательствам в рамках сделки по сокращению объемов производства. По расчетам Bloomberg в феврале уровень соответствия вырос до 147%, что на 10% выше, чем в предыдущем месяце.

( Читать дальше )

Газпром нефть удачно отчиталась за 2-й квартал и первое полугодие 2017 года, получив рекордную чистую прибыль.

- 13 августа 2017, 14:07

- |

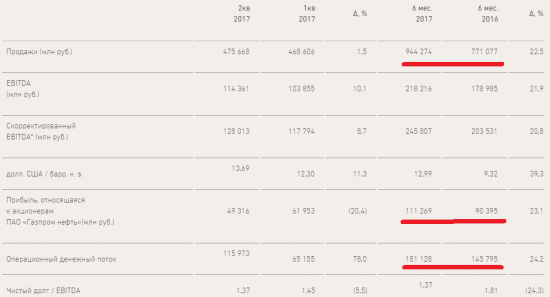

Дочерняя компания Газпрома Газпром нефть удачно отчиталась за 2-й квартал и первое полугодие 2017 года, получив рекордную чистую прибыль.

Чистая прибыль, относящаяся к акционерам ПАО «Газпром нефть», составила в 1 полугодии 2017 года 111 млрд руб., увеличившись на 23,1% по сравнению с 1 полугодием 2016 года. Успешное развитие новых проектов добычи, восстановление цен на нефть и нефтепродукты и эффективные действия менеджмента компании обеспечили рост показателя скорректированная EBITDA (прибыль до уплаты процентов, налога на прибыль и амортизации) на 20,8% – до 246 млрд руб. за 1 полугодие 2017 года по сравнению с аналогичным показателем прошлого года. Рост показателя скорректированная EBITDA на 8,7 % квартал к кварталу обусловлен ростом добычи на Новопортовском, Приразломном и Мессояхском месторождениях, а также завершением основных этапов ремонтов на НПЗ Группы в 1 квартале 2017.

Выручка «Газпром нефти» с учетом пошлин (продажи) увеличилась в первом полугодии 2017 года на 22,5% по сравнению с показателем прошлого года – до 944 млрд руб. Выручка с учетом пошлин выросла на 1,5%, за 2 квартал 2017 г. по сравнению с 1 кварталом 2017 года, в основном вследствие роста объемов реализации нефтепродуктов. Рост сдерживался снижением цен на нефть и нефтепродукты на мировом рынке. Среднегодовой темп роста выручки начиная с 2008 года составил порядка 13%.

( Читать дальше )

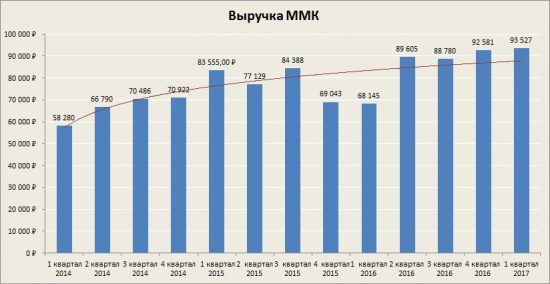

Три причины инвестировать в ММК

- 12 августа 2017, 11:50

- |

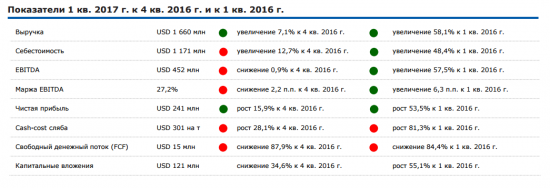

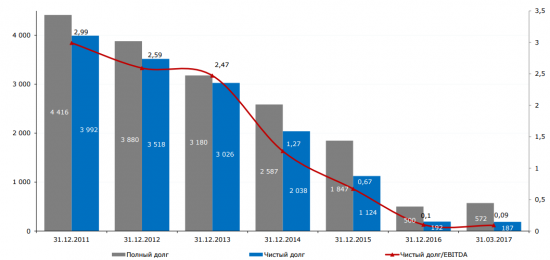

Чистая прибыль ММК за отчетный период выросла на 15,9% кв/кв и 53,5% г/г — до $241 млн. EBITDA в сопоставлении год к году увеличилась в 2,1 раза, достигнув $452 млн, благодаря отставанию темпов роста себестоимости товарной продукции от темпов роста выручки. Рентабельность по EBITDA составила 27,2%. Свободный денежный поток сократился в 6,4 раза, до $15 млн. Чистый долг остался практически неизменным — $187 млн, обеспечив соотношение NetDebt/EBITDA на уровне х0,1. Средняя цена реализации продукции ММК повысилась на 14,5% кв/кв в связи с сохранением высокого уровня цен на сталь на внешних рынках на фоне роста котировок коксующегося угля и укрепления рубля относительно доллара США.

Выручка компании поднялась на 58,1% г/г и составила $1,050 млрд. Улучшение показателя связано с ростом средней долларовой цены реализации на 14,5% кв/кв. Рост цен на сталь, в свою очередь, проходил на фоне высоких цен на сырье для металлургии и укрепление рубля. Среди важных причин повышения выручки назову также повышение средней цены реализации товарной продукции сегмента «сталь» (Россия) и улучшение показателей в других сегментах бизнеса группы.

Чистый долг ММК за январь-март немного сократился по сравнению с уровнем на конец 2016-го и составил $187 млн. Как уже было упомянуто, этот фактор вкупе с ростом EBITDA привел к снижению соотношения между ней и чистым долгом до х0,09 — минимального значения по отрасли. В соответствии со стратегией финансирования компании в дальнейшем она предполагает привлекать долгосрочные заемные средства для финансирования закупки оборудования по крупным инвестиционным проектам под покрытие экспортно-кредитных агентств. Остальные инвестиции планируется осуществлять из собственных средств.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал