кризис

В США обнаружился еще один проблемный региональный банк

- 04 мая 2023, 14:03

- |

Подробнее — в материале «Ъ».

- комментировать

- Комментарии ( 2 )

Пауэлл играет в ястреба: безупречная решительность или авантюра?

- 03 мая 2023, 23:00

- |

Никто не предполагал, что глава ФРС отклонит все вопросы о смягчении риторики или хотя бы паузе в повышении ставки. Глава ФРС США проявил больше ястребиных, нежели нейтральных позиций, чем я ранее предполагал. Евген ожидал четкого сигнала об окончании цикла повышения ставки, однако такого сигнала ни в пресс-релизе, ни на пресс-конференции не было.

Я предполагал, что ФРС не всегда дает четкий сигнал при изменении политики, но хочу повторить: Пауэлл отклонил все вопросы, связанные с смягчением политики. Таким образом, мы имеем только предположения об окончании цикла повышения ставки в ближайшее время.

☝️Но мы можем предположить, что ставка не возрастет на следующем заседании, и все будет зависеть от данных.

Кажется, ФРС до конца не осознают эффективность своих мер, поскольку рынки переполнены оптимизмом. Напомню, что рынки являются индикатором настроений в экономике. Более того, перед банковским кризисом ФРС утверждали, что условия финансирования жесткие, хотя на самом деле они были мягкими, что и стимулировало рост рынков. Создается впечатление, что ФРС США больше хотят продемонстрировать свою независимость, а Пауэлл свою решительность в достижении целей.

( Читать дальше )

Американский банкопад: к чему это может привести? Вот почему акции сегодня упали

- 02 мая 2023, 20:07

- |

На прошедшей неделе в звёздно-полосатой стране начал резко сдуваться ещё один банк – FRB. Вчера он окончательно выдохся и направился в свой мрачный путь.

Причины, приведшие к такому повороту, происходили в несколько этапов:

1. Всё было хорошо

— ключевую ставку, по которой кредитуются банки у ФРС (аналог нашего ЦБ), опустили в пол (2020 год) – это помогает снизить цену кредитов и простимулировать экономику;

— банки выкупали бонды с длинным сроком погашения в качестве обеспечения;

2. Началась инфляция

— ФРС начала цикл повышения ставок (2022-2023), чтобы снизить инфляцию;

— вкладчиков перестал устраивать низкий банковский процент, облигации дают больше;

— начались массовые выводы денег;

- появились убытки из-за отрицательной переоценки купленных под обеспечение бондов;

— банки начали лопаться;

— вкладчики начали массово из них бежать;

— и так по кругу, с предсказуемым итогом.

( Читать дальше )

Внимание банки США

- 02 мая 2023, 17:40

- |

Сейчас есть два вопроса:

1) что завтра будет делать на этом фоне ФРС со ставкой? Я думаю поднять все же придется, однако в каком-то виде поддержат банки.

2) до какого уровня снизится SP500? Я думаю что нужно следить за уровнями 4100 и 3900.

Что думаете?

В США начинается банковский кризис.

- 02 мая 2023, 12:48

- |

Активы трех банков, которые потерпели крах за последние недели, имели больше активов, чем все банки, потерпевшие крах во время финансового кризиса 2008 года, вместе взятые, даже с поправкой на инфляцию

👀 Но Белый дом продолжает утверждать, что «банковская система США безопасна»…

Тем временем:

Глава МВФ говорит, что быстрое повышение процентных ставок «обнажило уязвимые места в финансовом секторе», добавляя, что банковская отрасль должна быть начеку в отношении дополнительных рисков.

Руководители отрасли должны «предвидеть возможные кризисы и быть готовыми к действиям, когда они произойдут, потому что они будут происходить», — сказала Кристалина Георгиева.

Блумберг

Перспективные движения по нефти и юаню, Биткоин в боковике. Еженедельный анализ рынка.

- 01 мая 2023, 20:18

- |

ТАЙМКОДЫ:

1) Обзор рынка — ключевые события 00:00

2) USDRUB (курс рубля) тренд М15 02:19

3) Биткоин (BTCUSD, bitcoin) – боковик Н1 03:13

4) Нефть WTI – боковик D1 / падение 07:53

5) Nasdaq – тренд Н1 (?) 13:49

6) USDCNH (юань) – боковик Н4 16:20

7) EURUSD (евродоллар) – вылет из боковика Н4 (?) 19:15

8) Index USD (DXY, USDX) – вылет из боковика Н4 (?) 20:27

9) Золото (Gold, xauusd) – тренд Н4 22:45

Кризис? Нет, мы сделаем это! Обзор индекса S&P Global Manufacturing и его влияния на экономику США в апреле 2023 года.

- 01 мая 2023, 18:02

- |

Ах, как же все сложно в мире финансов! Сегодня у нас новости про индекс деловой активности S&P Global Manufacturing для США. В апреле 2023 года он был пересмотрен в сторону понижения до 50,2 с флеш значения 50,4. А в марте было было 49,2. Но хоть и индекс немного снизился с прогнозных значений, тем не менее новые заказы вернулись на территорию расширения, и производство росло самыми быстрыми темпами с мая 2022 года. К сожалению, новые экспортные заказы продолжали сокращаться.

Но не все так плохо! Возможность увеличения продаж в будущем заставила фирмы увеличить занятость, а темпы создания новых рабочих мест достигли самого высокого уровня с сентября 2022 года. Это отличные новости, правда?

Однако, не все так просто. Несмотря на снижение заказов клиентов и очередное снижение закупок ресурсов, поставщики повышали цены с ускоренными темпами. А бремя затрат росло самыми быстрыми темпами за три месяца, что тоже не очень хорошо. Похоже, что наш бумажный кошелек становится все тоньше и тоньше!

( Читать дальше )

США: долги быстро дорожают

- 28 апреля 2023, 09:22

- |

Бюро экономического анализа США подсчитало проценты по долгу Минфина США в 1 квартале (здесь стоит учитывать, что это не фактическая стоимость, а с поправкой на сезонность в годовом исчислении) и она выросла с $853 млрд до $928.9 млрд. в год, т.е. 3.5% ВВП. Чистые расходы по долгу, скорректированные на процентные доходы и дивиденды ФРС (в хорошие времена нулевых ставок они приносили около $100 млрд в год) выросли до $900 млрд, или 3.4% ВВП, за год эти расходы удвоились, т.к. а 1 квартале 2022 года было $446 млрд, или 1.8% ВВП. Учитывая, что ФРС сидит в убытках, которые уже дошли до $52.5 млрд и растут со скоростью около $2 млрд в неделю – дивиденды от нее будут не скоро.

На пиковых уровнях после повышения ставок в 1980-х годах расходы чистые проценты по госдолгу Минфина США достигали 4.2% ВВП, сейчас 3.4% ВВП и рост продолжится в ближайшие кварталы по мере рефинансирования долга по более высоким ставкам, потому чистые расходы >$1 трлн на проценты – это уже перспектива второй половины года, а рост пока идет даже быстрее, чем ожидалось. Относительно доходов федерального бюджета ситуация выглядит еще хуже – уровень чистых процентов по госдолгу приближается к 20% от всех доходов и максимумы 1980-х (23.5%) уже в общем-то совсем рядом. При этом, доходы падают, а проценты продолжают расти.

( Читать дальше )

Российская экономика тонет. И тянет за собой доходы населения.

- 27 апреля 2023, 11:09

- |

Мой прогноз, который я дал весной прошлого года об усугублении кризиса в экономики России и продолжении снижения уровня жизни большинства россиян. В данный момент отрабатывается полным ходом. Посмотрите на диаграмму ниже. На ней видно, что кризис, который начался в экономике России после начала новой холодной войны с коллективным западом, продолжается и не спешит сбавлять обороты.

( Читать дальше )

Биткоин - хедж системы

- 26 апреля 2023, 22:25

- |

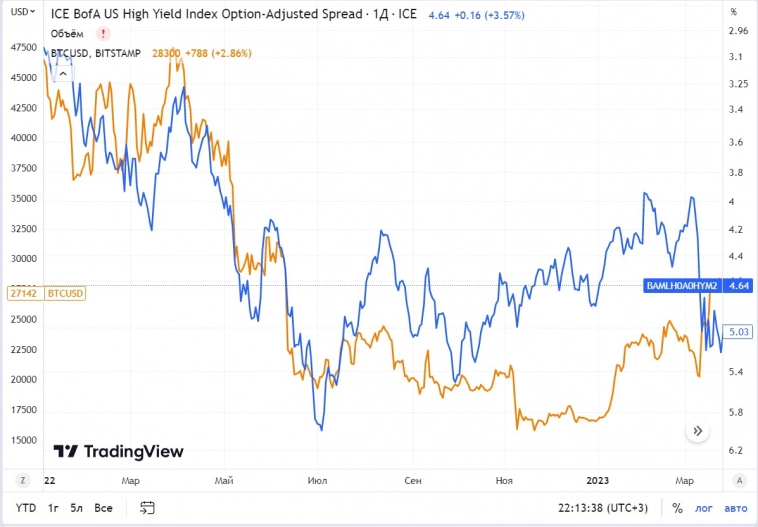

Наглядное изменение поведения инвесторов в биткоине

Ещё в 2022 году была сильная корреляция с кредитными спредами (при росте кредитных рисков (перевернутый график) шла распродажа биткоина как рискового актива)

Март 2023 года, полностью противоположное поведение, при росте кредитных спредов начался новый виток роста биткоина. Сначала Silicon Valley, затем Credit Suisse, сейчас First Republic Bank.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал