кризис

Встреча трейдеров в Москве 22 августа

- 20 августа 2021, 15:03

- |

Дамы и господа! Клуб Любителей Котов смартлаба и я лично приглашают вас принять участие во встрече трейдеров, которая состоится 22 августа 2021 года, в воскресение, в 19:00 в Москве, на проспекте Мира. Приглашаются все желающие, никаких ограничений нет!

Встреча посвящена дефолту 1998 года правительства Ельцина-Кириенко, но не обращена назад. Надо помнить ПРОШЛОЕ, чтобы выиграть БУДУЩЕЕ! Это наш девиз.

Это сообщение является повтором, спешу его разместить, так как вчерашний пост был под вечер и его многие не видели. Также идет определенное развитие и мы договорились с еще одним очень известным по каналу Андрея Верников аналитиком, который проявил интерес ко встрече. Итого, если всё страстется, то таких аналитиков будет целых два! Даже если бы их и не было, немало интересного могу поведать и я (первые акции в свой портфель приобрел осенью 1997 г.).

Я публично обращаюсь ко всем членам КЛК (Клуб Любителей Котов смартлаба) из Москвы: пожалуйста, по возможности, поддержите начинание. Это не требует от вас никаких существенных затрат, кроме бензина/метро и того, что съедите/выпьете (~ 500-1500 руб.), а информация, которую вы можете узнать от старожилов рынка, бесценна!!! Не верите — проверите! Коты всегда учатся и я сам всегда не прочь узнать пару новых торговых идеек.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 71 )

Опасный Китай

- 20 августа 2021, 10:13

- |

Наверняка вы слышали, что Китай занялся своим бизнесом во всех возможных смыслах, берутся за всё что можно.

Под давлением регуляторных органов Китая теперь оказались производители спиртных напитков, косметические компании и интернет-аптеки.

(https://t.me/headlines_for_traders/8581)

Мне кажется всё то, что происходит в поднебесной может нести в себе неочевидную опасность. В чем она может заключаться подумаете вы? В том, что Китай может положить лицом в пол десяток компаний, которые могут потянуть за собой кучу маржинколов у мировых фондов, а это на тонком перегретом рынке очень опасно. Причем произойти подобное может настолько внезапно, что никто в это не поверит. Сейчас мы все очень околдованы бесконечным ростом и позитивом со всех сторон, но всегда есть черные дыры, которые могут засосать в себя всё. В 2008 году происходило похожее, никто и не помышлял о том, что может лечь крупнейший в мире банк Lehman Brothers, почти уверен, если бы кто-то писал подобное за год до этого события, был бы поднят на смех как сумасшедший.

Двухдневное снижение рынков: что-то настоящее или просто демарш?

- 20 августа 2021, 07:07

- |

Была вчера и волатильность VIX, и сильный ГЭП вниз и пролив по нашему рынку, и распродажа по нефти и пессимистичные ожидания в целом. В общем, денек был такой, как мы любим: очень яркий вкус с послевкусием на подумать! А подумать есть о чем, так как мнения по рынку скорее негативные и это нормально в такой волатильности. Вот и давайте поговорим о том, что рисует факт вчерашнего дня и какое значение имеет этот факт: положительное или отрицательное?

Всем привет!

Картина в индексах Америки.

Американские SP500 и DOW Jones, несмотря на явно возросшую волатильность, закрылись очень хорошо. И Доу джонс и SP500 рисуют намерения того, что тренд продолжится. Возможно, это будет через боковик, но судя по графику, продолжение тренда будет сразу, после закрытия гэпа.

Косвенным показателем нежелания продолжать нисходящее движение показывает индекс VIX. Значение 21.67, на котором он закрылся, не является достаточным в данной ситуации, чтобы сделать такой пессимистичный вывод, хотя не спорю, в моменте он доходил до своего критического значения именно вчера. И если бы его значение не опустилось по итогам дня, то мое мнение по рынку было бы строго обратным. Можно подумать, что я торгую VIX? Нет, это не так. Но его значение, хоть и не прямое, но важное для понимания, куда дует ветер рынка.

( Читать дальше )

Встреча памяти дефолта – 22 августа – встреча №0 – пробный шар

- 19 августа 2021, 18:16

- |

Дамы и господа! Могу констатировать, что всё очень печально. Годы идут неумолимо. К большому сожалению, люди не помнят уроков прошлого. За последние три дня я не нашел ни одного поста на Смартлабе, посвященного годовщине дефолта 1998 года. Ранее (примерно в период 2006 – 2014 г.г.) удавалось организовывать ежегодные встречи трейдеров, посвященные тем памятным событиям. Сейчас, как и в прошлом году, согласование встречи продвигается с большим трудом. Мои знакомые по финансовым рынкам – многие из них – сейчас на «удаленке» и погрязли в своих проблемах. Такое ощущение, как будто мне больше всех надо — я же сроду не агитатор и не организатор. Люди не понимают, что те трагические события стремительно отдаляются от нас и становятся историей. Мы все смертны и некоторых из тех, кто тогда принял на себя первый удар «врага» на бирже, сегодня уже нет.

Провести встречу я хотел бы в одном из московских пабов в ЦАО в формате «каждый платит за то, что он съест и выпьет». По датам: вечером в 19:00 22.08.2021 (воскресение). Такой выбор даты обусловлен тем, что позволяет неисправимым дачникам успеть на встречу и не жертвовать дачей. Провести ее в один из рабочих дней не получилось. Слишком многие на «удаленке» и многим далеко ехать. Всё изменилось. Это вам не 20 лет назад, когда трейдеры вечером выходили с работы и тянулись в соседний бар «пропустить по пивку» и обсудить «Газик с Лучком».

( Читать дальше )

Опасно ли вчерашнее снижение? Ситуация на рынке

- 19 августа 2021, 06:30

- |

Что стало причиной не столько падения, сколько плохого закрытия рынков, мы с вами до конца не знаем и знать не особо и должны. Следует работать с фактами и на их основе строить видение будущей картины. Что нам рисует факт (то есть график)? Об этом мы и поговорим.

Всем доброе утро!

Знать все новости постфактум это дело очень занимательное и увлекательное, но к системному заработку на рынке отношения не имеющее. Или имеющее, но только для принятия каких-то сверх глобальных решений. Другими словами, торговать новости СМИ в среднесрочной перспективе не даст прибыль. Тут будет работать выражение «дай прибыли течь» с обратным знаком, то есть профит потечет в карман других участников.

Переходя от слов к делу, остановлюсь на том, что мне на рынке сегодня не нравится:

- Индекс доллара.

Я ранее отмечал уровень 93.200 как основной в текущей ситуации. Сейчас индекс рисует пробой этого уровня. Это по факту переводит индекс доллара в лонговую плоскость, и значит, стоимость доллара будет расти, но при одном важном условии: должно быть солидное закрепление. Сейчас график не располагает к принятию каких-либо решений по индексу доллара. Категорично мыслить, DXI будет расти или нет, сейчас неправильно. - Нефть.

А вот нефть рисует картину маслом, которая называется и обозначается словом «Шорт». Она сейчас не просто ниже 70$, но и ниже минимума той пилы, в которой находилась. К сожалению, мой сценарий по нефти пока не оправдывается. Для реализации моего сценария, связанного с глобальным ростом котировок нефти, она должна быть выше 70$.

Думаю, что бочку сейчас опустят до 64 бакса, это как минимум. Если не произойдет чего-то, что сломает текущую «короткую» картину.

( Читать дальше )

Когда будет следующий медвежий рынок? Три Вещи Расскажут Вам

- 18 августа 2021, 19:16

- |

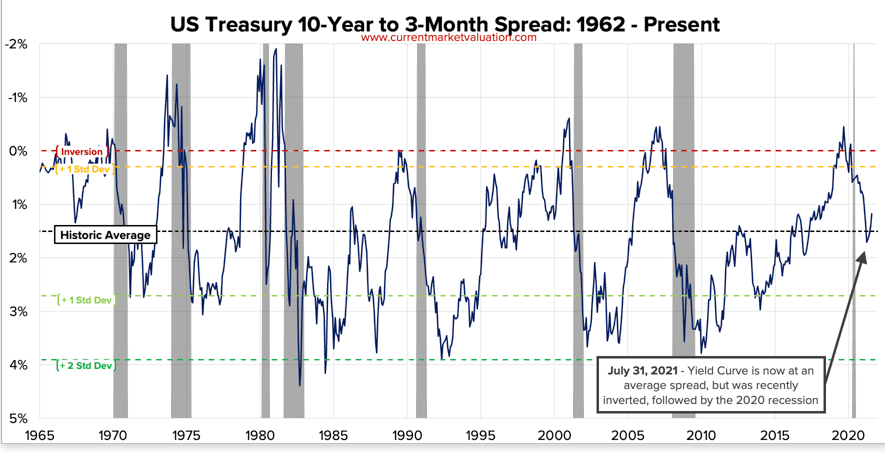

Статья перевод с zerohedge.com раскрывает развитие движений на фондовом рынке и экономической ситуации с точки зрения рынка долга, который является одним из главных катализаторов всех происходящих процессов. Единственное, можно не согласиться с их выводом: нет никаких признаков рецессии и “нет инверсии”. Если посмотреть на график ниже, то всё это началось ещё в августе 2019-го, когда доходность 3-ёх месячных облигаций превысила 10-ти летки. В сентябре были проблемы на рынке РЕПО и ФРС уже тогда стала наращивать баланс, всё это уже указывало на серьёзные трудности. Covid стал только “последней каплей”, система была готова к такому повороту .

Последние полтора года мы наблюдали только локальный отскок в развивающемся мировом кризисе, и следовательно инверсия уже была и рецессия никуда не делась ( смотреть на зелёные уровни) .

( Читать дальше )

Долг домохозяйств резко вырос (перевод с deflation com)

- 18 августа 2021, 15:09

- |

По сообщению Федеральной резервной системы [3 августа], во втором квартале долг домохозяйств вырос на самый высокий уровень в долларовом выражении за 14 лет, в основном благодаря резкому росту на рынке жилья, в результате которого коллективные долговые расписки США достигли почти 15 триллионов долларов. Общая сумма долга за период с апреля по июнь подскочила на 313 миллиардов долларов, что является самым резким ростом с того же периода 2007 года. Доля долга увеличилась на 2,1%, что стало самым быстрым темпом с четвертого квартала 2013 года.

Большая часть роста была в ипотечных кредитах, как первоначальных покупок, так и рефинансирования, которые были горячи, поскольку Федеральная резервная система сохранила базовые ставки по займам на уровне исторических минимумов. Остатки по ипотеке увеличились на 282 миллиарда долларов за этот период, что на 2,8% больше, чем в первом квартале и на 6,7% по сравнению с прошлым годом, в общей сложности на 10,4 триллиона долларов. За последние четыре квартала выдача ипотечных кредитов составила около 4,6 триллиона долларов, что составляет 44% от всех непогашенных остатков по жилищным кредитам.

( Читать дальше )

S&P500 удвоился или?

- 17 августа 2021, 13:59

- |

Такого быстрого роста надо бояться на самом деле, скорее всего это предкризисная агония. И небольшой намёк дочитавшему — Китай предвосхищает его прямо на наших глазах, а событиями в Афганистане его пытаются замаскировать.

Последствия «беспрецедентного роста расходов» правительства США (перевод с deflation com)

- 17 августа 2021, 12:28

- |

Америка вовлечена в беспрецедентный рост расходов. По оценкам Комитета по ответственному федеральному бюджету, предложение по инфраструктуре и предлагаемый план расходов на согласование в размере 3,5 триллиона долларов приведут к дополнительным государственным заимствованиям в размере 2,9 триллиона долларов (около 8900 долларов на человека) в течение следующего десятилетия. Этот долг не решит наших проблем. Америке нужно больше инноваций в частном секторе для решения наших самых больших проблем — подъем бедных, исцеление больных и защита планеты — а не увеличение государственных расходов и регулирования сверху вниз. Если все эти предлагаемые расходы произойдут, федеральный долг, вероятно, достигнет 109% ВВП к 2031 году, но может вырасти и до 125%. Это превзойдет отношение долга к ВВП в годы сразу после Второй мировой войны.

( Читать дальше )

к 23-й годовщине финансового кризиса. Как считаете, можно было избежать?

- 17 августа 2021, 10:24

- |

я так понимаю, у фин кризиса 1998-го три причины

- мировой кризис. для инвесторов есть два типа стран: развитые и развивающиеся. От последних ждут высокой доходности, но и понимают высокие риски таких вложений. Если в одних развивающихся экономиках серьезные проблемы, то инвестиции будут уходить из всех подобных стран. Тут мы попали под раздачу, как будто

- политический кризис, конечно, повышал риски. Тяжело инвестировать, когда угроза национализации постоянно (похоже на сегодняшний КНР ?)

- цены на нефть. Уже в 1999-м цены оттолкнулись от дна ($10) и пошёл рост, но кредиты стали менее доступны для России из-за первых двух пунктов, которые я назвал выше и вот БАЦ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал